El tamaño de una cartera de valores es uno de los factores más cruciales para gestionar el riesgo y maximizar los rendimientos en el mundo de las inversiones. Una cartera demasiado pequeña puede estar expuesta a un alto riesgo, ya que depende de pocas inversiones que pueden fluctuar mucho. Por otro lado, una cartera muy grande podría complicar la gestión y reducir los rendimientos debido a la sobrediversificación.

En este artículo, exploraremos cómo definir el tamaño adecuado de una cartera de valores, cómo diversificarla, y qué factores debes considerar según tu perfil de riesgo y objetivos financieros.

¿Qué es una cartera de valores?

Una cartera de valores es una colección de activos financieros que posee un inversor. Estos activos pueden incluir acciones, bonos, ETFs (fondos cotizados en bolsa), y otros instrumentos financieros. El tamaño de una cartera de valores no se refiere únicamente a la cantidad de dinero invertido, sino también a la cantidad de activos que la componen.

La clave para gestionar una cartera eficazmente es encontrar el equilibrio entre el tamaño y la diversificación. Tener más activos no siempre es mejor; es más importante cómo estos activos se complementan entre sí y reducen el riesgo total.

¿Por qué es importante el tamaño de una cartera de valores?

El tamaño de una cartera de valores es crucial por varias razones:

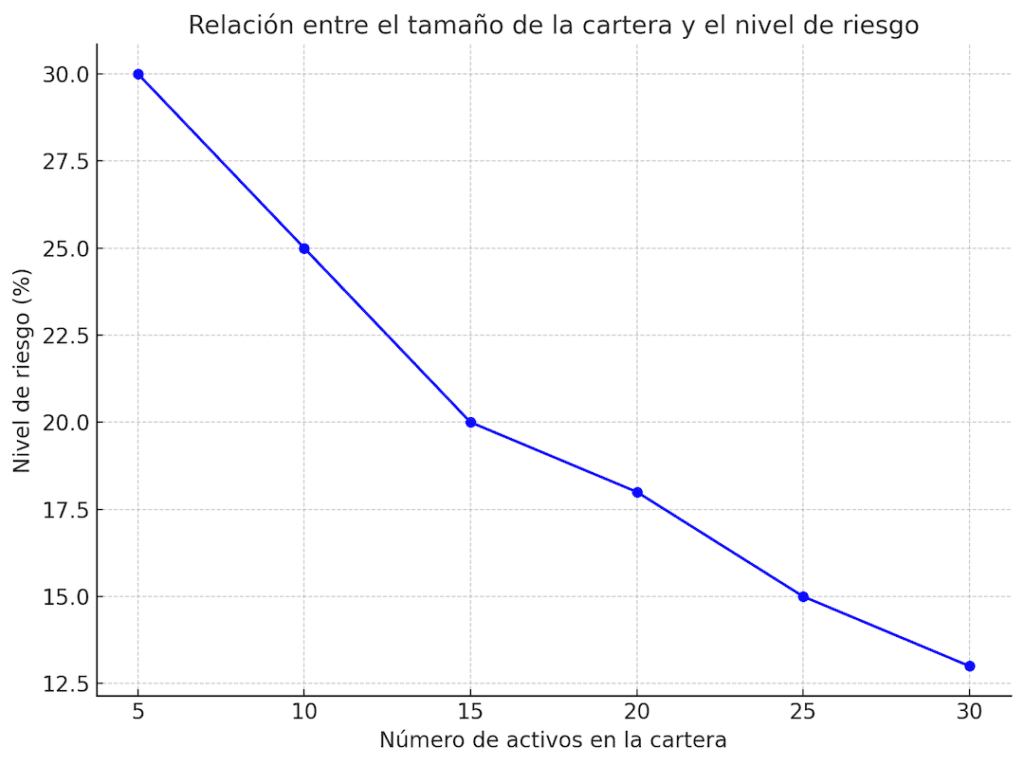

- Reducción del riesgo: Cuantos más activos haya en una cartera, mejor distribuido estará el riesgo. Si una acción o sector no funciona bien, otros activos pueden compensar las pérdidas.

- Diversificación: Un tamaño adecuado garantiza que la cartera esté bien diversificada, es decir, que no dependa demasiado de una sola inversión o sector. La diversificación ayuda a minimizar el impacto de eventos negativos específicos en el mercado.

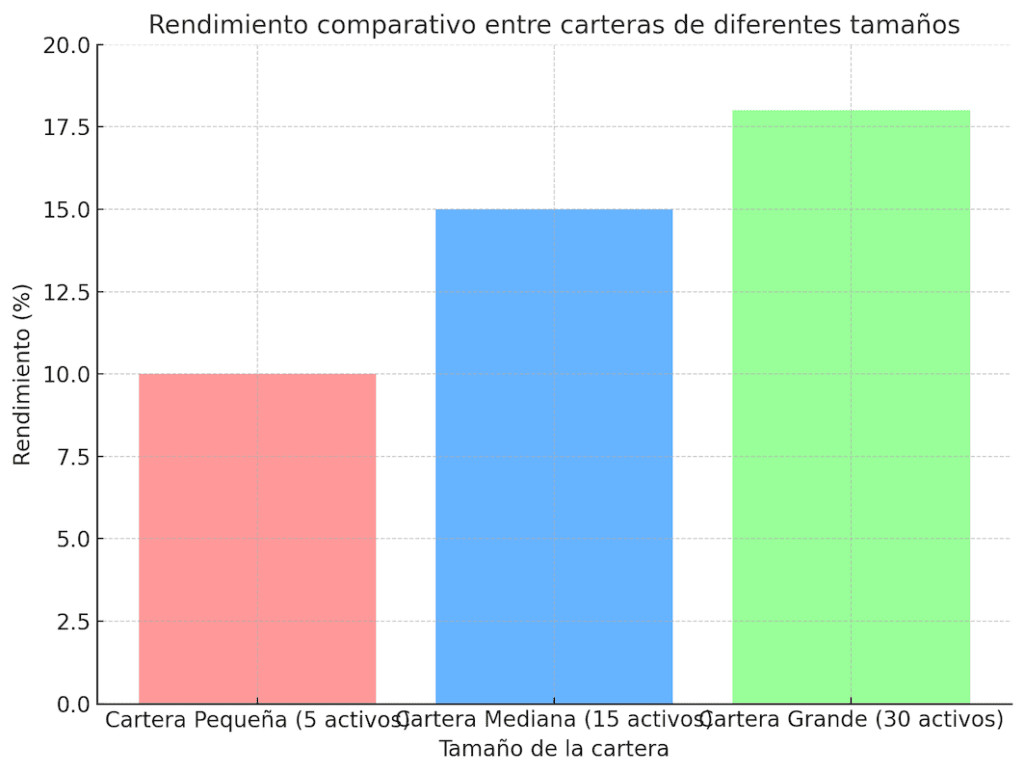

- Optimización de rendimientos: Una cartera demasiado pequeña podría tener un alto riesgo debido a la concentración en pocas inversiones, lo que podría hacer que su rendimiento fluctúe bruscamente. Sin embargo, una cartera muy grande podría diluir el potencial de rendimiento al incluir demasiados activos con poco crecimiento.

- Facilidad de gestión: Manejar una cartera demasiado extensa puede ser complicado, tanto en términos de seguimiento como en costos asociados a las transacciones y el mantenimiento.

¿Cuántos activos debería tener una cartera?

Definir cuántas acciones o activos debe tener tu cartera depende de varios factores, pero los estudios sugieren que una cartera ideal debe contener entre 20 y 30 acciones. Este número proporciona un equilibrio entre diversificación y riesgo, asegurando que la cartera esté expuesta a diferentes sectores sin complicar su gestión.

Si bien 20-30 acciones pueden ser un punto de partida adecuado para muchos inversores, otros tipos de activos como bonos o ETFs pueden desempeñar un papel importante en diversificar aún más el riesgo y estabilizar el rendimiento a largo plazo.

Diversificación y el tamaño de una cartera de valores

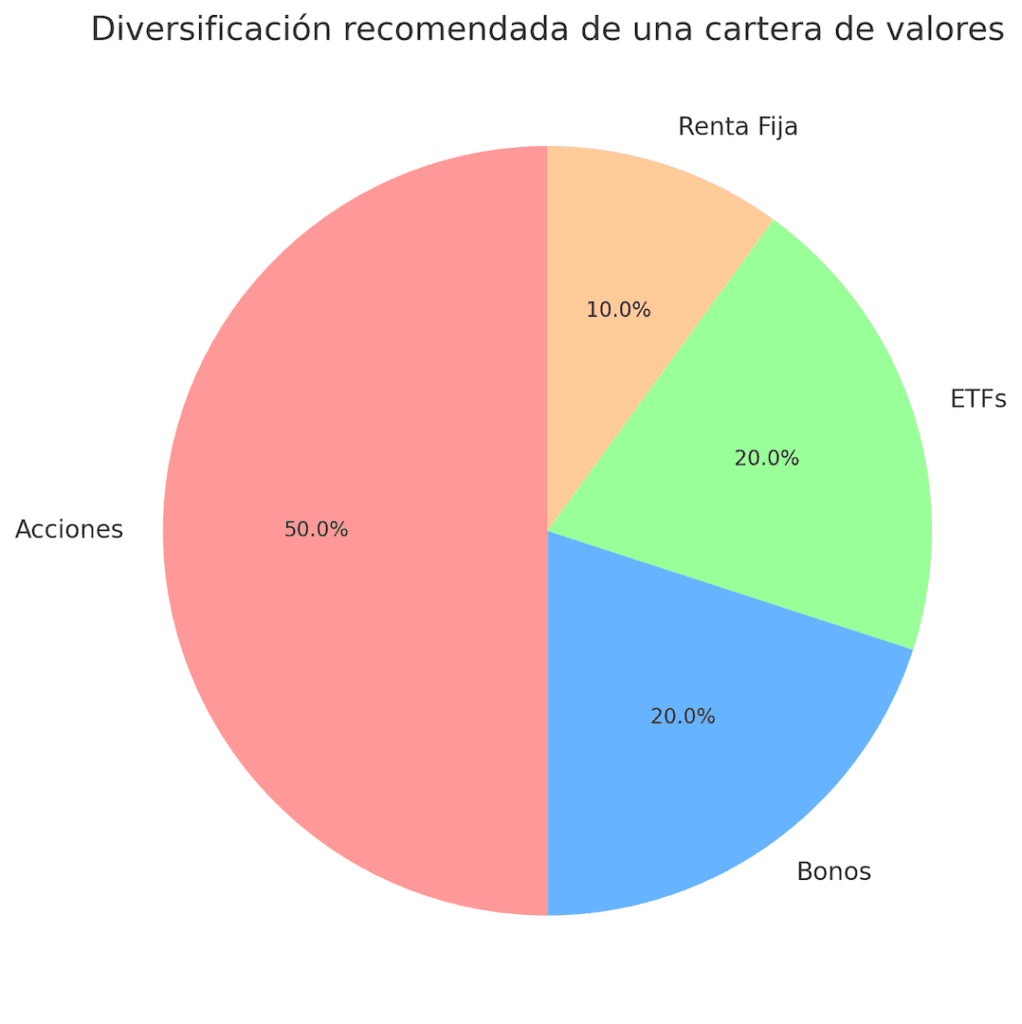

La diversificación es la columna vertebral de una cartera de inversión sólida. Una cartera bien diversificada no solo incluye acciones de diferentes sectores, sino también diferentes tipos de activos como bonos y fondos cotizados en bolsa (ETFs).

¿Qué tipos de diversificación puedes aplicar?

- Diversificación sectorial: Invertir en diferentes sectores (tecnología, salud, energía, consumo, etc.) para proteger la cartera de la volatilidad de un solo sector.

- Diversificación geográfica: Invertir en mercados globales, no solo en tu país, para aprovechar el crecimiento en otras economías y protegerte contra riesgos locales.

- Diversificación por clase de activos: Incluir diferentes tipos de activos en tu cartera, como bonos, acciones, ETFs, y quizás bienes raíces. Esto ayuda a equilibrar los rendimientos y a reducir la exposición al riesgo.

Ejemplo de una cartera diversificada

Una cartera diversificada podría incluir acciones de tecnología (como Apple o Microsoft), bonos del gobierno, ETFs globales que incluyan mercados emergentes, y algunos valores defensivos como empresas de consumo. Este enfoque reduce el riesgo al repartir la inversión entre diferentes sectores y activos que no necesariamente se ven afectados por los mismos factores económicos.

Calculador de Carteras de Inversión

Introduce la cantidad que deseas invertir y ajusta la distribución entre acciones, bonos y ETFs para ver cómo se distribuye tu inversión.

Resultados:

¿Cómo ajustar el tamaño de una cartera según tu perfil de riesgo?

El tamaño de una cartera de valores y su composición dependerán en gran medida de tu perfil de riesgo. Los inversores más jóvenes o aquellos con mayor tolerancia al riesgo pueden preferir una cartera compuesta mayoritariamente por acciones, que tienden a ser más volátiles pero con mayores rendimientos potenciales. Los inversores más conservadores o cercanos a la jubilación podrían optar por una mayor proporción de bonos y activos más estables para reducir el riesgo.

Inversores agresivos

Si eres un inversor agresivo, podrías tener una cartera compuesta en un 80% o más de acciones, priorizando sectores de alto crecimiento como tecnología o biotecnología. En este caso, el tamaño de tu cartera podría ser más pequeño, pero altamente concentrado en activos de alto rendimiento.

Inversores conservadores

Para los inversores conservadores, el tamaño de una cartera podría ser más grande, con una mayor diversificación en activos de menor riesgo como bonos y ETFs de renta fija. Esto proporcionará estabilidad y protección frente a la volatilidad del mercado, pero con un crecimiento más modesto.

¿Cuándo es el momento de ajustar el tamaño de tu cartera?

Es importante revisar y ajustar el tamaño y la composición de tu cartera a lo largo del tiempo. Los cambios en el mercado, en tu situación financiera o en tus objetivos personales pueden requerir ajustes. También es recomendable realizar una revisión anual para asegurar que tu cartera sigue alineada con tus metas de inversión.

Por ejemplo, si el mercado de acciones ha tenido un rendimiento excelente y tus inversiones en acciones han crecido más que otras clases de activos, tu cartera podría estar desbalanceada. En este caso, podrías considerar reducir tu exposición a acciones y aumentar tu inversión en activos más seguros como bonos para volver a equilibrar tu cartera.

Descubre cómo Scalable Capital puede transformar tu forma de invertir

Scalable Capital no solo te ofrece una plataforma para invertir, sino una solución completa para gestionar tu patrimonio de manera eficiente. Con comisiones desde solo 0,99 € por operación, y su plan PRIME+ que permite operaciones ilimitadas sin comisiones por solo 4,99 € al mes, podrás invertir en acciones, ETFs, y fondos de todo el mundo.

Además, ¿sabías que puedes ganar un 2,6% de interés anual sobre el efectivo no invertido? Esto significa que tu dinero sigue trabajando para ti, incluso cuando no lo tienes en el mercado.

Con herramientas avanzadas de análisis y alertas de precios, Scalable Capital te permite gestionar tus inversiones de manera inteligente y segura. ¡Empieza a tomar el control de tus finanzas hoy mismo!

Regístrate en Scalable Capital y lleva tu estrategia de inversión al siguiente nivel. Haz clic aquí para comenzar a invertir de manera inteligente.

Conclusión: El tamaño adecuado para una cartera de valores

Determinar el tamaño ideal de una cartera de valores es clave para una estrategia de inversión exitosa. La diversificación, el manejo de riesgos y la adaptabilidad a tus objetivos financieros son factores fundamentales a la hora de ajustar el tamaño de tu cartera. Ya sea que estés empezando a invertir o seas un inversor experimentado, establecer el tamaño correcto de tu cartera te permitirá optimizar tus rendimientos y proteger tu capital en el largo plazo.

Recuerda que el tamaño de la cartera es solo un aspecto de una estrategia de inversión completa. El enfoque debe ser encontrar un equilibrio entre el número de activos, el nivel de riesgo y tus objetivos de crecimiento a largo plazo.

Saber el tamaño ideal de tu cartera de valores es clave para gestionar el riesgo y maximizar tus rendimientos. ¡Empieza ahora a revisar y ajustar tu cartera para lograr tus metas financieras!

Preguntas frecuentes sobre el tamaño de una cartera de valores

Lo ideal que una cartera equilibrada debería tener es entre 20 y 30 acciones, dependiendo de tu perfil de riesgo y estrategia de inversión.

Tener una cartera grande ayuda a diversificar el riesgo, pero una cartera demasiado extensa puede ser difícil de gestionar y diluir los rendimientos.

Una buena cartera puede incluir acciones, bonos, ETFs, y otros activos diversificados por sector y geografía.

Debes ajustar el tamaño de tu cartera al menos una vez al año o cuando tus objetivos financieros cambien.

Diversificar implica distribuir tus inversiones entre diferentes sectores, activos y regiones para reducir el riesgo.

Incluir bonos puede reducir el riesgo general de tu cartera y equilibrar la volatilidad de las acciones.

Una cartera pequeña puede ser más volátil, ya que está expuesta a menos activos, lo que aumenta el riesgo de depender de pocas inversiones.

Blog: nosgustainvertir.com

El Coste Invisible de la Pérdida de Poder Adquisitivo

La pérdida de poder adquisitivo se ha convertido en una de las grandes paradojas de la eco…

Cómo Invertir en Renta Fija: Guía Completa para Principiantes

Invertir no tiene por qué ser complicado. Si estás dando tus primeros pasos en el mundo de las finan…

¿Vale la pena invertir en dividendos?

¿Te has preguntado alguna vez si realmente merece la pena invertir en dividendos? Para muchos i…

Estrategias de inversión FED: qué hacen los grandes fondos cuando no bajan los tipos

Las estrategias de inversión FED se han convertido en un tema central para los mercados en 2025. Cad…

Burbujas económicas: cómo se forman y cómo detectarlas a tiempo

Las burbujas económicas han acompañado a los mercados financieros desde hace siglos. Surge…

La psicología del dinero: 7 lecciones para invertir mejor y vivir con libertad

Cuando hablamos de inversiones solemos pensar en números, gráficos, ratios y rentabilidades. Pero en…