Cumplir 40 años es un hito en muchos sentidos, y tus finanzas no son la excepción. Aunque a menudo se piensa que los 20 o 30 son las edades ideales para comenzar a invertir, los 40 representan una oportunidad única para construir un patrimonio sólido gracias a la estabilidad financiera y la experiencia acumulada.

En esta guía completa, aprenderás cómo aprovechar al máximo tus ingresos y tiempo disponible para invertir en bolsa, acciones, ETFs, bonos y fondos indexados. Con un enfoque a largo plazo, esta estrategia no solo te ayudará a alcanzar tus metas financieras, sino también a asegurar una jubilación cómoda y un futuro próspero.

Ventajas de Empezar a Invertir a los 40 Años

A los 40 años, muchas personas sienten que es tarde para comenzar a invertir. Sin embargo, es todo lo contrario: esta etapa puede ser ideal para tomar el control de tus finanzas y construir un patrimonio sólido.

A esta edad, es común contar con una situación financiera más estable que te permita invertir de manera estratégica. Además, aunque no tienes décadas como un joven de 20 años, todavía dispones de un horizonte de tiempo suficiente para aprovechar el interés compuesto, siempre que actúes con disciplina y metas claras.

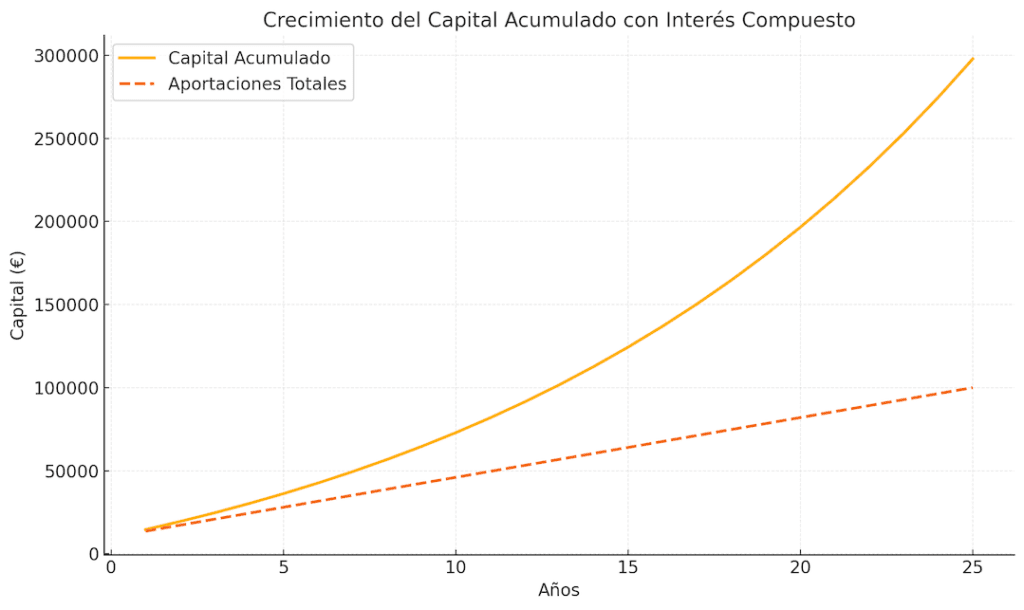

Por ejemplo, invirtiendo 500 € al mes durante 25 años al 7% anual, podrías acumular más de 300,000 €, una suma significativa para la jubilación o cualquier otro objetivo financiero.

Cómo Aprovechar la Estabilidad Financiera para Invertir a los 40 Años

La estabilidad económica suele ser una característica clave a los 40 años. A esta edad, es probable que tengas:

- Ingresos constantes y estables.

- Mejor control de gastos y deudas.

- Excedentes para ahorrar e invertir.

Este contexto es perfecto para empezar a destinar una parte de tus ingresos a inversiones estratégicas. Por ejemplo, el 30% de tus ahorros mensuales puede destinarse a instrumentos de largo plazo como ETFs y fondos indexados, mientras reservas el resto para objetivos a mediano plazo.

Proyección de inversión mensual al 7% anual

| Años | Aportación total (€) | Interés compuesto (€) | Total acumulado (€) |

|---|---|---|---|

| 10 | 60,000 | 22,659 | 82,659 |

| 20 | 120,000 | 102,290 | 222,290 |

| 25 | 150,000 | 178,669 | 328,669 |

Clave: Usar tu capacidad de ahorro de manera regular puede generar un impacto significativo a largo plazo.

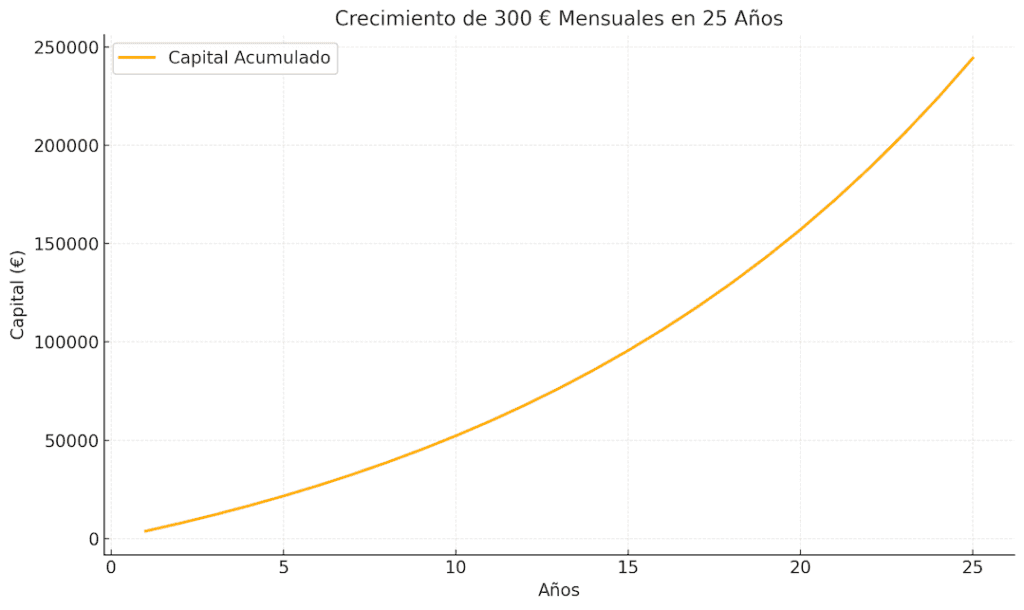

Interés Compuesto: Cómo Multiplicar tu Dinero a los 40 Años

El interés compuesto es el motor que acelera el crecimiento de tus inversiones. A los 40 años, este fenómeno puede ayudarte a multiplicar tu dinero, incluso si empiezas «tarde».

Ejemplo práctico:

- Capital inicial: 10,000 €.

- Aportación mensual: 300 €.

- Rendimiento promedio: 7% anual.

- Horizonte temporal: 20 años.

El resultado sería un capital acumulado de 170,000 €, donde más de 100,000 € provienen del interés compuesto.

Crecimiento del interés compuesto en 20 años

Tip para invertir: Automatiza tus aportaciones para mantener una disciplina de inversión constante y maximizar el efecto del interés compuesto.

Invertir para la Jubilación y Otros Objetivos Financieros a los 40

A esta edad, es fundamental definir objetivos claros antes de comenzar a invertir. Estas metas serán tu guía para elegir los instrumentos adecuados y construir un portafolio diversificado.

Artículo recomendado: Planificación de Jubilación Inteligente: Asegura un Futuro Tranquilo y sin Estrés Financiero.

Metas comunes a los 40 años:

- Asegurar una jubilación cómoda.

- Financiar la educación de los hijos.

- Generar ingresos pasivos para complementar tu salario o pensión.

Ejemplo de Asignación de Portafolio para los 40 Años

| Objetivo financiero | Horizonte temporal | Porcentaje del portafolio | Activos recomendados |

|---|---|---|---|

| Jubilación | 20-25 años | 70% | ETFs, fondos indexados |

| Educación de los hijos | 10-15 años | 20% | Bonos, fondos de renta fija |

| Flujo de ingresos pasivos | 5-10 años | 10% | Acciones de dividendos |

Clave: Define metas específicas para evitar dispersar tus recursos y lograr resultados efectivos.

Por qué Empezar a Invertir a los 40 Es una Decisión Inteligente

Invertir a los 40 te permite aprovechar ventajas únicas:

- Experiencia acumulada: Tienes mayor conocimiento sobre cómo manejar tus finanzas y evitas errores comunes del pasado.

- Compromiso a largo plazo: A esta edad, es más fácil mantenerte enfocado en metas claras, lo que aumenta tus probabilidades de éxito.

- Riesgo calculado: Puedes ajustar el nivel de riesgo de tus inversiones según tus prioridades y horizonte temporal.

Dato interesante:

Estudios muestran que los inversores mayores de 40 años toman decisiones más estables, reduciendo la exposición a pérdidas innecesarias durante momentos de alta volatilidad.

Instrumentos Financieros Ideales para Invertir a los 40 Años

ETFs y Fondos Indexados: Inversiones Diversificadas y de Bajo Costo

Los ETFs (fondos cotizados en bolsa) y los fondos indexados son ideales para los inversores a los 40 años por su capacidad de ofrecer diversificación inmediata con bajos costos.

- ETFs: Replican el comportamiento de un índice bursátil, como el S&P 500 o el MSCI World. Puedes comprarlos y venderlos como acciones, lo que los hace muy líquidos.

- Fondos indexados: También replican índices, pero suelen ser gestionados pasivamente y están diseñados para inversión a largo plazo.

Ventajas principales:

- Diversificación: Invierte en cientos de empresas en una sola operación.

- Bajo costo: Las comisiones son significativamente más bajas que las de los fondos gestionados activamente.

- Rentabilidad consistente: Históricamente, los índices globales han ofrecido un retorno promedio del 6-8% anual.

Ejemplo práctico:

- Si inviertes 10,000 € en un ETF que replica el S&P 500 y obtienes un rendimiento promedio anual del 7%, tu inversión podría crecer a más de 20,000 € en 10 años.

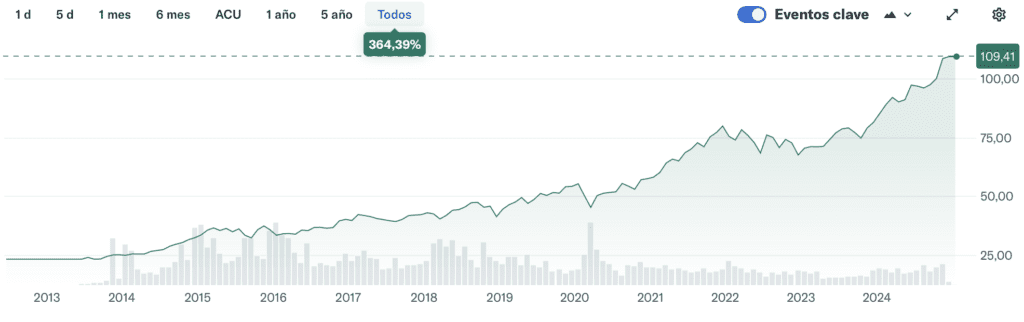

Rendimiento Historico de un ETF del S&P 500 (7% promedio anual)

Recomendación: Considera ETFs como el Vanguard FTSE All-World (VWCE) para diversificación global o fondos indexados como los ofrecidos por plataformas como Scalable Capital.

Acciones Individuales: Crecimiento a Largo Plazo

Las acciones individuales son una excelente opción para quienes buscan alto crecimiento a largo plazo y están dispuestos a asumir un poco más de riesgo.

Ventajas principales:

- Potencial de rendimiento superior al mercado.

- Oportunidad de invertir en empresas innovadoras o líderes en su sector.

- Personalización: Puedes seleccionar empresas alineadas con tus intereses o valores.

¿Cómo elegir acciones a los 40 años?

- Empresas consolidadas: Busca compañías con modelos de negocio sólidos y resultados financieros consistentes, como Apple, Microsoft o Iberdrola.

- Sectores con crecimiento futuro: Tecnología, salud y energías renovables son sectores prometedores.

Ejemplo de rendimiento histórico de acciones líderes

| Empresa | Rendimiento anual promedio (10 años) | Sector |

|---|---|---|

| Apple | 25% | Tecnología |

| Iberdrola | 10% | Energías verdes |

| Johnson & Johnson | 9% | Salud |

Tip: Puedes limitar tu exposición a acciones individuales al 10-20% de tu portafolio si quieres minimizar el riesgo.

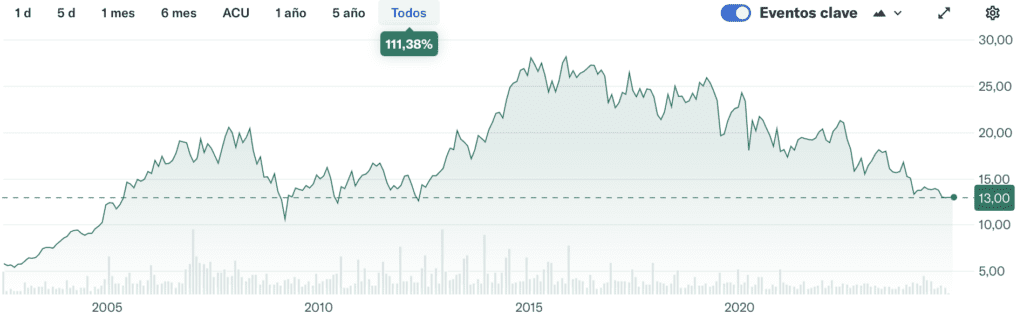

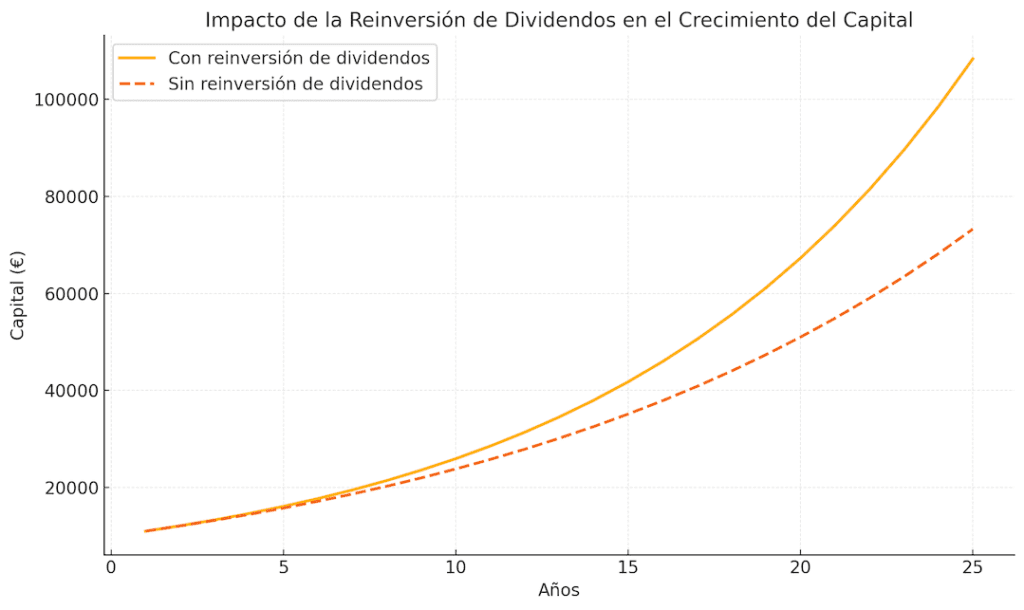

Acciones de Dividendos: Flujo Constante de Ingresos

Invertir en acciones que pagan dividendos es una estrategia ideal para quienes buscan generar ingresos pasivos.

Ventajas principales:

- Ingresos regulares: Los dividendos se pagan trimestralmente, semestralmente o anualmente, lo que te permite reinvertirlos o usarlos como complemento a tu salario.

- Estabilidad: Las empresas que pagan dividendos suelen ser maduras y menos volátiles.

Ejemplo práctico:

- Empresa: Enagás (España).

- Dividend yield: 8%.

- Si inviertes 10,000 €, recibirás 800 € al año en dividendos.

Crecimiento acumulado reinvirtiendo dividendos

Recomendación: Busca empresas con historial consistente de dividendos, como Iberdrola, Enagás o gigantes internacionales como Coca-Cola.

Bonos: Estabilidad y Reducción de Riesgo

Los bonos son instrumentos ideales para reducir la volatilidad de tu portafolio. Representan deuda emitida por gobiernos o empresas, lo que los convierte en una opción más segura que las acciones.

Tipos de bonos recomendados:

- Bonos del Estado: En España, los bonos del Tesoro ofrecen rendimientos modestos pero seguros.

- Bonos corporativos: Empresas sólidas como Telefónica emiten bonos con tasas más altas que los gubernamentales.

Ventajas principales:

- Estabilidad: Los bonos no suelen fluctuar tanto como las acciones.

- Ingresos fijos: A través del pago de intereses periódicos.

Comparativa de rendimientos de bonos

| Tipo de bono | Rendimiento promedio anual | Nivel de riesgo |

|---|---|---|

| Bonos del Estado | 2-3% | Bajo |

| Bonos corporativos | 3-6% | Moderado |

Recomendación: Incluye bonos en un 20-30% de tu portafolio para equilibrar el riesgo.

Estrategias y Herramientas para Invertir con Éxito a los 40 Años

Cómo Construir un Portafolio Diversificado a los 40 Años

Un portafolio diversificado reduce riesgos y maximiza las oportunidades de crecimiento. Aquí tienes un ejemplo de asignación para un inversor de 40 años con tolerancia moderada al riesgo:

Ejemplo de distribución de portafolio diversificado

| Activo | Porcentaje recomendado | Instrumentos sugeridos |

|---|---|---|

| Acciones individuales | 30% | Apple, Iberdrola, Microsoft |

| ETFs y fondos indexados | 30% | Vanguard S&P 500, MSCI World |

| Bonos | 20% | Bonos del Estado español, corporativos |

| Acciones de dividendos | 20% | Enagás, Coca-Cola |

Claves para una diversificación efectiva:

- Geografía: Incluye activos de diferentes regiones (EE. UU., Europa, mercados emergentes).

- Sectores: Diversifica entre tecnología, salud, consumo básico, energías renovables, etc.

- Tipos de activos: Combina acciones, ETFs, bonos y dividendos para equilibrar riesgos y rendimientos.

Consejo: Revisa tu portafolio cada 6-12 meses y ajústalo si algún activo supera su proporción asignada.

Automatización de tus Inversiones: Cómo Ahorrar Tiempo y Maximizar Resultados

Automatizar tus inversiones te permite mantener la constancia necesaria para alcanzar tus metas financieras.

¿Qué es la automatización?

Se trata de establecer aportaciones recurrentes hacia tus cuentas de inversión, eliminando la necesidad de tomar decisiones mensuales.

Herramientas recomendadas:

- Robo-advisors: Plataformas como Indexa Capital o Finizens ofrecen carteras diversificadas gestionadas automáticamente según tu perfil de riesgo.

- Bancos y brokers: Configura transferencias automáticas hacia ETFs o fondos indexados en plataformas como Scalable Capital o Interactive Brokers.

Ventajas de automatizar:

- Evitas el market timing: No tienes que preocuparte por comprar en el «momento perfecto».

- Disciplina financiera: Aportas regularmente, incluso en mercados bajistas.

- Aprovechas el interés compuesto: Invertir pequeñas cantidades constantes puede generar grandes resultados a largo plazo.

Ejemplo práctico:

- Aportación mensual: 300 €.

- Rendimiento promedio anual: 7%.

- Resultado en 20 años: Más de 150,000 € acumulados.

Pro Tip: Usa cuentas de acumulación en lugar de distribución para reinvertir automáticamente los dividendos y reducir el impacto fiscal.

Errores Comunes al Invertir y Cómo Evitarlos

Invertir con éxito no solo se trata de elegir los activos correctos, sino también de evitar errores comunes que pueden afectar tu rentabilidad.

1. Procrastinar o no empezar

- Cada año que pospones invertir, pierdes oportunidades de crecimiento.

- Solución: Comienza hoy, aunque sea con una cantidad pequeña.

2. No diversificar

- Invertir todo en un solo activo aumenta el riesgo de pérdida.

- Solución: Sigue una asignación de activos equilibrada como la mencionada antes.

3. Comprar y vender impulsivamente

- Las decisiones emocionales durante caídas de mercado pueden ser costosas.

- Solución: Invierte con un horizonte a largo plazo y evita reaccionar al ruido del mercado.

4. Ignorar los costos de inversión

- Comisiones altas reducen significativamente tus rendimientos.

- Solución: Opta por ETFs y fondos indexados con comisiones bajas.

Impacto de las comisiones en un portafolio de 100,000 € a 20 años

| Comisión anual (%) | Rendimiento neto (7%) | Capital final (€) |

|---|---|---|

| 0.1% | 6.9% | 372,000 |

| 1.0% | 6.0% | 320,000 |

Cómo Mantener el Rumbo a Largo Plazo

La clave para lograr tus metas financieras es mantener la constancia y ajustar tu estrategia según sea necesario.

Pasos prácticos para mantenerte enfocado:

- Revisión anual: Evalúa tu portafolio y realiza ajustes para mantener tu diversificación.

- Aumenta tus aportaciones: Siempre que sea posible, incrementa el monto mensual que inviertes.

- Aprende continuamente: Mantente informado sobre tendencias del mercado y nuevos instrumentos financieros.

Ejemplo práctico:

- Si empiezas con 300 € al mes, intenta aumentar esa cantidad a 350 € después de 2 años y a 400 € tras 5 años.

Recuerda: El éxito en la inversión a largo plazo depende de la paciencia, la constancia y la planificación estratégica.

Cómo iniciar tu camino como inversor a los 40

Si todavía no has comenzado, aquí tienes un plan práctico para dar tus primeros pasos:

Paso 1: Evalúa tu situación financiera actual

- Crea un fondo de emergencia (equivalente a 3-6 meses de gastos).

- Liquida deudas de alto interés, como tarjetas de crédito.

Paso 2: Elige un broker o plataforma adecuada

- Para ETFs y acciones: DEGIRO, Interactive Brokers o MyInvestor.

- Para fondos indexados y automatización: Indexa Capital, Finizens o InbestMe.

Paso 3: Invierte consistentemente

- Establece aportaciones mensuales. Comienza con lo que puedas (200-300 € al mes) y aumenta gradualmente.

Paso 4: Supervisa y ajusta

- Revisa tu portafolio al menos una vez al año para asegurarte de que sigue alineado con tus metas.

Ejemplo real: Cómo convertir 300 € mensuales en más de 150,000 €

Con una estrategia disciplinada, pequeñas aportaciones mensuales pueden generar grandes resultados. Supongamos que empiezas a invertir a los 40 años:

- Aportación mensual: 300 €.

- Rendimiento promedio anual: 7%.

- Horizonte temporal: 25 años.

El resultado sería un capital total de más de 150,000 €, donde casi 100,000 € provienen solo de los intereses generados.

Dato clave: Cuanto antes comiences, más poderoso será el efecto del interés compuesto.

Consejos finales para mantenerte en el camino

Invertir es un maratón, no un sprint. Mantente enfocado con estos consejos:

- Piensa a largo plazo:

Los mercados pueden ser volátiles a corto plazo, pero históricamente tienden a crecer con el tiempo. - Evita las modas pasajeras:

No te dejes seducir por activos especulativos como criptomonedas o acciones «calientes» sin investigación adecuada. - Invierte en educación financiera:

Aprende continuamente leyendo libros, blogs especializados o asistiendo a seminarios. - Consulta a expertos cuando sea necesario:

Un asesor financiero puede ayudarte a optimizar tus inversiones y maximizar tus beneficios fiscales.

Preguntas Frecuentes sobre Cómo Empezar a Invertir con 40 Años

¿Por qué invertir a los 40 años es una buena idea?

Invertir a los 40 te permite aprovechar tu estabilidad financiera y el interés compuesto para construir un patrimonio sólido.

¿Cuál es la mejor estrategia para empezar a invertir?

Una estrategia diversificada con ETFs, fondos indexados y acciones de dividendos es ideal para minimizar riesgos y maximizar rendimientos.

¿Es seguro invertir en acciones a los 40?

Sí, siempre que inviertas en empresas sólidas y diversifiques tu portafolio para reducir el riesgo asociado al mercado.

¿Qué porcentaje de mi ingreso debería destinar a inversiones?

Lo ideal es destinar entre el 20% y 30% de tus ingresos mensuales a inversiones, dependiendo de tus metas y estabilidad financiera.

¿Qué son los fondos indexados y por qué son recomendables?

Son fondos que replican índices bursátiles, como el S&P 500. Son recomendables por su bajo costo y diversificación automática.

¿Es necesario un gran capital para empezar a invertir?

No, puedes empezar con cantidades pequeñas y aumentar gradualmente tus aportaciones para aprovechar el interés compuesto.

¿Cómo puedo automatizar mis inversiones?

Utiliza plataformas como Indexa Capital o Finizens para configurar aportaciones automáticas y mantener la disciplina de inversión.

Conclusión: Cómo Empezar a Invertir con 40 Años

Invertir a los 40 años no solo es posible, sino que puede ser el paso más importante para asegurar tu futuro financiero. Con la estrategia adecuada, herramientas eficientes y una mentalidad a largo plazo, puedes construir un patrimonio significativo y alcanzar tus metas.

No esperes más. Comienza hoy mismo y construye el futuro que mereces.

¿Te ha gustado este artículo? Compártelo con tus amigos y familiares para que también puedan beneficiarse. Juntos, podemos lograr una comunidad más informada y financieramente estable.

Blog: nosgustainvertir.com

Empresas cotizadas: por qué existen y qué papel juegan realmente en el sistema financiero

Cuando hablamos de empresas cotizadas, casi siempre se repite la misma explicación sencilla: sa…

Educación financiera en jóvenes en la era de la complejidad económica

La educación financiera en jóvenes adquiere una relevancia creciente en una economía cada …

Recorte del Dividendo: Qué Hacer Cuando tu Empresa Paga Menos

Recorte del dividendo: pocas expresiones ponen tan nervioso a un inversor de largo plazo. Un día rev…

Cómo Invertir en Renta Fija: Guía Completa para Principiantes

Invertir no tiene por qué ser complicado. Si estás dando tus primeros pasos en el mundo de las finan…

¿Vale la pena invertir en dividendos?

¿Te has preguntado alguna vez si realmente merece la pena invertir en dividendos? Para muchos i…

Estrategias de inversión FED: qué hacen los grandes fondos cuando no bajan los tipos

Las estrategias de inversión FED se han convertido en un tema central para los mercados en 2025. Cad…