Cuando un inversor analiza la posibilidad de comprar acciones de una empresa, se enfrenta a una gran cantidad de métricas e indicadores financieros. Una de las herramientas más utilizadas en este proceso es el PER (Price to Earnings Ratio o relación precio-beneficio). Conocer la importancia del PER para comprar acciones es fundamental para aquellos que desean evaluar si una acción está sobrevalorada o infravalorada en el mercado. Pero, ¿qué es exactamente el PER y por qué es tan importante en el análisis de acciones?

Qué es el PER y su relevancia al comprar acciones

El PER, también conocido como relación precio-beneficio, es un ratio financiero que compara el precio de una acción con los beneficios que genera la empresa por cada una de sus acciones. Es una métrica muy utilizada porque proporciona una visión sencilla de cuánto están dispuestos a pagar los inversores por cada euro de beneficio que una empresa genera.

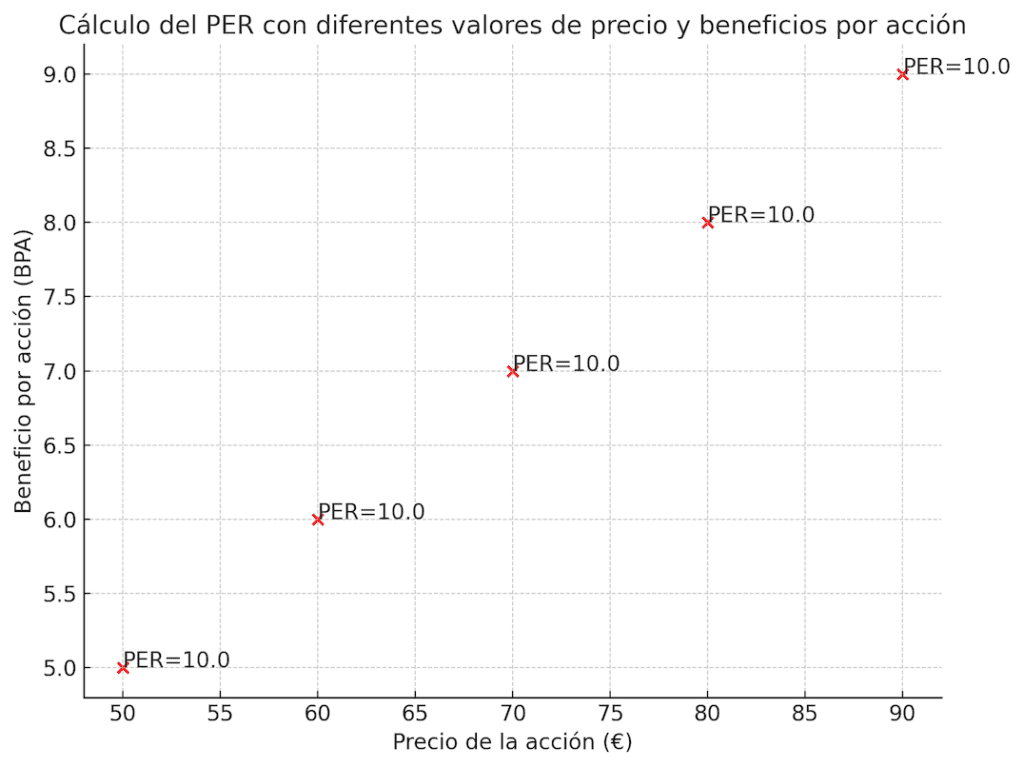

La fórmula para calcular el PER es la siguiente:

![]()

Por ejemplo, si una empresa tiene un precio de acción de 50€ y un beneficio por acción de 5€, su PER sería:

![]()

Esto significa que los inversores están pagando 10€ por cada euro de beneficio que genera la empresa.

¿Por qué es importante el PER para comprar acciones?

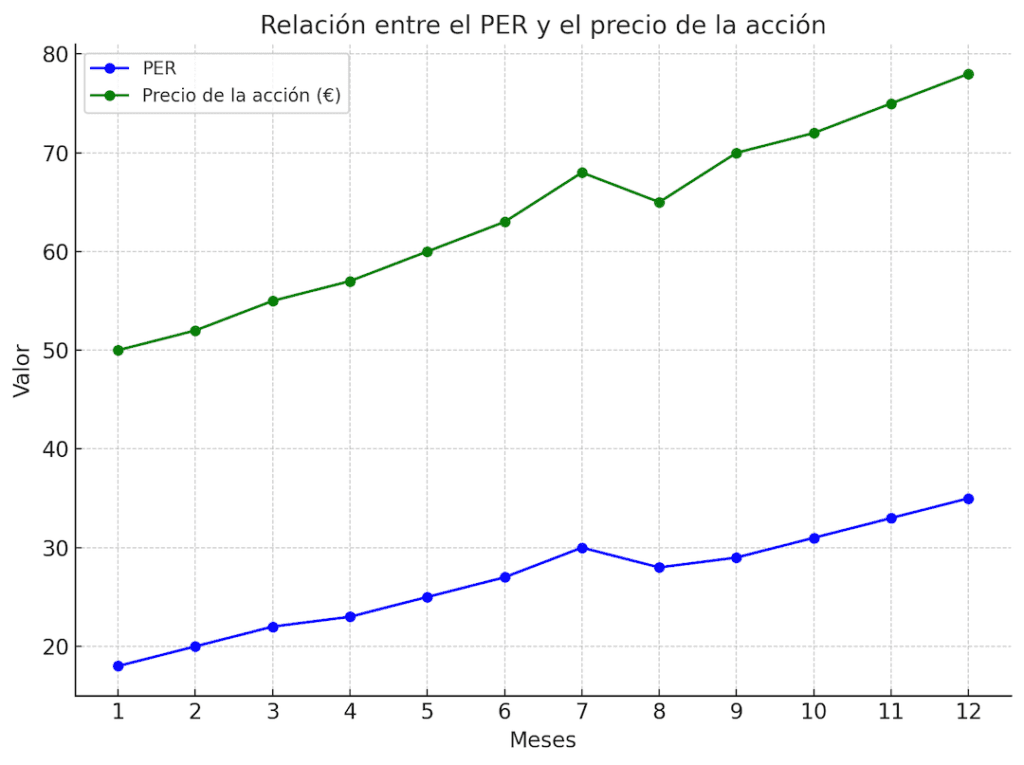

La importancia del PER para comprar acciones radica en su capacidad para ofrecer una idea rápida sobre si una acción está sobrevalorada o infravalorada en el mercado. Un PER alto podría indicar que los inversores tienen grandes expectativas de crecimiento para la empresa en el futuro, mientras que un PER bajo podría sugerir que la acción está infravalorada o que los inversores son pesimistas sobre su futuro.

Sin embargo, un PER alto no siempre es sinónimo de una empresa sobrevalorada, ni un PER bajo significa necesariamente una oportunidad de compra. Para interpretar correctamente el PER, es crucial entenderlo en el contexto de la industria, el entorno económico y otros indicadores financieros.

Por qué la importancia del PER para comprar acciones varía según el sector

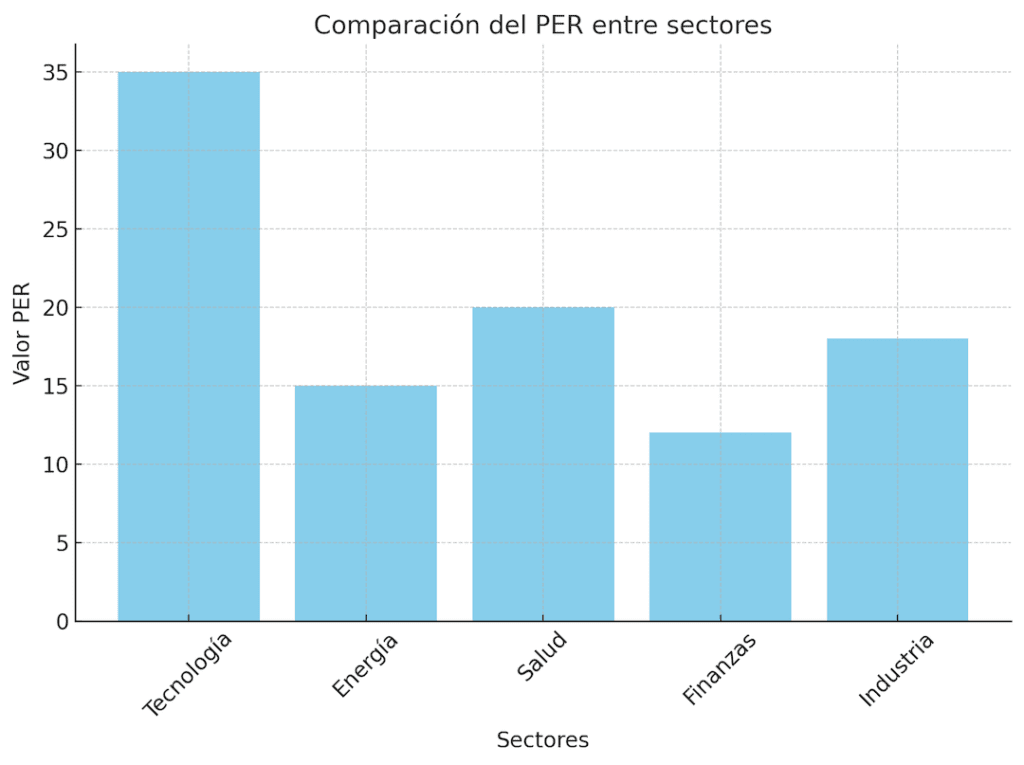

Uno de los errores más comunes al utilizar el PER es compararlo entre empresas de diferentes sectores. La importancia del PER para comprar acciones varía significativamente de un sector a otro. Por ejemplo, las empresas tecnológicas suelen tener PER más elevados que las empresas del sector industrial o energético. Esto se debe a que los inversores esperan un crecimiento más rápido y exponencial de las empresas tecnológicas, mientras que en sectores más tradicionales el crecimiento suele ser más estable pero más lento.

Por tanto, para evaluar correctamente el PER de una empresa, es recomendable compararlo con el PER promedio de otras compañías dentro de su mismo sector. Si una empresa tecnológica tiene un PER de 30, esto puede ser razonable si la media del sector está en 25 o 35. En cambio, si una empresa de servicios públicos tiene un PER de 30, puede ser un indicativo de que la acción está sobrevalorada, ya que en este sector los PER suelen ser más bajos.

Factores que influyen en la importancia del PER al comprar acciones

Aunque el PER es una métrica útil, es importante recordar que está influenciada por muchos factores externos que pueden distorsionar su interpretación. Algunos de los factores que pueden afectar el PER son:

- Ciclo económico: Durante períodos de expansión económica, es común ver PER más altos, ya que los inversores tienen más confianza en el futuro y están dispuestos a pagar más por los beneficios futuros de una empresa. Por el contrario, en períodos de recesión, los PER tienden a bajar, ya que los inversores son más cautelosos.

- Política de dividendos: Las empresas que reparten una gran cantidad de sus beneficios en forma de dividendos tienden a tener PER más bajos, ya que los inversores prefieren recibir una parte de los beneficios ahora en lugar de esperar un crecimiento futuro. Por el contrario, las empresas que reinvierten la mayor parte de sus beneficios en su crecimiento futuro suelen tener PER más altos.

- Proyecciones de crecimiento: Empresas con altas tasas de crecimiento suelen tener PER elevados, ya que los inversores están dispuestos a pagar más ahora por las expectativas de mayores beneficios en el futuro. Por el contrario, empresas maduras con tasas de crecimiento más lentas tienden a tener PER más bajos.

Ventajas y limitaciones del PER para la compra de acciones

La importancia del PER para comprar acciones reside en su simplicidad y accesibilidad. Algunas de las principales ventajas de utilizar el PER son:

- Simplicidad: El PER es fácil de calcular y entender, lo que lo convierte en una herramienta accesible tanto para inversores novatos como experimentados.

- Comparabilidad: El PER permite comparar rápidamente el valor de diferentes empresas dentro de un mismo sector.

- Indicador de expectativas: Un PER alto sugiere que los inversores tienen grandes expectativas para el crecimiento futuro de la empresa.

Limitaciones del PER

Aunque el PER es una métrica útil, no está exenta de limitaciones. Algunas de las principales desventajas del PER son:

- No toma en cuenta la deuda: El PER no refleja la estructura de deuda de una empresa. Dos empresas pueden tener el mismo PER, pero si una tiene una deuda mucho más alta, su riesgo financiero es mayor.

- No es aplicable a empresas con pérdidas: El PER no puede ser calculado para empresas que no generan beneficios, lo que lo hace inútil en el caso de empresas en fases de crecimiento temprano o en sectores volátiles.

- Manipulación de beneficios: El PER depende del beneficio por acción (BPA), que puede ser manipulado por las empresas a través de prácticas contables creativas.

Cómo combinar el PER con otras métricas al comprar acciones

Para hacer un análisis exhaustivo y tomar decisiones de inversión acertadas, es recomendable combinar el PER con otras métricas financieras. Algunas de las métricas más comunes que se utilizan junto con el PER son:

- EBITDA: El EBITDA (Earnings Before Interest, Taxes, Depreciation, and Amortization) es una métrica que se utiliza para evaluar la rentabilidad de una empresa sin tener en cuenta su estructura de capital. Combinado con el PER, ofrece una visión más completa de la situación financiera de una empresa.

- Deuda neta: La deuda neta es una medida de la deuda total de una empresa menos sus reservas de efectivo. Al considerar la deuda neta junto con el PER, los inversores pueden obtener una visión más clara de la carga financiera de una empresa.

- Flujo de caja libre: El flujo de caja libre es el dinero que una empresa genera después de cubrir sus gastos operativos y de capital. Comparar el PER con el flujo de caja libre puede ayudar a los inversores a evaluar si una empresa está generando suficiente efectivo para sostener su crecimiento a largo plazo.

¿Por qué elegir Scalable Capital para tus inversiones en acciones, ETFs y fondos?

Si estás buscando una plataforma de inversión con tarifas bajas, acceso a acciones internacionales, ETFs y fondos, Scalable Capital es una opción sólida. Este bróker te permite gestionar tu dinero de manera eficiente, con una combinación de comisiones competitivas y herramientas avanzadas que facilitan la inversión.

1. Comisiones súper competitivas

Con Scalable Capital puedes operar acciones y ETFs con tarifas muy reducidas. En su plan FREE, las operaciones comienzan desde 0,99 € por operación, mientras que el plan PRIME+ te ofrece operaciones ilimitadas sin comisiones por solo 4,99 € al mes para órdenes superiores a 250 €. Esta tarifa plana es ideal si tienes un enfoque activo en el mercado.

2. Invierte en acciones globales, ETFs y fondos

Scalable Capital te da acceso a miles de acciones de las principales bolsas del mundo, permitiéndote invertir en grandes compañías internacionales con facilidad. También puedes diversificar con más de 1.700 ETFs y fondos, sin comisiones de compra en el plan PRIME. Esto te permite construir una cartera equilibrada, con exposición a distintos sectores y mercados globales.

3. Planes de ahorro automáticos

Si prefieres una inversión constante y a largo plazo, los planes de ahorro de Scalable Capital son ideales para ti. Con aportaciones desde solo 1 € al mes, puedes automatizar tus inversiones en ETFs o fondos, lo que te ayuda a crear una cartera diversificada de manera gradual, sin necesidad de realizar un seguimiento diario del mercado.

4. Gana un 2,6% de interés anual en efectivo no invertido

Con el plan PRIME+, Scalable Capital ofrece una ventaja adicional: 2,6% de interés anual sobre el saldo no invertido en tu cuenta, hasta un máximo de 100.000 €. Esta es una forma de obtener rendimiento incluso cuando no estás invirtiendo activamente.

5. Herramientas avanzadas y análisis en tiempo real

Scalable Capital también ofrece potentes herramientas de gestión. Con análisis avanzados de tu cartera y alertas de precios ilimitadas en el plan PRIME+, puedes gestionar tus inversiones de manera eficiente y nunca perder oportunidades importantes.

¿Listo para empezar?

Regístrate en Scalable Capital y accede a una plataforma que te ofrece lo mejor en acciones, ETFs, y fondos, con comisiones competitivas y herramientas que facilitan la toma de decisiones. Es el momento perfecto para maximizar tu potencial de inversión.

Conclusión: La importancia del PER para tomar mejores decisiones de inversión

En conclusión, la importancia del PER para comprar acciones es evidente al proporcionar a los inversores una herramienta rápida y sencilla para evaluar el valor relativo de una acción en función de sus beneficios. Sin embargo, como cualquier métrica financiera, el PER debe ser utilizado en combinación con otras herramientas y métricas para obtener una visión completa del estado financiero de una empresa. Además, es esencial analizar el PER en el contexto del sector en el que opera la empresa y tener en cuenta factores externos como el ciclo económico, las políticas de dividendos y las proyecciones de crecimiento.

La clave para el éxito en la inversión radica en hacer un análisis exhaustivo y considerar todos los aspectos relevantes antes de tomar una decisión. El PER es solo una pieza del rompecabezas, pero cuando se utiliza correctamente, puede ser una herramienta valiosa para ayudar a los inversores a identificar oportunidades en el mercado y evitar riesgos innecesarios.

Ya conoces la importancia del PER en la inversión en acciones. ¡Ahora es momento de ponerlo en práctica y empezar a invertir con inteligencia!

Preguntas frecuentes sobre la importancia del PER para comprar acciones

El PER es el ratio precio-beneficio que se calcula dividiendo el precio de la acción entre el beneficio por acción (BPA).

El PER ayuda a los inversores a determinar si una acción está sobrevalorada o infravalorada.

Un PER alto puede indicar que los inversores esperan un crecimiento futuro significativo.

Depende del sector y contexto; un PER bajo puede indicar infravaloración, pero no siempre es mejor.

Algunos sectores, como la tecnología, tienden a tener PER más altos por expectativas de crecimiento.

Además del PER, considera el EBITDA, flujo de caja y la deuda neta.

No es recomendable; el PER varía entre sectores y debe compararse dentro del mismo.

En ciclos expansivos, los PER suelen subir por el optimismo de los inversores; en recesión, bajan.

Sí, no refleja la deuda de la empresa ni es útil para empresas que tienen pérdidas.

Un «buen» valor depende del sector, pero típicamente un PER de 10 a 20 es considerado razonable para muchas empresas.

Blog: nosgustainvertir.com

¿Qué es el ROIC y por qué es crucial para evaluar una inversión?

Cuando analizamos empresas para invertir, uno de los indicadores más poderosos (aunque no siempre el…

¿Qué es la rentabilidad por dividendos y cómo aprovecharla en 2025?

La rentabilidad por dividendos es uno de los conceptos clave para los inversores que busca…

¿Son los REITs Sostenibles ESG una Buena Opción para Invertir en Bienes Raíces?

La inversión en REITs Sostenibles ESG está ganando cada vez más popularidad entre los inve…

5 Empresas de Acciones Inglesas con Altos Dividendos para Invertir en 2025

Invertir en acciones inglesas con altos dividendos es una de las estrategias más populares…

5 Empresas del IBEX35 con Mayor Rentabilidad por Dividendos

Las empresas del IBEX 35 representan una selección de las compañías más sólidas y estratég…

5 Mejores Acciones del Sector Salud para Invertir a Largo Plazo y Obtener Dividendos en 2025

Invertir en acciones de salud dividendos es una estrategia sólida para aquellos interesado…