La estrategia de dividendos a largo plazo con inversión en bonos es una de las formas más eficaces y seguras para generar ingresos pasivos y garantizar un flujo constante de efectivo a lo largo del tiempo. A diferencia de la especulación, que puede ser más riesgosa e inestable, los dividendos ofrecen una forma de inversión más estable, en la que puedes reinvertir tus ganancias y hacer crecer tus activos de manera compuesta. Al combinar dividendos a largo plazo con inversión en bonos, puedes diversificar tu cartera, aprovechando lo mejor de ambos mundos: ingresos recurrentes y estabilidad.

En este artículo, te explicaré cómo aprovechar al máximo la estrategia de dividendos a largo plazo con inversión en bonos y por qué esta es una de las mejores formas de optimizar tus inversiones para obtener mayor rentabilidad y seguridad.

¿Qué es la Especulación y Por Qué NO es Adecuada para la Inversión a Largo Plazo?

Antes de sumergirnos en la estrategia combinada de dividendos y bonos, es importante entender por qué la especulación, una técnica de inversión que busca obtener ganancias a corto plazo, no es adecuada para aquellos que buscan estabilidad y crecimiento a largo plazo. La especulación implica la compra y venta rápida de activos financieros con la esperanza de que el valor de esos activos aumente en un corto período de tiempo. Aunque puede parecer atractiva, la especulación conlleva riesgos significativos.

- Altos riesgos: La especulación a menudo está sujeta a la volatilidad del mercado, lo que significa que el precio de los activos puede fluctuar de manera impredecible. Esto puede llevar a grandes pérdidas, especialmente para inversores que no tienen una estrategia sólida a largo plazo.

- Falta de estabilidad: A diferencia de los dividendos, la especulación no genera ingresos recurrentes. Los inversores dependen únicamente de las ganancias de capital (comprar bajo, vender alto), lo que puede resultar incierto y estresante.

- Impacto negativo en la economía: La especulación desenfrenada también puede afectar los mercados financieros y, en algunos casos, desestabilizar economías enteras. Ejemplos históricos, como las crisis financieras, han demostrado que la especulación puede desencadenar recesiones importantes.

Por lo tanto, para aquellos que buscan estabilidad y una forma segura de crecimiento a largo plazo, la especulación no es la mejor opción. En su lugar, enfoquémonos en dos estrategias que sí lo son: dividendos a largo plazo y bonos.

¿Qué son los Bonos y Cómo Pueden Complementar una Estrategia de Dividendos?

Los bonos son uno de los instrumentos financieros más antiguos y confiables que los inversores utilizan para asegurar una rentabilidad estable a lo largo del tiempo. Son básicamente un préstamo que los inversores hacen a una entidad (gobierno o empresa) que se compromete a pagar intereses regulares (cupón) durante un período fijo, y devolver el capital inicial al vencimiento del bono.

- Bonos del gobierno: Emitidos por gobiernos para financiar proyectos nacionales. Ejemplos comunes incluyen los bonos del Tesoro en EE. UU. y bonos emitidos por gobiernos europeos como Alemania o España. Son conocidos por ser de bajo riesgo, aunque las tasas de interés suelen ser más bajas que otros tipos de bonos.

- Bonos corporativos: Emitidos por empresas para financiar operaciones o expansión. Los bonos corporativos tienden a tener tasas de interés más altas que los bonos gubernamentales, pero también conllevan más riesgo dependiendo de la estabilidad financiera de la empresa emisora.

- Bonos municipales: Emitidos por gobiernos locales para financiar proyectos específicos como infraestructura, educación o salud. Estos bonos a menudo ofrecen ventajas fiscales para los residentes locales.

La Estrategia Combinada de Inversión: Rentas por Dividendos y Rentas por Bonos a Largo Plazo

La combinación de dividendos a largo plazo con inversión en bonos es una estrategia ganadora que puede ayudar a equilibrar los riesgos y mejorar el rendimiento general de una cartera de inversión. Aquí te explico cómo ambas estrategias se complementan entre sí:

1. Flujo de ingresos estable y recurrente

Uno de los beneficios clave de invertir en acciones que pagan dividendos es que recibes ingresos recurrentes, normalmente de manera trimestral, en forma de pagos de dividendos. Estos pagos pueden reinvertirse automáticamente para comprar más acciones, lo que genera el efecto compuesto. Al agregar bonos a la mezcla, aseguras un flujo adicional de ingresos predecibles en forma de pagos de intereses.

Por ejemplo, mientras los dividendos pueden fluctuar dependiendo de las ganancias de la empresa, los bonos te garantizan un pago fijo de intereses, lo que proporciona estabilidad durante períodos de incertidumbre en el mercado de acciones.

2. Diversificación y reducción de riesgos

La diversificación es uno de los principios más importantes en la inversión. Combinar dividendos a largo plazo con bonos reduce el riesgo al distribuir tu inversión en dos tipos de activos que no siempre se comportan de la misma manera. Mientras que las acciones que pagan dividendos pueden ser más volátiles en tiempos de recesión, los bonos, especialmente los gubernamentales, tienden a ser un refugio seguro durante las crisis económicas.

Esta estrategia te protege contra la volatilidad del mercado de acciones, ofreciendo un «colchón» de seguridad a través de la inversión en bonos de bajo riesgo.

3. Aprovechando el interés compuesto

Tanto los dividendos como los bonos te permiten beneficiarte del interés compuesto. En el caso de los dividendos, puedes reinvertir los pagos en más acciones, lo que aumenta tus futuros pagos de dividendos. En cuanto a los bonos, los intereses generados pueden reinvertirse en nuevos bonos o en otras inversiones, lo que incrementa tu capital con el tiempo.

Al reinvertir tanto los dividendos como los intereses de los bonos, logras un crecimiento más rápido y sostenido en tu cartera.

4. Estabilidad frente a las tasas de interés

Los bonos son particularmente valiosos en un entorno donde las tasas de interés son bajas. En momentos de incertidumbre económica o recesiones, los inversores suelen refugiarse en bonos gubernamentales que ofrecen una tasa de interés fija. En cambio, las acciones que pagan dividendos pueden ser más sensibles a las fluctuaciones del mercado, aunque las empresas bien establecidas con un historial sólido de dividendos tienden a mantener su capacidad de pago.

¿Cuáles son los Momentos Ideales para Comprar Bonos?

El mercado de bonos, al igual que las acciones, también tiene sus ciclos. El mejor momento para invertir en bonos depende en gran medida de las condiciones económicas y las tasas de interés. Aquí tienes algunos consejos sobre cuándo deberías considerar agregar bonos a tu cartera:

- Tasas de interés en aumento: Cuando las tasas de interés suben, el valor de los bonos existentes suele caer. Esto se debe a que los nuevos bonos que se emiten ofrecen tasas más altas, lo que hace que los bonos antiguos sean menos atractivos. Sin embargo, si compras bonos durante una fase de aumento de tasas, puedes obtener mayores retornos a largo plazo.

- Mercado de acciones volátil: Si las acciones están atravesando un período de alta volatilidad, invertir en bonos te proporcionará estabilidad. Los bonos a largo plazo, especialmente los gubernamentales, tienden a ser una inversión más segura cuando los mercados bursátiles experimentan caídas.

- Objetivos de ingresos regulares: Si tu objetivo es generar ingresos regulares a través de intereses, los bonos con vencimientos más cortos pueden ser una excelente opción. Estos bonos proporcionan pagos más frecuentes y te permiten mantener una mayor liquidez.

¿Cómo Gestionar tu Cartera con Dividendos y Bonos?

Administrar una cartera que combine dividendos a largo plazo con bonos requiere planificación y seguimiento constante. Aquí algunos pasos prácticos para gestionar esta estrategia:

- Diversificación adecuada: No inviertas solo en acciones de una o dos empresas que paguen dividendos, ni en bonos de una sola entidad. Busca una combinación equilibrada de acciones de alta calidad y bonos de diferentes emisores (gobiernos, empresas).

- Revisión periódica: Revisa tu cartera regularmente, al menos una vez al año, para asegurarte de que sigue alineada con tus objetivos financieros y perfil de riesgo. Si encuentras que los bonos están ofreciendo mejores rendimientos en ciertos momentos, puedes ajustar la proporción entre bonos y acciones de dividendos.

- Mantén la flexibilidad: Aprovecha la flexibilidad que ofrecen los bonos, que pueden comprarse y venderse en el mercado secundario, lo que te permitirá ajustar tu cartera en función de las condiciones del mercado.

Scalable Capital: Potencia tu Estrategia de Dividendos y Bonos Invirtiendo a Largo Plazo

Si estás buscando una plataforma eficiente para gestionar tus dividendos a largo plazo con inversión en bonos, Scalable Capital es una de las mejores opciones en el mercado, con características que complementan perfectamente esta estrategia de inversión diversificada.

1. Diversificación Amplia con Acceso a ETFs y Bonos

Scalable Capital te permite invertir en más de 8,000 valores individuales en 90 países a través de ETFs, que cubren diversos activos como acciones, bonos gubernamentales y corporativos, inmuebles y más. Esta diversificación te permite ajustar tu cartera y distribuir riesgos, una estrategia clave al combinar dividendos con bonos.

2. Automatización y Gestión Personalizada

Una de las grandes ventajas de Scalable Capital es la automatización de la gestión de carteras. A través de algoritmos avanzados, la plataforma ajusta automáticamente tu cartera en función de tu tolerancia al riesgo y los cambios del mercado. Esto te permite aprovechar el crecimiento de dividendos y los intereses de bonos sin necesidad de gestionar manualmente cada ajuste.

3. Inversión en Bonos con Intereses Competitivos

Para quienes buscan ingresos estables a través de bonos, Scalable Capital ofrece una cartera variada de bonos corporativos y gubernamentales, con tasas de interés de hasta 3.77% anuales para bonos en euros y 5.19% en dólares. Esta es una gran oportunidad para asegurar ingresos predecibles a largo plazo, complementando los rendimientos variables de las acciones de dividendos.

4. Inversiones Fraccionadas y Bajo Costo

Con Scalable Capital, puedes comprar fracciones de acciones y ETFs, lo que facilita la entrada incluso con pequeñas cantidades. Además, la plataforma cobra comisiones muy competitivas, como 0.75% anual para la gestión de carteras, lo que te permite mantener los costos bajos y maximizar tus rendimientos a largo plazo.

En resumen, si buscas una plataforma para gestionar de manera eficiente una estrategia de dividendos a largo plazo con inversión en bonos, Scalable Capital te ofrece las herramientas necesarias, desde la automatización hasta la diversificación, todo con costos competitivos y acceso a activos de alta calidad.

Si quieres aprovechar todas las ventajas de Scalable Capital para implementar tu estrategia de dividendos a largo plazo con inversión en bonos, haz clic aquí y comienza a gestionar tu cartera de manera eficiente y automatizada. ¡Empieza hoy mismo a maximizar tus ingresos y asegurar tu futuro financiero!

Ejemplos Prácticos y Casos Reales: Cómo Funciona la Estrategia de Dividendos y Bonos

Para ilustrar cómo la estrategia de dividendos a largo plazo combinada con inversión en bonos puede ofrecer grandes beneficios, veamos algunos ejemplos prácticos y casos reales. Estas historias demuestran cómo los inversores han utilizado esta estrategia para diversificar sus portafolios y asegurar rentabilidad a largo plazo.

1. Estudio de Caso: Un Inversor Conservador que Busca Estabilidad

Imaginemos a Ana, una inversora de 45 años que está buscando seguridad para su jubilación. Ana decide combinar una cartera de acciones de empresas que pagan dividendos regulares con bonos gubernamentales de alta calidad. Su portafolio consiste en un 50% en acciones de dividendos de empresas europeas, como Nestlé y Unilever, y un 50% en bonos a largo plazo emitidos por el gobierno alemán.

- Estrategia: Al tener una porción de su cartera en bonos, Ana asegura una fuente de ingresos estable y predecible, mientras que sus acciones de dividendos le proporcionan ingresos adicionales que ella reinvierte. Esto le permite aprovechar el interés compuesto y protegerse contra la volatilidad del mercado.

- Resultado: A lo largo de 10 años, Ana ve un crecimiento constante en su cartera, incluso durante momentos de recesión, ya que los bonos ofrecen estabilidad mientras las acciones de dividendos continúan generando ingresos pasivos.

2. Simulación de Cartera Diversificada

Veamos un ejemplo hipotético de una cartera diversificada utilizando la plataforma Scalable Capital. Pedro, un joven inversor de 30 años, quiere maximizar sus ingresos con una estrategia equilibrada. Pedro decide invertir 60% en acciones que pagan dividendos, principalmente en ETFs diversificados de empresas sostenibles como iShares MSCI World ETF, y un 40% en bonos corporativos a través de un ETF de bonos como iShares Core U.S. Aggregate Bond ETF (AGG).

- Distribución: Con Scalable Capital, Pedro puede acceder a una gama de ETFs que le permite comprar acciones y bonos de manera fraccionada. Esto le permite iniciar su cartera incluso con cantidades modestas.

- Proyección: Con el tiempo, Pedro reinvierte sus dividendos en más acciones, mientras sigue recibiendo pagos de intereses de sus bonos. Después de 15 años, su cartera muestra un crecimiento significativo gracias al interés compuesto en ambas fuentes de ingresos.

3. Proyecciones de Rendimiento a Largo Plazo

Supongamos que inviertes $10,000 con una combinación de 50% en acciones que pagan dividendos (con un rendimiento del 4% anual) y 50% en bonos (con un rendimiento del 3% anual). Al reinvertir los dividendos y los intereses de los bonos, esta cartera podría crecer a más de $16,000 en 10 años, aprovechando el interés compuesto.

- Simulación: A través de plataformas como Scalable Capital, puedes configurar la reinversión automática de dividendos e intereses, optimizando así el crecimiento a largo plazo sin necesidad de intervención constante.

Lección Final: Diversificación y Seguridad

Estos ejemplos muestran cómo la combinación de dividendos a largo plazo con inversión en bonos puede generar estabilidad, rentabilidad y crecimiento sostenible. La clave es elegir los activos adecuados y asegurarse de diversificar tu cartera para mitigar los riesgos y maximizar las oportunidades de ingresos.

¿Te animas a aplicar esta estrategia en tu cartera? Haz clic aquí para comenzar con Scalable Capital y ver cómo esta combinación puede trabajar para ti.

Conclusiones

Combinar una estrategia de dividendos a largo plazo con inversión en bonos te ofrece lo mejor de ambos mundos: un flujo de ingresos recurrentes y estables, con la seguridad de una inversión sólida. Esta estrategia es especialmente valiosa en tiempos de incertidumbre económica o cuando los mercados bursátiles son volátiles. Al diversificar tu cartera de esta manera, no solo estás maximizando tus oportunidades de crecimiento, sino también reduciendo el riesgo.

La clave está en mantener una combinación equilibrada entre bonos de alta calidad y acciones de empresas confiables que paguen dividendos. Si buscas seguridad, crecimiento y flexibilidad, esta estrategia es la que necesitas para asegurar tus inversiones a largo plazo.

Empresas cotizadas: por qué existen y qué papel juegan realmente en el sistema financiero

Cuando hablamos de empresas cotizadas, casi siempre se repite la misma explicación sencilla: sa…

Educación financiera en jóvenes en la era de la complejidad económica

La educación financiera en jóvenes adquiere una relevancia creciente en una economía cada …

El Coste Invisible de la Pérdida de Poder Adquisitivo

La pérdida de poder adquisitivo se ha convertido en una de las grandes paradojas de la eco…

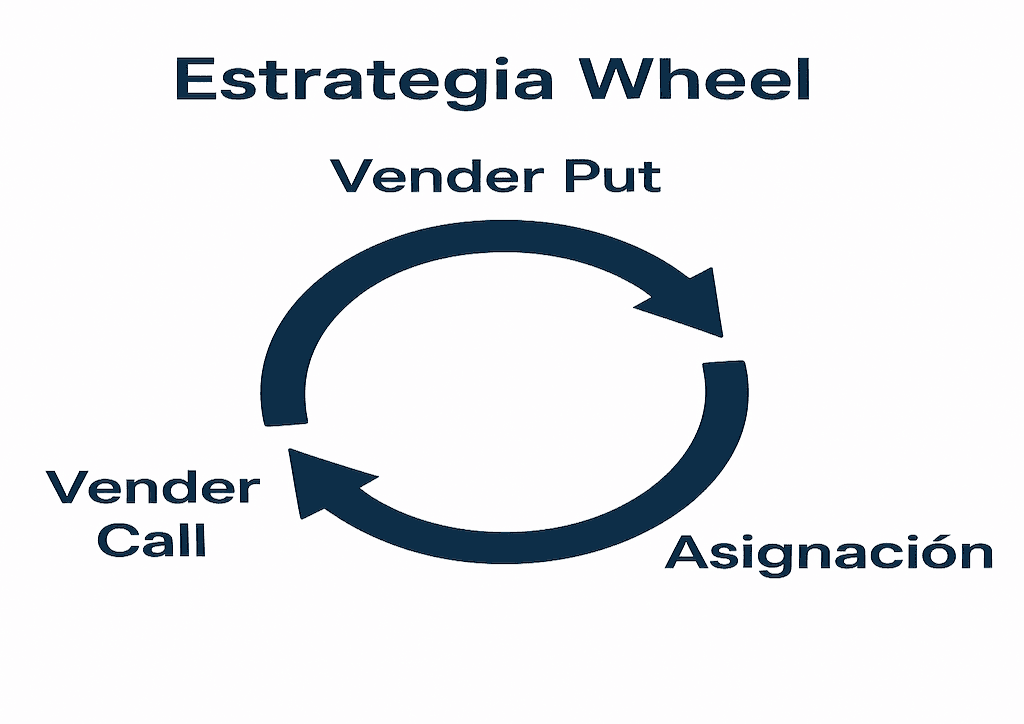

Estrategia Wheel con Opciones: Guía Completa para Generar Ingresos Vendiendo Puts y Calls

La inversión con opciones se ha popularizado enormemente en los últimos años, especialmente entre qu…

Apalancamiento Financiero: lo bueno, lo malo y cómo usarlo sin arruinarte

En el mundo de las inversiones, pocas herramientas despiertan tanto respeto —y temor— como el a…

Recorte del Dividendo: Qué Hacer Cuando tu Empresa Paga Menos

Recorte del dividendo: pocas expresiones ponen tan nervioso a un inversor de largo plazo. Un día rev…