Las acciones preferentes son un tipo de instrumento financiero híbrido que combina características de acciones ordinarias y bonos. Se caracterizan por otorgar a sus titulares prioridad en el pago de dividendos y en la distribución de activos en caso de liquidación, aunque generalmente no ofrecen derecho a voto en las decisiones corporativas. Para los inversores, conocer este tipo de acciones es esencial para diversificar su cartera y obtener ingresos estables a largo plazo.

¿Qué son las Acciones Preferentes?

Las acciones preferentes se consideran una forma de participación en la propiedad de una empresa, pero con particularidades que las distinguen de las acciones ordinarias. A continuación, se describen sus principales características:

- Prioridad en Dividendos: Los accionistas preferentes reciben dividendos antes que los titulares de acciones ordinarias.

- Rendimiento Fijo: Ofrecen un dividendo fijo, similar a los intereses de un bono.

- Sin Derecho a Voto: Los accionistas preferentes generalmente no tienen voz ni voto en las decisiones corporativas.

¿Cómo Funcionan las Acciones Preferentes?

El funcionamiento de las acciones preferentes se basa en su estructura híbrida. Estas acciones proporcionan ingresos regulares a los inversores a través de dividendos que se distribuyen de manera preferente. Además, en caso de liquidación de la empresa, los accionistas preferentes tienen mayor prioridad en la recuperación de sus inversiones.

Ventajas y Desventajas de las Acciones Preferentes

Ventajas:

- Ingresos Estables: Al tener un dividendo fijo, las acciones preferentes son una fuente de ingresos estable.

- Menor Volatilidad: Son menos volátiles que las acciones ordinarias, ofreciendo mayor estabilidad en tiempos de incertidumbre.

- Prioridad en Dividendos: Se garantiza el pago de dividendos antes que a los accionistas comunes.

Desventajas:

- Sin Derecho a Voto: Los titulares de acciones preferentes no tienen influencia en las decisiones corporativas.

- Rendimiento Limitado: Si la empresa crece rápidamente, los beneficios para los accionistas preferentes son menores en comparación con los accionistas ordinarios.

¿Son las Acciones Preferentes Adecuadas para Ti?

Este tipo de acciones es ideal para inversores que buscan un flujo de ingresos constante y prefieren menor exposición al riesgo de mercado. Sin embargo, la falta de derecho a voto y el rendimiento limitado en comparación con las acciones ordinarias pueden no ser adecuados para quienes desean un mayor control e influencia en la empresa.

Información Completa sobre este Tipo de Acciones

Este tipo de acciones surgió en el siglo XIX como una forma de financiación para las empresas sin diluir el control de los socios principales. Durante la Gran Depresión y la crisis de 2008, demostraron ser una fuente de ingresos más estable que las acciones ordinarias. Actualmente, son una alternativa popular para diversificar carteras y obtener ingresos regulares.

Existen diferentes variantes según sus características y derechos:

- Convertibles: Se pueden transformar en acciones ordinarias.

- Acumulativas: Permiten acumular dividendos impagos para recibirlos en el futuro.

- Participativas: Otorgan dividendos adicionales si la empresa alcanza ciertos rendimientos.

Las preferentes se diferencian en varios aspectos de las ordinarias:

| Características | Preferentes | Ordinarias |

|---|---|---|

| Derecho a Voto | No | Sí |

| Prioridad en Dividendos | Sí | No |

| Rendimiento | Estable | Variable |

| Riesgo | Bajo | Alto |

Para invertir en este instrumento, analiza la empresa emisora y su capacidad de pagar dividendos. Revisa:

- La calificación crediticia de la emisión.

- El historial de pago de dividendos.

- La liquidez del mercado para este tipo de acciones.

- Consulta con un asesor financiero si tienes dudas.

Algunas empresas conocidas que emiten este tipo de instrumento son:

- Bank of America: Emisión durante la crisis de 2008 para fortalecer su capital.

- General Electric: Usadas para financiar proyectos de expansión.

- Ford: Emitidas para obtener liquidez sin diluir las acciones comunes.

Los riesgos incluyen:

- Suspensión de Dividendos: Si la empresa enfrenta problemas, puede suspender los pagos.

- Liquidez Limitada: Suelen ser menos negociadas que las acciones ordinarias.

- Sensibilidad a Tasas de Interés: Pueden verse afectadas por cambios en las tasas de interés.

Para maximizar los beneficios:

- Combínalas con acciones ordinarias para diversificar riesgos.

- Invierte en ETFs de preferentes para una cartera diversificada.

- Utilízalas como cobertura ante volatilidad del mercado de renta variable.

Invierte de Forma Inteligente y Sostenible con Scalable Capital

¿Estás buscando diversificar tu cartera con productos de inversión sostenibles y sin comisiones? Scalable Capital te ofrece una plataforma avanzada para gestionar tus inversiones, con acceso a miles de ETFs, acciones y fondos. Aprovecha su interfaz intuitiva, herramientas de análisis automatizadas y planes de inversión optimizados para cada tipo de inversor.

¿Qué Ofrece Scalable Capital?

- Comisiones Bajísimas con Plan PRIME+:

- Disfruta de operaciones sin comisiones con el plan PRIME+ por solo €4,99 al mes. Además, recibe un interés del 2,6% anual en efectivo para saldos de hasta €100,000, depositados en una cuenta custodiada por el Baader Bank AG.

- Planes de Inversión Personalizados y Diversificados:

- Invierte en portafolios diversificados globalmente, como el World Portfolio ESG o el World Portfolio ESG + Oro. Estas opciones tienen en cuenta criterios ambientales, sociales y de gobernanza, ideales para los inversores que buscan maximizar su rentabilidad mientras apoyan prácticas sostenibles.

- Acceso a Productos Innovadores:

- Scalable Capital permite operar en más de 1,700 ETFs, así como en derivados y criptomonedas con costos competitivos y transparencia total. Para quienes prefieren estrategias automatizadas, el servicio de Wealth Management ofrece carteras gestionadas automáticamente según tus preferencias y nivel de riesgo.

¡No Dejes Pasar Esta Oportunidad!

🔗 Regístrate Aquí y Aprovecha 4 Meses de Operaciones Sin Costos y comienza a construir tu portafolio de forma inteligente y eficiente. ¡Empieza a invertir con Scalable Capital y maximiza tus rendimientos!

Conclusión

Las acciones preferentes representan una opción interesante para inversores que valoran la estabilidad y la seguridad de ingresos regulares. Sin embargo, es importante evaluar sus características y compararlas con otras opciones de inversión para tomar la mejor decisión según tu perfil financiero.

¿Te gustaría saber más sobre cómo diversificar tu cartera con acciones de empresas? Déjanos un comentario o contáctanos para más información.

Empresas cotizadas: por qué existen y qué papel juegan realmente en el sistema financiero

Cuando hablamos de empresas cotizadas, casi siempre se repite la misma explicación sencilla: sa…

Educación financiera en jóvenes en la era de la complejidad económica

La educación financiera en jóvenes adquiere una relevancia creciente en una economía cada …

El Coste Invisible de la Pérdida de Poder Adquisitivo

La pérdida de poder adquisitivo se ha convertido en una de las grandes paradojas de la eco…

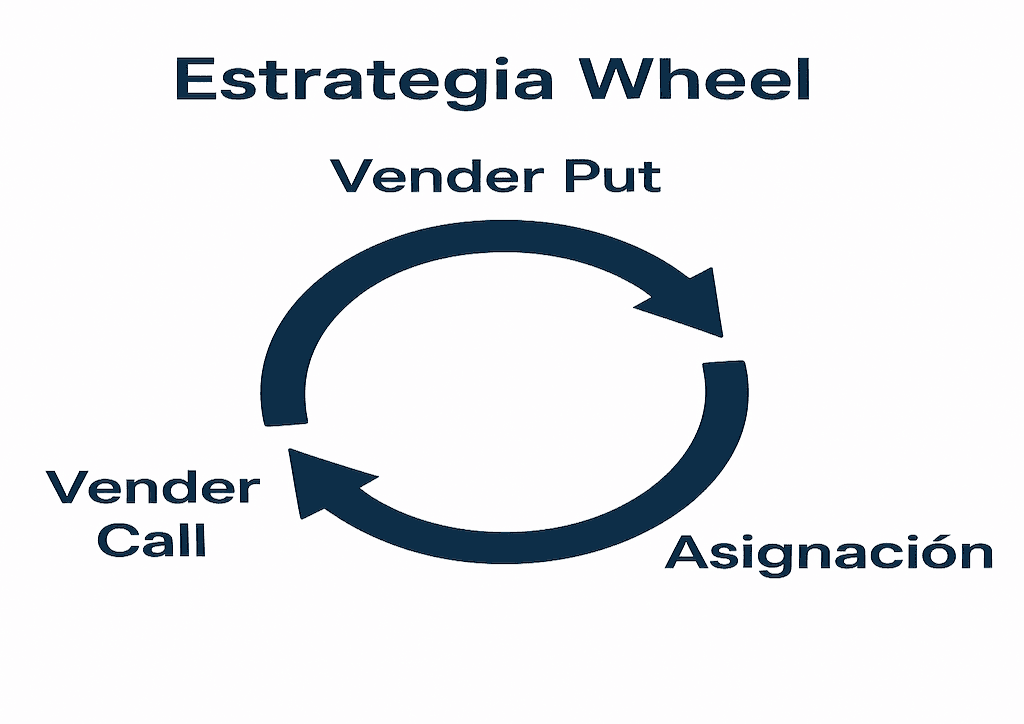

Estrategia Wheel con Opciones: Guía Completa para Generar Ingresos Vendiendo Puts y Calls

La inversión con opciones se ha popularizado enormemente en los últimos años, especialmente entre qu…

Apalancamiento Financiero: lo bueno, lo malo y cómo usarlo sin arruinarte

En el mundo de las inversiones, pocas herramientas despiertan tanto respeto —y temor— como el a…

Recorte del Dividendo: Qué Hacer Cuando tu Empresa Paga Menos

Recorte del dividendo: pocas expresiones ponen tan nervioso a un inversor de largo plazo. Un día rev…