En un entorno económico en constante evolución, elegir la estrategia de inversión adecuada es esencial para alcanzar tus metas financieras. Las estrategias de inversión son herramientas que no solo te ayudan a gestionar riesgos, sino que también optimizan tus retornos en función de tus objetivos personales y tolerancia al riesgo.

Este artículo examina en profundidad las principales estrategias de inversión, desde enfoques activos hasta pasivos, incluyendo tácticas especializadas como la inversión en valor, crecimiento y otras. Nuestro objetivo es brindarte las herramientas necesarias para tomar decisiones informadas y estratégicas.

¿Qué es una Estrategia de Inversión?

Una estrategia de inversión es un plan estructurado que guía tus decisiones financieras para alcanzar metas específicas, como la acumulación de riqueza, generación de ingresos pasivos o preparación para la jubilación. La estrategia ideal debe equilibrar riesgos y rendimientos según tu perfil de inversor.

Factores Clave de una Estrategia:

- Definir objetivos claros: ¿Estás ahorrando para tu jubilación, una compra importante o simplemente buscando hacer crecer tu patrimonio?

- Determinar el horizonte temporal: ¿Tus metas son a corto plazo (menos de 5 años) o a largo plazo (más de 10 años)?

- Evaluar la tolerancia al riesgo: ¿Qué tan cómodo estás con la volatilidad del mercado?

Ejemplo práctico:

Un inversor joven con metas a largo plazo podría optar por estrategias más arriesgadas, como la inversión en crecimiento, mientras que alguien cercano a la jubilación preferiría un enfoque más conservador, como inversión por ingresos.

Principales Estrategias de Inversión

1. Inversión Activa

La inversión activa implica tomar decisiones frecuentes para superar el rendimiento promedio del mercado. Los inversores activos suelen estudiar datos históricos y utilizar herramientas como el análisis técnico para identificar oportunidades de corto plazo.

Subestrategias de Inversión Activa:

- Trading de Impulso: Busca aprovechar tendencias de mercado positivas para obtener ganancias rápidas.

- Inversión Basada en Eventos: Se enfoca en movimientos provocados por eventos corporativos, como fusiones o adquisiciones.

- Swing Trading: Consiste en mantener activos durante días o semanas para aprovechar oscilaciones en el precio.

Ventajas:

- Potencial para obtener retornos superiores al promedio.

- Flexibilidad para ajustar la cartera según el mercado.

Desventajas:

- Requiere tiempo y conocimientos técnicos avanzados.

- Costos más altos debido a las frecuentes transacciones.

Ejemplo:

Un trader activo podría comprar acciones de una empresa tecnológica tras el anuncio de un nuevo producto y venderlas rápidamente si el mercado reacciona favorablemente.

2. Inversión Pasiva

La inversión pasiva es un enfoque de «comprar y mantener» que evita las decisiones constantes. Los inversores pasivos confían en el crecimiento del mercado a largo plazo y buscan minimizar costos y estrés.

Principales Enfoques de Inversión Pasiva:

- Inversión en Índices: Invertir en fondos que replican índices como el S&P 500 o el MSCI World.

- Promedio de Coste en Dólares: Invertir cantidades fijas regularmente para mitigar riesgos.

- Buy and Hold: Comprar activos y mantenerlos independientemente de las fluctuaciones a corto plazo.

Ventajas:

- Menores costos de gestión.

- Reducido riesgo de errores por emociones o pánico en caídas del mercado.

Desventajas:

- Menor potencial de ganancias extraordinarias.

- Dependencia total del comportamiento general del mercado.

Ejemplo:

Un inversor pasivo podría adquirir un ETF que rastree el índice MSCI World y mantenerlo durante 20 años para beneficiarse de la apreciación global de los mercados.

3. Inversión en Valor

La inversión en valor, popularizada por Warren Buffett, consiste en identificar acciones subvaloradas con fundamentos sólidos. Este enfoque requiere paciencia y análisis exhaustivo para identificar oportunidades.

Características:

- Busca empresas cuyo precio de mercado esté por debajo de su valor intrínseco.

- A menudo incluye sectores desfavorecidos o fuera de moda, lo que la convierte en una estrategia contrariana.

Ventajas:

- Posibilidad de obtener altos rendimientos cuando el mercado corrige el precio.

- Reduce el riesgo al invertir en empresas con fundamentos sólidos.

Desventajas:

- Exige un análisis constante y detallado.

- Los resultados pueden tardar en materializarse.

Ejemplo:

Invertir en una empresa de energía renovable que temporalmente enfrenta dificultades, pero que tiene perspectivas prometedoras a largo plazo.

4. Inversión en Crecimiento

La inversión en crecimiento se enfoca en empresas emergentes con alto potencial de expansión. Este enfoque es ideal para inversores dispuestos a asumir riesgos mayores en busca de altos retornos.

Ventajas:

- Alto potencial de rendimiento si la empresa tiene éxito.

- Acceso a sectores innovadores y disruptivos.

Desventajas:

- Alta volatilidad y riesgo.

- No todas las empresas emergentes logran prosperar.

Ejemplo:

Comprar acciones de una startup tecnológica que lidera un sector emergente, como inteligencia artificial.

5. Inversión por Ingresos

La inversión por ingresos es ideal para quienes buscan flujos de efectivo constantes. Incluye activos como bonos, acciones con dividendos y bienes raíces.

Ventajas:

- Generación de ingresos pasivos.

- Útil para gastos regulares o jubilación.

Desventajas:

- Rendimientos más bajos en mercados alcistas.

- Requiere diversificación para evitar riesgos excesivos.

Ejemplo:

Un jubilado podría invertir en un portafolio de bonos escalonados y acciones con dividendos altos.

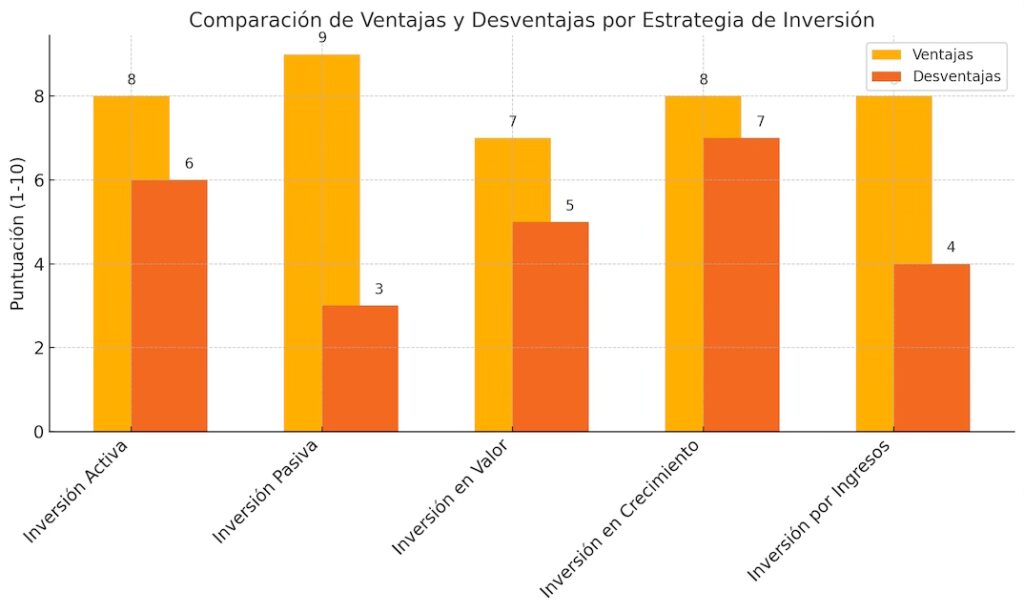

Para ayudarte a visualizar las diferencias, aquí tienes una tabla que resume las ventajas y desventajas de las estrategias de inversión más destacadas:

| Estrategia | Ventajas | Desventajas |

|---|---|---|

| Inversión Activa | Altos retornos a corto plazo, flexibilidad para adaptarse al mercado. | Costos altos, requiere experiencia y tiempo. |

| Inversión Pasiva | Bajos costos, menos estrés, adecuada para el largo plazo. | Menor potencial de retornos extraordinarios. |

| Inversión en Valor | Posibilidad de altos rendimientos cuando el mercado corrige precios. | Análisis constante y resultados lentos. |

| Inversión en Crecimiento | Acceso a sectores innovadores con alto potencial de expansión. | Alta volatilidad y riesgo de pérdidas. |

| Inversión por Ingresos | Genera flujos de efectivo constantes, ideal para jubilación. | Rendimientos más bajos en mercados alcistas. |

Estrategias Combinadas: Una Opción Flexible

A menudo, los inversores combinan diferentes estrategias de inversión para adaptarse a sus objetivos únicos y cambiar según las condiciones del mercado. Por ejemplo, un inversor puede emplear una estrategia pasiva para la mayoría de su portafolio, invirtiendo en fondos indexados de bajo costo, mientras asigna un pequeño porcentaje a estrategias activas, como el trading de impulso, para capturar oportunidades de corto plazo.

Ventajas de las estrategias combinadas:

- Diversificación de enfoque: Minimiza riesgos al no depender completamente de un solo método.

- Flexibilidad: Permite ajustar las inversiones según las condiciones económicas y las oportunidades del mercado.

- Optimización de retornos: Aprovecha las fortalezas de ambas estrategias para equilibrar riesgos y recompensas.

Factores Clave para Elegir Estrategias de Inversión

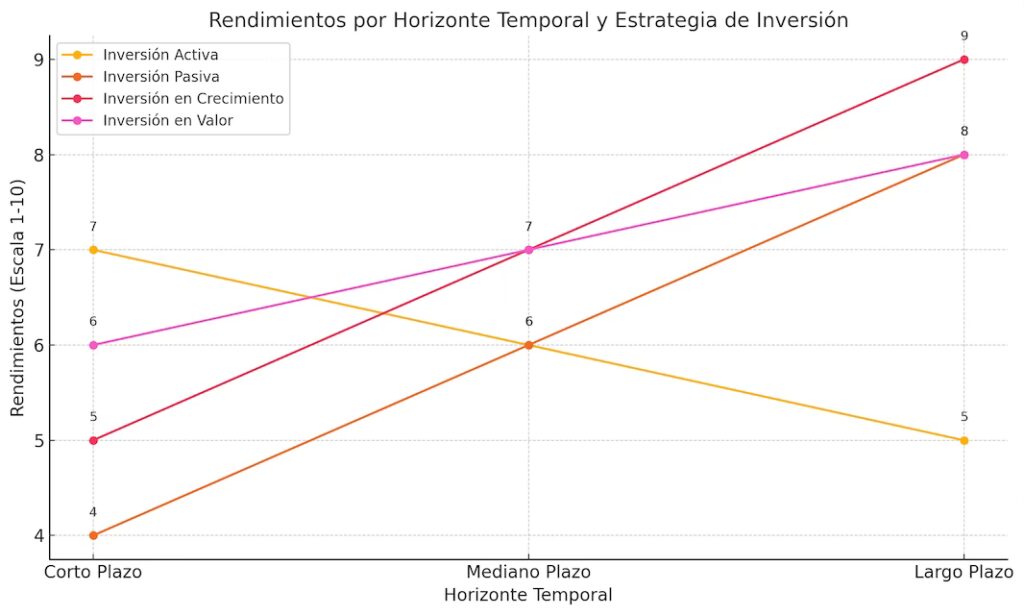

1. Horizonte Temporal

- Corto plazo: Ideal para estrategias activas como trading.

- Largo plazo: Adecuado para enfoques pasivos o especializados.

2. Tolerancia al Riesgo

- Bajo riesgo: Certificados de depósito, bonos y fondos indexados.

- Alto riesgo: Acciones de crecimiento o estrategias activas.

3. Diversificación

- Combinar activos como acciones, bonos y bienes raíces para minimizar riesgos y estabilizar retornos.

Errores Comunes en las Estrategias de Inversión

Incluso con una estrategia clara, los errores pueden afectar significativamente los resultados. Aquí hay algunos de los más comunes que debes evitar:

- Falta de planificación: No definir metas claras puede llevar a decisiones impulsivas y poco alineadas con tus objetivos financieros.

- Ignorar la diversificación: Invertir todo en un solo activo o sector aumenta el riesgo innecesariamente.

- Reacciones emocionales: Tomar decisiones basadas en miedo o euforia puede generar pérdidas, especialmente en mercados volátiles.

- Sobreoptimismo: No todas las inversiones «prometedoras» resultan exitosas. Investiga siempre antes de comprometer tu capital.

Cómo evitarlos: Mantén un plan estructurado, evalúa periódicamente tu portafolio y, si es necesario, consulta con un asesor financiero.

Principios Fundamentales de las Estrategias de Inversión

- Comienza pronto: El interés compuesto funciona mejor cuanto antes empieces.

- Evita emociones: Las decisiones basadas en pánico suelen llevar a pérdidas.

- Reevalúa regularmente: Ajusta tu estrategia según tus metas y cambios en el mercado.

Preguntas Frecuentes – Estrategias de Inversión

Las estrategias de inversión son enfoques estructurados que los inversores utilizan para alcanzar sus objetivos financieros, optimizando riesgos y retornos.

Para principiantes, la inversión pasiva es ideal. Fondos indexados y ETFs ofrecen diversificación y costos bajos con mínima gestión activa.

La inversión activa busca superar el mercado mediante análisis y decisiones frecuentes, mientras la pasiva sigue índices para resultados consistentes a largo plazo.

Evalúa tus metas financieras, tolerancia al riesgo y horizonte temporal. Las estrategias como valor, crecimiento o ingresos pueden adaptarse a diferentes perfiles.

La diversificación reduce riesgos al distribuir inversiones entre diferentes activos. Es fundamental en estrategias como la inversión pasiva o por ingresos.

Conclusión: Encuentra tu Estrategia Ideal

A medida que explores las estrategias de inversión, recuerda que no hay un enfoque único que funcione para todos. Lo importante es elegir una estrategia que se ajuste a tu perfil de riesgo, metas financieras y horizonte temporal. Comenzar con estrategias simples, como la inversión pasiva, puede ser una excelente manera de ganar confianza mientras observas cómo crece tu capital. Si buscas mayores rendimientos, considera estrategias activas, pero siempre con una evaluación exhaustiva.

Con estos enfoques y una visión a largo plazo, estarás en el camino hacia el éxito financiero. ¿Qué estrategia te llama más la atención? Déjanos tus comentarios y comparte tu experiencia.

Blog: nosgustainvertir.com

¿A qué edad empezar a invertir en bolsa? Guía completa para jóvenes inversores

Empezar a invertir en bolsa es una de las decisiones más importantes para quienes desean hacer …

¿Cuánto invertir al mes para alcanzar un millón de euros? La guía definitiva para lograrlo

Lograr un millón de euros puede parecer un sueño distante, pero calcular cuánto invertir al mes para…

¿En qué invertir en 2025? Guía para elegir entre acciones, fondos, ETFs, Vivienda/Reits o Bonos?

¿En qué invertir: acciones, fondos o ETFs, Vivienda/Reits o Bonos? Al decidir en qué invertir, …

¿Estamos ante una Burbuja en los Dividendos? Claves para no Invertir a Ciegas en el Mercado Actual

Cada vez se habla más de una posible burbuja en los dividendos, y no es para menos. Las accione…

¿Inversor Activo o Pasivo? Descubre la Estrategia de Inversión que Multiplicará tu Rentabilidad

Inversor Activo vs. Inversor Pasivo: ¿Cuál es la Mejor Estrategia para Maximizar tu Inversión? En es…

¿Invertir en inmuebles o en acciones? Descubre la mejor opción para ti

Decidir entre invertir en inmuebles o en acciones es una de las decisiones más importantes…