Las empresas del IBEX 35 representan una selección de las compañías más sólidas y estratégicamente relevantes en el mercado bursátil español. Este índice, que agrupa a las 35 principales empresas cotizadas en la Bolsa de Madrid, es un referente clave para inversores que buscan rentabilidad y estabilidad en sus carteras. Uno de los aspectos más valorados de las empresas del IBEX es su capacidad para generar ingresos mediante dividendos, lo que las convierte en una opción atractiva para aquellos interesados en estrategias de inversión a largo plazo.

En este análisis, examinamos 5 empresas del IBEX con mayor rentabilidad por dividendos, desglosando sus características financieras y su potencial de crecimiento en el mercado. Con un enfoque en sus ratios de rentabilidad, estabilidad financiera y proyectos futuros, este artículo proporciona una visión detallada para inversores que buscan maximizar sus retornos en el mercado español.

Rendimiento Realista de las Empresas del IBEX 35 y su Rentabilidad por Dividendos

Las empresas del IBEX 35 representan un componente fundamental del mercado bursátil español, y aunque históricamente han ofrecido rentabilidades atractivas, es importante considerar sus variaciones y riesgos. La revalorización media del IBEX 35, incluyendo dividendos, ha mostrado un rendimiento acumulado promedio cercano al 7,95% anual. Este porcentaje refleja la importancia de los dividendos en el retorno total del índice, especialmente en períodos donde la apreciación de precios ha sido limitada o moderada.

En el último año, se ha observado un comportamiento diferenciado entre las empresas del IBEX 35 que pagan dividendos y aquellas cuyo rendimiento depende exclusivamente de la apreciación de precios. Las empresas que reparten dividendos han generado un crecimiento del 5,53%, lo que ha llevado a una revalorización acumulada del 16,8% al considerar la reinversión de estos dividendos. En comparación, el rendimiento sin dividendos ha alcanzado un 11,2%, lo que resalta la contribución de los dividendos para los inversores a largo plazo. Esta estrategia, sin embargo, requiere un análisis consciente, ya que el mercado del IBEX 35 está sujeto a las variaciones de la economía española y europea.

Para los inversores que valoran los ingresos pasivos, las empresas del IBEX 35 con alta rentabilidad por dividendospueden ser una opción atractiva, pero es fundamental reconocer la naturaleza cíclica y, en ocasiones, volátil de este índice. Una estrategia centrada en dividendos, respaldada por una diversificación prudente, puede ser clave para quienes buscan construir carteras estables en el tiempo, aprovechando tanto la rentabilidad como el crecimiento que ofrecen estas empresas en el contexto del mercado español.

Importante: La información aquí presentada es solo para fines educativos y no constituye recomendación de inversión. Es importante que realicen su propia evaluación antes de tomar decisiones de inversión.

Empresas del IBEX 35 con Buena Rentabilidad por Dividendos para 2025

Dentro del IBEX35 hay varias empresas que destacan por su rentabilidad en dividendos, superando el 6% de rentabilidad, hoy vamos a ver 5 de ellas.

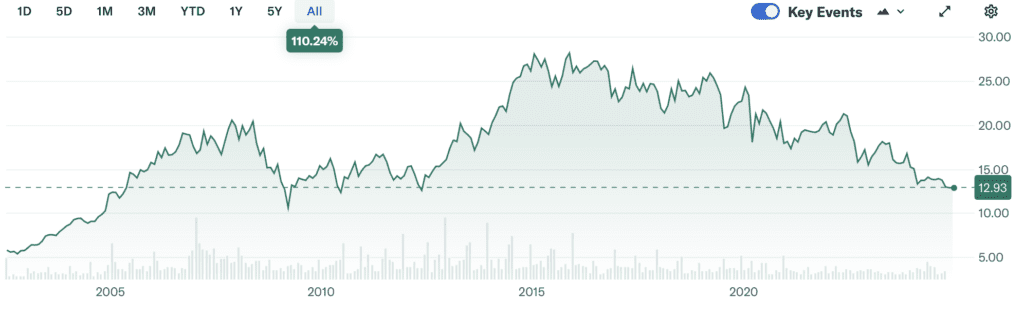

ENAGÁS: Potencial en Dividendo y Proyectos Futuros

Enagás ha experimentado una tendencia bajista en su cotización desde su máximo histórico alcanzado en 2014, cuando sus acciones superaron los 27 euros. A lo largo de los años, diversos factores, como cambios regulatorios y fluctuaciones en el sector energético, han influido en esta disminución. Al 31 de octubre de 2024, el precio de la acción se situó en 12,93 euros, reflejando una caída significativa desde su pico histórico.

La empresa líder en infraestructuras energéticas en España, ha implementado cambios significativos en su estrategia financiera y operativa de cara a 2025. A continuación, se detallan los aspectos más relevantes:

Rentabilidad por Dividendo y Política de Dividendos

Enagás ha ajustado su política de dividendos para los años 2024, 2025 y 2026, estableciendo un dividendo sostenible de 1 euro por acción. Este cambio responde a la necesidad de cumplir con el Real Decreto-ley 8/2023 y de financiar las inversiones previstas en infraestructuras de hidrógeno. Las cifras exactas del BPA y del PER para 2025 aún no se han publicado.

Deuda Neta y Ratio Deuda Neta/EBITDA

Enagás ha logrado reducir su deuda neta en aproximadamente 1.000 millones de euros en 2024, gracias a la venta de su participación en Tallgrass Energy. Esta operación ha fortalecido su balance financiero, preparándolo para futuras inversiones en el sector del hidrógeno.

Proyectos de Expansión y Futuro

La compañía está enfocada en proyectos estratégicos para el transporte de gas e hidrógeno verde hacia Europa. Destaca su participación en el desarrollo del corredor H2MED, una infraestructura clave para la conexión energética entre España y Francia, con el objetivo de impulsar la transición hacia energías más limpias.

Enagás se posiciona como una empresa sólida para incluir en una cartera a largo plazo, especialmente para inversores interesados en dividendos estables y en el sector energético. Su compromiso con la reducción de deuda y la inversión en proyectos de hidrógeno verde refuerzan su perfil como una opción atractiva en el mercado bursátil español.

ENDESA: Solidez en Energía y Transformación Eólica

Endesa, una de las principales empresas del IBEX 35, ha mostrado un desempeño financiero sólido en 2024, consolidando su posición en el sector energético español.

Rentabilidad por Dividendo y Política de Dividendos

La compañía ha mantenido una rentabilidad por dividendo atractiva, situándose en torno al 8,64%, lo que equivale a un pago de 1,585 euros por acción. Esta política de dividendos refleja el compromiso de Endesa con sus accionistas, ofreciendo retornos consistentes y competitivos en el mercado bursátil.

Beneficio por Acción (BPA) y Relación Precio-Beneficio (PER)

El Beneficio por Acción (BPA) de Endesa se ha situado en 11,67%, mientras que su Relación Precio-Beneficio (PER) es de 12,96. Estos indicadores financieros sugieren una valoración razonable de la empresa, considerando su capacidad para generar beneficios y su posición en el mercado.

Deuda Neta y Ratio Deuda Neta/EBITDA

La deuda neta de Endesa asciende a 10.900 millones de euros, con un ratio Deuda Neta/EBITDA de 1,52. Este nivel de endeudamiento es manejable y permite a la empresa mantener una estructura financiera equilibrada, facilitando inversiones futuras en proyectos estratégicos.

Proyectos de Expansión y Futuro

Endesa continúa su transformación hacia las energías renovables, con inversiones significativas en proyectos eólicos y solares. La compañía ha anunciado planes para aumentar su capacidad instalada en energías limpias, alineándose con los objetivos de sostenibilidad y reducción de emisiones de CO₂. Estos proyectos no solo diversifican su matriz energética, sino que también posicionan a Endesa como un líder en la transición energética en España.

Endesa se presenta como una opción sólida para inversores que buscan estabilidad y rentabilidad en el sector energético. Su compromiso con la sostenibilidad, combinado con una política de dividendos atractiva y una gestión financiera prudente, la convierten en una empresa adecuada para una cartera de inversión a largo plazo enfocada en dividendos.

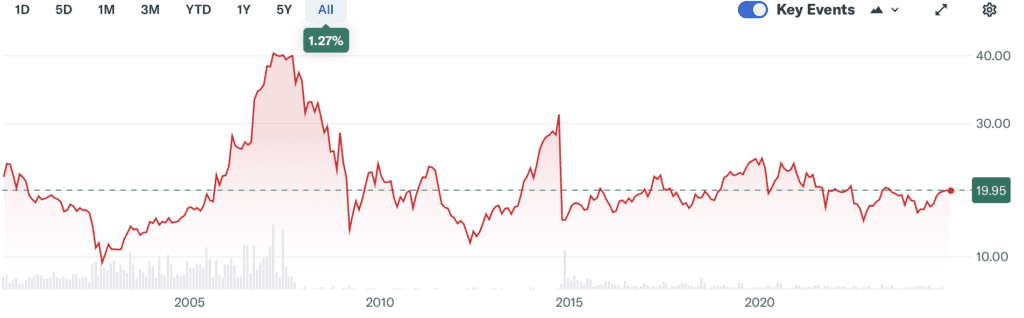

TELEFÓNICA: Impacto de la Regulación y Potencial a Largo Plazo

Telefónica, una de las principales empresas del IBEX 35, ha enfrentado desafíos en los últimos años debido a la intensa competencia y a un entorno regulatorio exigente en Europa. Estas condiciones han influido en su cotización bursátil, que ha mostrado una tendencia descendente.

Rentabilidad por Dividendo y Política de Dividendos

La compañía mantiene una rentabilidad por dividendo del 7,98%, equivalente a 0,3 euros por acción. Esta política refleja el compromiso de Telefónica con sus accionistas, ofreciendo retornos atractivos en un mercado competitivo.

Beneficio por Acción (BPA) y Relación Precio-Beneficio (PER)

El Beneficio por Acción (BPA) se sitúa en -11,15%, mientras que la Relación Precio-Beneficio (PER) es de 9,86. Estos indicadores sugieren que, aunque la empresa enfrenta desafíos en términos de rentabilidad, su valoración en el mercado es moderada, lo que podría representar una oportunidad para inversores a largo plazo.

Deuda Neta y Ratio Deuda Neta/EBITDA

Telefónica ha logrado reducir su deuda neta a 35.332 millones de euros, con un ratio Deuda Neta/EBITDA de 2,85. Esta disminución en el endeudamiento refleja una gestión financiera prudente y un enfoque en fortalecer su balance.

Impacto de la Regulación y Perspectivas Futuras

El entorno regulatorio en la Unión Europea ha sido un factor determinante en el desempeño de Telefónica. La empresa ha abogado por una mayor flexibilidad en las políticas regulatorias para mejorar la competitividad del sector de las telecomunicaciones. Recientemente, Telefónica ha presentado su visión para el ciclo 2024-2029 de la UE, proponiendo un pacto de competitividad que impulse la digitalización y la sostenibilidad en la región.

Telefónica ha reportado un beneficio neto de 979 millones de euros hasta junio de 2024, lo que representa un aumento del 29% respecto al mismo periodo del año anterior. Este crecimiento se atribuye a una mejora en la eficiencia operativa y a una estrategia centrada en mercados clave.

Telefónica enfrenta desafíos derivados de la regulación y la competencia en el sector de las telecomunicaciones. Sin embargo, su compromiso con la reducción de deuda, una política de dividendos atractiva y su enfoque en la digitalización y sostenibilidad posicionan a la empresa con un potencial significativo a largo plazo. Para inversores que buscan exposición en el sector de las telecomunicaciones, Telefónica representa una opción a considerar dentro del IBEX 35.

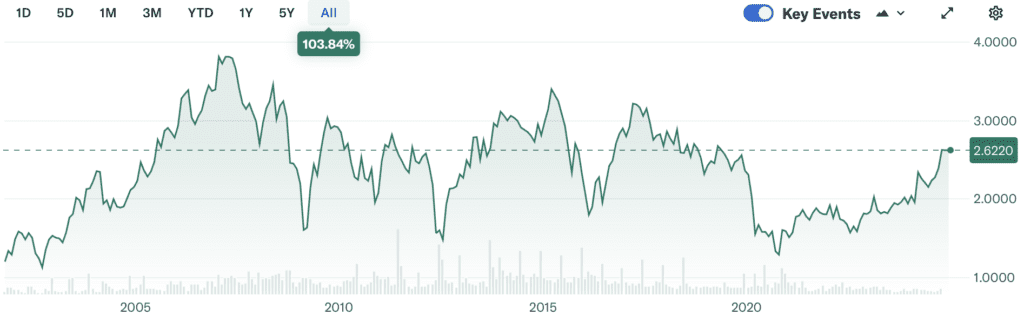

MAPFRE: Robustez en el Sector de Seguros

MAPFRE, una de las principales empresas del IBEX 35, ha demostrado una notable solidez en el sector asegurador, consolidándose como una opción atractiva para inversores que buscan estabilidad y rentabilidad a largo plazo.

Rentabilidad por Dividendo y Política de Dividendos

La compañía ha mantenido una rentabilidad por dividendo del 7,46%, lo que equivale a un pago de 0,145 euros por acción. Esta política refleja el compromiso de MAPFRE con sus accionistas, ofreciendo retornos consistentes incluso en períodos de volatilidad económica.

Beneficio por Acción (BPA) y Relación Precio-Beneficio (PER)

El Beneficio por Acción (BPA) se sitúa en -1,73%, mientras que la Relación Precio-Beneficio (PER) es de 7,01. Estos indicadores sugieren que, aunque la empresa ha enfrentado desafíos recientes, su valoración en el mercado sigue siendo atractiva para inversores a largo plazo.

Deuda Neta y Solidez Financiera

MAPFRE presenta una deuda neta de 2.934 millones de euros, lo que refleja una gestión financiera prudente y un balance sólido. Esta posición financiera permite a la empresa afrontar inversiones estratégicas y mantener su política de dividendos.

Desempeño Reciente y Perspectivas Futuras

En los primeros nueve meses de 2024, MAPFRE ha obtenido un beneficio neto de 653,5 millones de euros, lo que representa un incremento del 38,9% respecto al mismo periodo del año anterior. Este crecimiento se atribuye a mejoras en la gestión técnica y a una mayor contribución del resultado financiero. Además, la compañía ha elevado el dividendo a cuenta hasta los 6,5 céntimos brutos por acción, un 8% más que el año anterior.

MAPFRE se posiciona como una empresa robusta en el sector asegurador, con una política de dividendos atractiva y una gestión financiera sólida. Para inversores que buscan estabilidad y rentabilidad en el largo plazo, MAPFRE representa una opción a considerar dentro del IBEX 35.

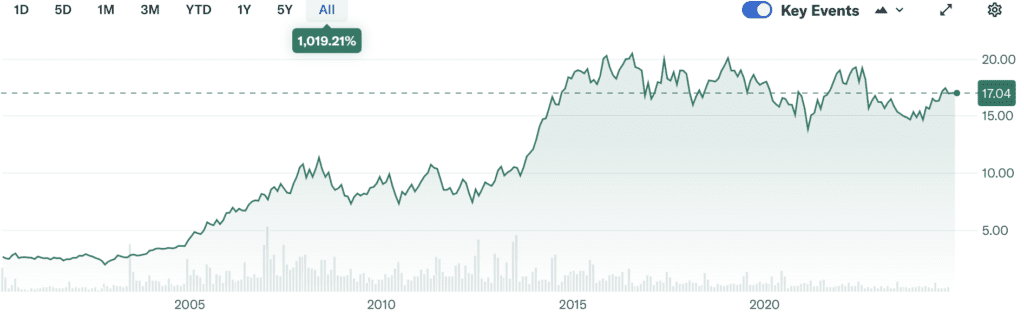

REDEIA: Estabilidad en el Sector Eléctrico Español

REDEIA, anteriormente conocida como Red Eléctrica de España (REE), es una de las principales empresas del IBEX 35, destacando por su papel esencial en la gestión y operación de las infraestructuras eléctricas en España.

Rentabilidad por Dividendo y Política de Dividendos

La compañía mantiene una rentabilidad por dividendo del 6,73%, lo que equivale a un pago de 1 euro por acción. Esta política refleja el compromiso de REDEIA con sus accionistas, ofreciendo retornos atractivos y consistentes en el mercado bursátil.

Beneficio por Acción (BPA) y Relación Precio-Beneficio (PER)

El Beneficio por Acción (BPA) se sitúa en -0,15, mientras que la Relación Precio-Beneficio (PER) es de 13,74. Estos indicadores sugieren una valoración razonable de la empresa, considerando su capacidad para generar beneficios y su posición en el mercado.

Deuda Neta y Ratio Deuda Neta/EBITDA

REDEIA presenta una deuda neta de 4.333 millones de euros, con un ratio Deuda Neta/EBITDA de 3,22. Este nivel de endeudamiento es manejable y permite a la empresa mantener una estructura financiera equilibrada, facilitando inversiones futuras en proyectos estratégicos.

Proyectos de Expansión y Futuro

La compañía está enfocada en proyectos estratégicos para el desarrollo y mantenimiento de la red eléctrica en España. Destaca su participación en la planificación de la red de transporte de electricidad con horizonte 2026, que incluye inversiones significativas para impulsar un futuro verde para el país. Estos proyectos no solo diversifican su matriz energética, sino que también posicionan a REDEIA como un líder en la transición energética en España.

REDEIA se presenta como una opción sólida para inversores que buscan estabilidad y rentabilidad en el sector eléctrico. Su compromiso con la sostenibilidad, combinado con una política de dividendos atractiva y una gestión financiera prudente, la convierten en una empresa adecuada para una cartera de inversión a largo plazo enfocada en dividendos.

Descubre Scalable Capital: Tu Puerta de Entrada a la Inversión Inteligente

¿Estás buscando una plataforma de inversión que combine tecnología avanzada, bajas comisiones y una amplia gama de productos financieros? Scalable Capital es la solución ideal para inversores que desean maximizar sus oportunidades en el mercado.

Ventajas de Invertir con Scalable Capital:

- Amplia Selección de Activos: Accede a más de 7.500 acciones, 1.900 ETFs y 2.000 fondos, permitiéndote diversificar tu cartera según tus objetivos financieros.

- Comisiones Competitivas: Elige entre planes que se adaptan a tus necesidades, desde operaciones por solo 0,99 € hasta tarifas planas desde 4,99 € al mes, facilitando una inversión rentable.

- Tecnología de Vanguardia: Disfruta de una plataforma intuitiva y segura que te permite gestionar tus inversiones de manera eficiente y en tiempo real.

- Planes de Inversión Automatizados: Configura planes de inversión en ETFs desde tan solo 1 €, facilitando la acumulación de patrimonio de forma diversificada y adaptada a tus metas.l

Testimonios de Usuarios Satisfechos:

Miles de inversores ya confían en Scalable Capital. Un usuario comenta: «Me parece una app sencilla y fácil de usar para invertir, los costes son bajos en comparación con otros brokers y dan una rentabilidad, por ahora estoy contento».

Empieza Hoy Mismo:

No dejes pasar la oportunidad de llevar tus inversiones al siguiente nivel con Scalable Capital. Regístrate ahora y aprovecha las ventajas de una plataforma diseñada para facilitar tu camino hacia el éxito financiero.

Haz clic aquí para comenzar tu viaje de inversión con Scalable Capital

Nota: Invertir conlleva riesgos. Asegúrate de comprender completamente los productos antes de invertir.

Preguntas Frecuentes sobre el IBEX 35

¿Qué es el IBEX 35?

El IBEX 35 es el principal índice bursátil de referencia en España, compuesto por las 35 empresas con mayor liquidez que cotizan en la Bolsa de Madrid.

¿Cómo se calcula el IBEX 35?

El IBEX 35 se calcula mediante el valor de capitalización bursátil de las 35 empresas que lo integran, ponderado en función del número de acciones y de su precio en el mercado.

¿Qué empresas forman parte del IBEX 35?

El índice está compuesto por empresas de diversos sectores, como energía, banca, telecomunicaciones y tecnología. La lista de empresas puede cambiar en función de su liquidez y capitalización.

¿Cómo afecta el IBEX 35 a la economía española?

El IBEX 35 es un indicador clave de la economía española, ya que refleja el desempeño de las principales empresas del país. Su evolución puede influir en la percepción de la economía y en la confianza de los inversores.

Conclusión sobre las Empresas del IBEX con Mayor Rentabilidad en Dividendos

Las empresas del IBEX 35 que destacan por su rentabilidad en dividendos ofrecen a los inversores una combinación de estabilidad financiera y crecimiento sostenido, cualidades que resultan especialmente atractivas en periodos de volatilidad. Firmas como Enagás, Endesa, Telefónica, Mapfre y Redeia sobresalen no solo por sus dividendos competitivos, sino también por sus iniciativas estratégicas que apuntan a un crecimiento responsable y sostenido en sus sectores.

Para aquellos interesados en maximizar retornos y construir una cartera sólida a largo plazo, el IBEX 35 presenta oportunidades significativas en sectores clave de la economía española. Al considerar factores como la sostenibilidad de los dividendos y el potencial de revalorización de estas empresas, los inversores pueden beneficiarse de una estrategia equilibrada que combine ingresos pasivos y apreciación de capital, aprovechando el valor que el IBEX 35 sigue ofreciendo en el mercado europeo.

Blog: nosgustainvertir.com

Recorte del Dividendo: Qué Hacer Cuando tu Empresa Paga Menos

Recorte del dividendo: pocas expresiones ponen tan nervioso a un inversor de largo plazo. Un día rev…

Oportunidades de Inversión en el Mercado Actual: Claves para Inversores Exitosos

En presente entorno financiero, identificar las oportunidades de inversión en el mercado actual es f…

Inteligencia Artificial China: ¿La Amenaza Silenciosa para los Mercados?

La Inteligencia Artificial China está dando de qué hablar. Recientes noticias sobre la startup DeepS…

Cómo invertir 500 euros al mes: De ETFs a dividendos hacia la independencia financiera

¿Sabes cómo invertir con 500 euros al mes para construir un futuro financiero sólido? Carl…

Mejores Empresas de Minas de Oro para Invertir: Guía Completa para 2025

En el mundo de las inversiones, las minas de oro siempre han sido consideradas un recurso valioso. E…

Invertir en dividendos en el sector bancario: Una guía para maximizar tus ingresos pasivos

Invertir en dividendos en el sector bancario es una de las estrategias más populares entre los inver…