El PER (Price to Earnings Ratio) es uno de los indicadores financieros más utilizados en el análisis bursátil para determinar si una acción está sobrevalorada o infravalorada en función de las ganancias de la empresa. Para los inversores, saber cómo calcular el PER es fundamental para evaluar el valor de una acción comparado con los beneficios que genera. Con un cálculo simple, el PER proporciona una herramienta fácil de usar para tomar decisiones de inversión informadas. Sin embargo, su interpretación correcta depende del contexto y otros factores del mercado.

Cómo calcular el PER y aplicarlo en tus inversiones

El PER o Price-to-Earnings Ratio es uno de los indicadores financieros más utilizados para evaluar si una acción está cara o barata en relación con sus ganancias. Su cálculo es sencillo, pero su interpretación requiere un análisis más profundo, especialmente cuando se compara con otros indicadores del sector.

Calculadora del PER

Calculadora del PER

Introduce el precio de la acción y las ganancias por acción (EPS) para calcular el PER:

Resultado:

Fórmula del PER

La fórmula para calcular el PER es la siguiente:

PER = Precio de la acción / Ganancias por acción (EPS)

Este cálculo muestra cuántos euros (o cualquier moneda) los inversores están dispuestos a pagar por cada euro de ganancia que genera la empresa.

Ejemplo Práctico

Ejemplo 1:

Supongamos que una acción tiene un precio de 50 euros y las ganancias por acción (EPS) de la empresa son de 5 euros. Aplicando la fórmula del PER:

PER = 50€ / 5€ = 10

Esto significa que los inversores están dispuestos a pagar 10 euros por cada euro que la empresa gana.

Ejemplo 2:

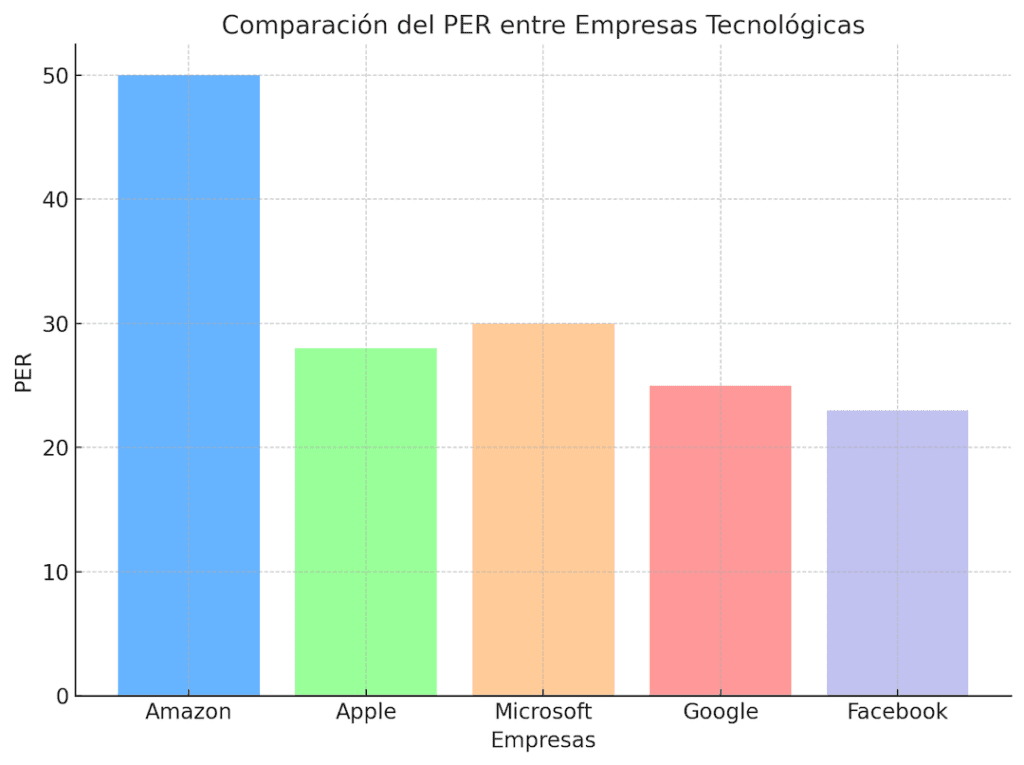

Amazon Supongamos que Amazon tiene un precio por acción de 3,400€ y sus ganancias por acción (EPS) son de 68€. Al aplicar la fórmula:

PER = 3,400€ / 68€ = 50

Esto significa que los inversores están dispuestos a pagar 50€ por cada euro de beneficio generado por la empresa. Un PER alto como este puede indicar grandes expectativas de crecimiento futuro

Qué significa el PER y cómo calcularlo

PER Bajo:

Puede señalar una empresa infravalorada o una que esté en dificultades. Aunque un PER bajo puede parecer atractivo, no siempre es una oportunidad de inversión segura, ya que puede reflejar problemas financieros.

PER Alto:

Puede ser una señal de que los inversores esperan un crecimiento futuro significativo en las ganancias de la empresa. Sin embargo, también puede indicar que las acciones están sobrevaloradas.

Cuándo y por qué usar el PER en tus decisiones de inversión

El PER es especialmente útil al comparar empresas del mismo sector. De esta manera, puedes ver si una empresa está sobrevalorada o infravalorada en comparación con sus competidoras. Sin embargo, el PER no debe usarse de forma aislada, ya que puede ser engañoso en sectores cíclicos o en empresas con ganancias volátiles.

Relación entre el PER y el crecimiento de la empresa: cómo calcularlo

El PER debe ser complementado con otros indicadores, como el PEG (Price/Earnings to Growth), que ajusta el PER en función del crecimiento de las ganancias de la empresa. Un PER alto puede estar justificado si la empresa muestra un alto crecimiento de sus ganancias, mientras que un PER bajo no necesariamente indica una buena oportunidad si la empresa tiene perspectivas de crecimiento débiles.

Ventajas del uso del PER y cómo calcularlo para evaluar acciones

- Simplicidad: El cálculo del PER es fácil de realizar y proporciona una visión rápida de si una acción está cara o barata en relación con sus ganancias.

- Comparación rápida: Es útil para comparar empresas dentro de la misma industria.

- Refleja expectativas del mercado: El PER indica lo que el mercado espera en términos de crecimiento futuro de la empresa.

Comparación del PER con otros ratios financieros

Introduce una pequeña comparación del PER con otros ratios importantes para un análisis más completo, como el EV/EBITDA y el P/B ratio.

PER vs EV/EBITDA: Mientras que el PER se enfoca en la relación entre el precio de la acción y las ganancias, el EV/EBITDA se centra en el valor total de la empresa (Enterprise Value) en relación con sus beneficios antes de intereses, impuestos, depreciación y amortización (EBITDA). Este ratio es útil cuando comparas empresas con diferentes estructuras de deuda.

PER vs P/B (Price to Book): El P/B ratio compara el precio de la acción con el valor en libros de la empresa. Es particularmente útil en sectores donde los activos físicos son cruciales, como el sector financiero o inmobiliario, mientras que el PER se enfoca más en la capacidad de generar beneficios.

Limitaciones del PER

- No refleja riesgos futuros: El PER no toma en cuenta los riesgos a los que puede enfrentarse una empresa en el futuro.

- Sectores cíclicos: En industrias cíclicas, los PER pueden fluctuar drásticamente dependiendo de la fase del ciclo económico en el que se encuentre la empresa.

- No incluye crecimiento: Un PER bajo no siempre es una buena señal. Una empresa con un PER bajo puede tener perspectivas de crecimiento limitadas.

Consejos para usar el PER y cómo calcularlo eficazmente

- No lo uses de forma aislada: Siempre combínalo con otros indicadores como el PEG, el ROE (Return on Equity), y el PER Sectorial.

- Comparación sectorial: Compara el PER de la empresa con otras dentro de su sector para obtener una mejor perspectiva de si está sobrevalorada o no.

- Contexto de mercado: Ten en cuenta las condiciones del mercado en general. En mercados alcistas, los PER suelen ser más altos, mientras que en mercados bajistas, tienden a reducirse.

Uso del PER en una decisión de inversión

Estudio de Caso:

Imagina que un inversor está evaluando dos empresas del mismo sector: Empresa A con un PER de 12 y Empresa B con un PER de 25. Aunque Empresa A parece más barata, el inversor descubre que tiene un crecimiento estancado, mientras que Empresa B está proyectando un crecimiento de ganancias más alto en los próximos años. El inversor opta por Empresa B a pesar de su PER más alto, basándose en las proyecciones de crecimiento.

Preguntas Frecuentes (FAQs)

1. ¿Qué es el PER?

2. ¿Cómo se calcula el PER?

3. ¿Qué significa un PER alto?

4. ¿Qué significa un PER bajo?

5. ¿Cómo se usa el PER en el análisis de empresas?

6. ¿Qué otros indicadores complementan al PER?

7. ¿Es un PER bajo siempre una oportunidad?

8. ¿Cómo afecta el crecimiento de una empresa al PER?

9. ¿Es el PER relevante en todos los sectores?

10. ¿Cuándo es mejor usar el PER en el análisis?

Invierte Inteligentemente con Scalable Capital

Tras comprender cómo calcular y usar el PER en tus decisiones de inversión, es crucial elegir una plataforma confiable para gestionar tus activos. Scalable Capital es una opción destacada que te permite invertir en miles de acciones y ETFs de manera segura, automatizando tu estrategia de inversión.

Ventajas de Scalable Capital:

- Comisiones bajas y transparentes.

- Planes de ahorro automatizados que simplifican la inversión recurrente.

- Acceso a más de 7,500 acciones y 2,000 ETFs.

🔗 Regístrate aquí en Scalable Capital y empieza a invertir de manera eficiente y segura.

Conclusión: Cómo calcular el PER para tomar mejores decisiones de inversión

Saber cómo calcular el PER es una herramienta clave en el análisis de empresas. Aunque es un indicador simple, debe utilizarse en combinación con otros para obtener una visión completa. Al combinarlo con análisis sectoriales y otros ratios financieros, el PER te proporcionará una base sólida para tomar decisiones de inversión más informadas.

El PER es una herramienta clave en el análisis de empresas, pero su verdadero valor se obtiene cuando se utiliza en combinación con otros indicadores financieros y dentro del contexto adecuado. Comprender cómo calcular y utilizar el PER te permitirá tomar decisiones de inversión más informadas y estratégicas.

Blog: nosgustainvertir.com

¡Gana Ingresos Pasivos! Las Mejores Acciones con Dividendos para Invertir Hoy

¿Te imaginas tener una fuente de ingresos que crezca silenciosamente mientras tú construyes tu futur…

¿Cómo Invertir 1000 Euros con Inteligencia? Guía Práctica para Principiantes

Invertir 1000 euros con inteligencia es el primer paso para construir un futuro financiero esta…

¿Cuánto Dinero Necesitarás Tener Invertido Para Vivir de las Inversiones?

Hoy en día, hay muchas personas que intentan venderte la idea de que puedes vivir de las invers…

¿Cuánto necesito ahorrar para mi jubilación?

Planificar la jubilación no es solo una meta financiera, sino una necesidad crítica para asegurar es…

¿Estamos ante una Burbuja en los Dividendos? Claves para no Invertir a Ciegas en el Mercado Actual

Cada vez se habla más de una posible burbuja en los dividendos, y no es para menos. Las accione…

¿Inversor Activo o Pasivo? Descubre la Estrategia de Inversión que Multiplicará tu Rentabilidad

Inversor Activo vs. Inversor Pasivo: ¿Cuál es la Mejor Estrategia para Maximizar tu Inversión? En es…