Invertir en bolsa es una de las mejores formas de hacer crecer tu patrimonio a largo plazo, pero sorprendentemente, este tema no se enseña en la mayoría de las escuelas. ¿Por qué una habilidad tan crucial para el bienestar financiero está ausente del sistema educativo? En este artículo, exploraremos los posibles motivos por los que no se enseña a aprender a invertir en bolsa en las aulas, los beneficios de hacerlo y cómo puedes comenzar tu viaje de inversión por tu cuenta.

¿Por qué no se enseña a invertir en bolsa en las escuelas?

En la vida adulta, saber invertir en bolsa puede marcar la diferencia entre alcanzar la independencia financiera o depender únicamente de un salario. Sin embargo, esta habilidad crucial no se enseña en la mayoría de las escuelas. ¿Por qué el sistema educativo no incluye temas tan relevantes como la inversión en bolsa y la contabilidad en su currículo?

Falta de preparación especializada en los docentes

Uno de los motivos más evidentes por los que la inversión en bolsa no se enseña en las aulas es la falta de preparación especializada entre los educadores. La inversión en mercados financieros es un área técnica y cambiante, y muchos profesores no cuentan con el conocimiento adecuado para enseñar estos temas de manera eficaz. Además, el desarrollo profesional necesario para capacitar a los docentes en estas áreas no suele estar disponible en la mayoría de los sistemas educativos.

El miedo al riesgo financiero

La inversión en bolsa implica riesgos inherentes. En un entorno escolar, donde la educación prioriza la seguridad financiera (como fomentar el ahorro y evitar deudas), muchos consideran inapropiado enseñar a los jóvenes a asumir riesgos financieros tan temprano. Este temor a que los estudiantes no comprendan completamente los riesgos podría estar impidiendo que las escuelas se aventuren a incluir lecciones sobre inversiones bursátiles.

Sin embargo, aprender a invertir en bolsa a una edad temprana podría formar parte de una educación financiera integral que prepare a los estudiantes para enfrentar el mundo real. Enseñar los riesgos y beneficios de invertir a largo plazo, junto con una planificación adecuada, podría ayudar a los futuros inversores a tomar decisiones más informadas y evitar errores comunes.

Complejidad del mercado bursátil

El mercado de valores es visto por muchos como demasiado complejo para simplificarlo en lecciones básicas. El análisis de acciones, la comprensión de los índices y el seguimiento de los rendimientos requieren una base sólida de conocimientos financieros. Debido a esta percepción de complejidad, la educación escolar tiende a enfocarse en conceptos más básicos, como la planificación presupuestaria o el ahorro en lugar de la inversión.

El valor de aprender contabilidad desde el colegio

Uno de los fundamentos que prepararía a los estudiantes para temas financieros más complejos, como la inversión, es la contabilidad. Aprender contabilidad en el colegio proporcionaría una base sólida sobre cómo funciona el dinero, cómo se gestionan las empresas y qué significan los estados financieros.

La contabilidad es el lenguaje de los negocios y una habilidad esencial para cualquier persona que aspire a comprender cómo funcionan las empresas. Saber leer un balance o interpretar un estado de resultados permitiría a los futuros inversores evaluar con criterio las empresas en las que desean invertir. Además, con conocimientos contables, los estudiantes estarían mejor equipados para comprender el impacto de las decisiones financieras en sus vidas personales.

Beneficios de enseñar contabilidad en las escuelas:

- Comprensión más profunda de la economía personal: Los estudiantes aprenderían a gestionar mejor sus finanzas, interpretar sus ingresos y gastos, y tomar decisiones más acertadas sobre su futuro económico.

- Preparación para inversiones: Entender las finanzas corporativas a través de la contabilidad es clave para analizar inversiones en bolsa.

- Fomento del emprendimiento: Los conocimientos contables podrían inspirar a los jóvenes a emprender, dándoles una visión clara de cómo gestionar las finanzas de una empresa.

La importancia de la educación financiera integral

El hecho de que ni la inversión en bolsa ni la contabilidad sean parte del currículo escolar estándar refleja una laguna significativa en la educación financiera. Enseñar solo sobre el ahorro y la planificación presupuestaria deja a los jóvenes sin preparación para aprovechar las herramientas más potentes de generación de riqueza a largo plazo.

Impartir conocimientos sobre la inversión en bolsa, junto con los principios de la contabilidad, no solo ayudaría a los estudiantes a gestionar mejor su dinero, sino que también les proporcionaría habilidades clave para tomar decisiones financieras informadas. La educación financiera integral también fomentaría una sociedad más equitativa, donde más personas tendrían las herramientas para construir su independencia financiera, en lugar de depender exclusivamente de salarios o pensiones.

¿Qué pasaría si todos supieran invertir en bolsa?

Incorporar el aprender a invertir en bolsa en la educación general tendría enormes beneficios para la población. A continuación, algunos de los impactos positivos que podría generar:

1. Mayor estabilidad financiera

Si todos aprendieran a invertir desde una edad temprana, más personas entenderían cómo generar riqueza a largo plazo. En lugar de depender exclusivamente de salarios o pensiones, tendrían la capacidad de hacer que su dinero trabaje para ellos mediante inversiones en acciones, bonos o fondos indexados.

2. Reducción de la brecha de riqueza

Uno de los mayores factores que contribuyen a la desigualdad económica es el acceso limitado a la educación financiera. Si todos supieran cómo invertir de manera inteligente, más personas tendrían la oportunidad de aumentar su patrimonio. Esto contribuiría a una distribución más equitativa de la riqueza y podría ayudar a reducir la brecha entre los sectores más ricos y los más pobres.

3. Mejora en la toma de decisiones financieras

El conocimiento de la inversión también mejora la capacidad para tomar decisiones informadas sobre el dinero. Las personas serían menos vulnerables a deudas innecesarias o inversiones especulativas. Además, una población mejor educada financieramente podría comprender cómo gestionar mejor sus pensiones, seguros y otras herramientas financieras.

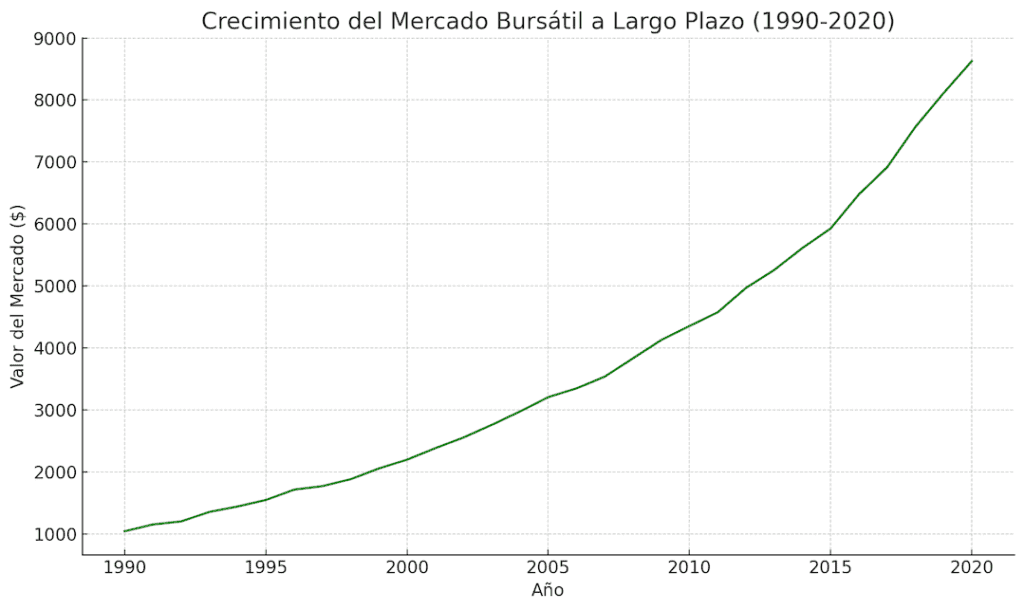

4. Crecimiento económico a largo plazo

Si más personas invirtieran en la bolsa, esto contribuiría al crecimiento del mercado de capitales y, en última instancia, al desarrollo económico. Los países con una mayor tasa de inversión entre su población tienden a tener mercados financieros más fuertes y economías más estables.

Cómo empezar a aprender a invertir en bolsa por tu cuenta

Aunque no se enseña en las escuelas, hoy en día existen numerosas maneras de aprender a invertir en bolsa por tu cuenta. A continuación, te damos algunos pasos básicos:

Educarte sobre los fundamentos

Empieza por comprender los conceptos básicos del mercado de valores. Existen libros, cursos online y blogs dedicados a explicar cómo funciona la bolsa y qué estrategias puedes utilizar como principiante.

Aquí tienes algunos libros recomendados para aprender a invertir en bolsa, con enlaces de compra:

- «El inversor inteligente» de Benjamin Graham

Considerado un clásico, este libro enseña las bases del «value investing» o inversión en valor.

Enlace: Amazon – El Inversor Inteligente - «Un paso por delante de Wall Street» de Peter Lynch

Lynch comparte su experiencia como gestor de fondos y ofrece consejos prácticos para identificar oportunidades en el mercado.

Enlace: Amazon – Un paso por delante de Wall Street - «Acciones ordinarias y beneficios extraordinarios» de Philip Fisher

Fisher enseña a los inversores cómo elegir acciones a largo plazo para obtener grandes rendimientos.

Enlace: Amazon – Acciones Ordinarias - «Padre rico, padre pobre» de Robert Kiyosaki

Aunque no se centra exclusivamente en la bolsa, este libro es fundamental para comprender cómo crear riqueza a través de la inversión.

Enlace: Amazon – Padre Rico, Padre Pobre - «Cómo invertir en bolsa a largo plazo partiendo de cero» de Gregorio Hernández Fernández Este libro es ideal para quienes buscan aprender desde cero y desarrollar una estrategia a largo plazo. Está escrito de manera clara y accesible. Enlace: Amazon – Cómo invertir en bolsa

- «El pequeño libro para invertir con sentido común» de John C. Bogle Un libro que aboga por los fondos indexados y la simplicidad en las inversiones a largo plazo. Enlace: Amazon – El pequeño libro para invertir

- «Buffettología» de Mary Buffett y David Clark Un análisis profundo de la estrategia de inversión de Warren Buffett, ideal para inversores que buscan aprender del mejor.

Enlace: Amazon – Buffettología

Seleccionar un bróker confiable es Fundamental para Aprender a Invertir en Bolsa

Elegir una plataforma de inversión que te permita comprar y vender acciones es un paso esencial. Busca un bróker que ofrezca tarifas competitivas, una interfaz fácil de usar y recursos educativos.

Aquí tienes cuatro grandes brokers para invertir:

- Scalable Capital

Ofrece tarifas bajas y acceso a ETFs, acciones y criptomonedas con planes asequibles. Ideal para automatizar inversiones. Scalable Capital - Interactive Brokers

Reconocido por sus bajas comisiones y acceso a múltiples mercados internacionales, perfecto para inversores avanzados. Interactive Brokers - Degiro

Con tarifas muy competitivas y acceso a una amplia gama de mercados, es una opción popular en Europa. Degiro - MyInvestor

Ofrece cuentas de inversión con bajas comisiones y acceso a fondos indexados y ETFs. MyInvestor

| Broker | Comisión por Transacción | Acceso a Mercados | Plataforma/Interfaz |

|---|---|---|---|

| Scalable Capital | 0€ (con plan) | Acciones, ETFs, Criptos | Fácil de usar |

| Interactive Brokers | 0.005$/acción | Global (Acciones, ETFs) | Avanzada |

| Degiro | 0.50€ por transacción | Acciones, ETFs | Intermedia |

| MyInvestor | 0€ (para fondos) | Fondos, ETFs, Acciones | Fácil de usar |

Casos de éxito: Ejemplos reales de inversores que empezaron con poco

Aunque muchas personas piensan que se necesita mucho dinero para invertir en bolsa, hay numerosos casos de éxito de inversores que comenzaron con pequeñas cantidades y lograron acumular grandes fortunas. Aquí te presentamos algunos ejemplos inspiradores:

1. Warren Buffett: El inversor legendario

Warren Buffett, uno de los hombres más ricos del mundo, compró su primera acción a los 11 años. Empezó con una pequeña inversión y a lo largo de los años ha amasado una fortuna, gracias a su enfoque en la inversión a largo plazo y en empresas de valor. Hoy, su patrimonio supera los 100.000 millones de dólares.

2. Peter Lynch: El gestor de fondos más exitoso

Peter Lynch transformó el Fidelity Magellan Fund en un gigante de la inversión. Con un enfoque en encontrar empresas de crecimiento, Lynch logró rendimientos anuales promedio del 29% entre 1977 y 1990, mostrando que es posible superar al mercado con una estrategia bien fundamentada.

3. Anne Scheiber: De $5,000 a $22 millones

Anne Scheiber, una inspectora de impuestos retirada, comenzó a invertir con $5,000 en los años 40. A lo largo de 50 años, su paciencia y estrategia de reinversión de dividendos le permitieron alcanzar una cartera valorada en más de $22 millones, demostrando el poder del interés compuesto.

4. Ronald Read: El conserje millonario

Ronald Read, un conserje que invirtió sus ahorros de manera constante, construyó un patrimonio de $8 millones. Su estrategia fue simple: comprar acciones de grandes compañías y mantenerlas a largo plazo, reinvirtiendo dividendos.

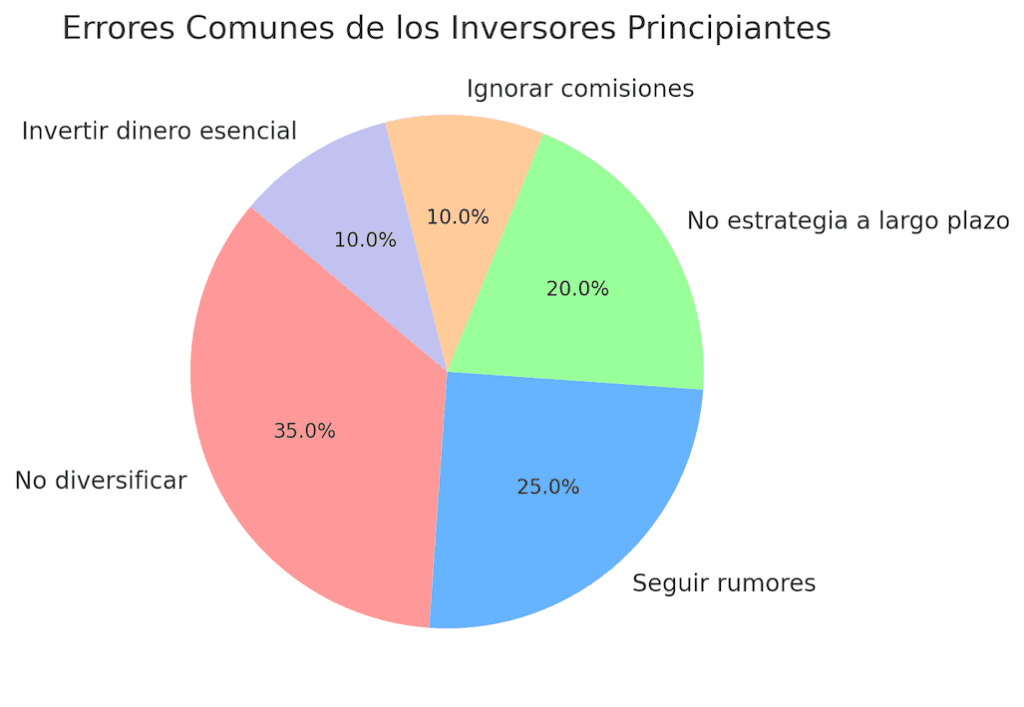

Errores comunes al empezar a invertir en bolsa

Invertir en bolsa puede ser una gran oportunidad, pero también está lleno de trampas para los principiantes. Aquí te mostramos algunos errores comunes que debes evitar:

| Error Común | Consecuencia | Cómo Evitarlo |

|---|---|---|

| No diversificar | Mayor riesgo de pérdidas significativas | Invertir en una variedad de acciones y sectores |

| Seguir rumores o consejos sin fundamento | Decisiones impulsivas que pueden llevar a pérdidas | Investigar y basar decisiones en análisis sólidos |

| No tener una estrategia a largo plazo | Menores rendimientos y mayor volatilidad | Definir objetivos claros y mantener una visión a largo plazo |

| Ignorar las comisiones | Reducción de ganancias a largo plazo | Elegir un bróker con comisiones competitivas |

| Invertir dinero que no puedes permitirte perder | Estrés financiero y posibles pérdidas económicas | Solo invertir dinero excedente y tener un fondo de emergencia |

Empezar con inversiones pequeñas

No necesitas grandes cantidades de dinero para comenzar a invertir. Plataformas como Scalable Capital ofrecen acceso a fondos indexados y acciones con inversiones mínimas, lo que te permite ganar experiencia sin arriesgar demasiado capital.

Diversificar tus inversiones

La clave para reducir el riesgo al invertir es diversificar tu cartera. Esto significa invertir en diferentes sectores y tipos de activos, como acciones, bonos o ETFs.

| Tipo de Inversión | Porcentaje Sugerido | Riesgo | Horizonte Temporal |

|---|---|---|---|

| Fondos Indexados | 40% | Bajo-Medio | Largo Plazo |

| Acciones Individuales | 30% | Medio-Alto | Largo Plazo |

| Bonos | 20% | Bajo | Medio Plazo |

| Inversiones Alternativas | 10% | Alto | Largo Plazo |

Crecimiento del Interés Compuesto

Ejemplo de Interés Compuesto: La historia de Juan

Juan tiene ahorrados 1.000 € y decide invertirlos en varias empresas con una tasa de rendimiento anual promedio del 7%. Además, se compromete a aportar 200 € mensuales a su inversión. ¿Cómo crece su inversión con el poder del interés compuesto a lo largo de 20 años?

Cálculos:

- Inversión inicial: 1.000 €

- Aporte mensual: 200 €

- Rendimiento anual promedio: 7%

- Duración: 20 años

Utilizando el interés compuesto, al final de los 20 años, la inversión de Juan ha crecido considerablemente. El valor total de su inversión sería aproximadamente de 106.366 €.

- Aportes totales realizados: 48.000 € (1.000 € iniciales + 200 € mensuales durante 20 años).

- Ganancia generada por el interés compuesto: 58.366 €.

Aquí vemos cómo el interés compuesto no solo crece el dinero invertido inicialmente, sino que también multiplica los rendimientos con el tiempo, especialmente cuando se realizan aportes regulares.

Puedes hacer tus propios cálculos con nuestra calculadora de interés compuesto: