¿En qué invertir: acciones, fondos o ETFs, Vivienda/Reits o Bonos?

Al decidir en qué invertir, es importante considerar todas las opciones disponibles para crear una cartera bien diversificada. Además de las acciones, fondos y ETFs, también puedes invertir en Vivienda, REITs (Real Estate Investment Trusts), así como en bonos, que ofrecen características y beneficios diferentes.

- Acciones: Cuando compras acciones, adquieres una participación directa en una empresa. Las acciones permiten a los inversores beneficiarse del crecimiento de la compañía, pero también conllevan riesgos considerables debido a la volatilidad del mercado.

- Fondos de Inversión: Un fondo de inversión es un conjunto de dinero de múltiples inversores que se gestiona de forma activa por profesionales. Estos fondos invierten en una cartera diversificada de activos, lo que reduce el riesgo específico.

- ETFs (Fondos Cotizados): Los ETFs combinan la diversificación de un fondo con la flexibilidad de las acciones. Se compran y venden en bolsa como una acción, pero representan una cesta de activos, lo que reduce el riesgo individual.

- Viviendas/REITs: Invertir en bienes inmuebles puede ofrecer ingresos pasivos estables a través de alquileres o revalorización del capital. Los REITs, por su parte, son una alternativa para invertir en el sector inmobiliario sin la necesidad de comprar directamente propiedades físicas. Los REITs permiten acceder a una cartera de propiedades diversificada, cotizan en bolsa como las acciones y ofrecen rendimientos atractivos.

- Bonos: Los bonos son títulos de deuda emitidos por gobiernos o corporaciones. Son conocidos por su bajo riesgo y estabilidad, ofreciendo pagos de intereses regulares y devolviendo el capital al vencimiento. Son ideales para inversores más conservadores que buscan estabilidad a largo plazo, ya que tienen menor volatilidad que las acciones.

Ventajas de invertir en acciones

Invertir en acciones puede ser muy lucrativo si seleccionas las empresas adecuadas, pero también requiere análisis y seguimiento constante.

- Potencial de altos rendimientos: Las acciones, especialmente de empresas en crecimiento, pueden generar retornos significativamente altos si la empresa se desempeña bien.

- Flexibilidad: Las acciones te permiten ajustar tu cartera en cualquier momento. Puedes comprar o vender fácilmente cuando lo desees, dependiendo de las condiciones del mercado.

- Participación en el éxito de una empresa: Como accionista, puedes beneficiarte del éxito de la empresa, tanto en la apreciación del precio de las acciones como en los dividendos.

- Diversificación internacional: A través de acciones, puedes invertir en empresas de diferentes sectores y países, lo que te permite diversificar tu riesgo global.

Desventajas de invertir en acciones

Sin embargo, las acciones no están exentas de riesgos y desafíos:

- Volatilidad: Los precios de las acciones pueden fluctuar drásticamente en función de eventos económicos, políticos o de la propia empresa.

- Requiere análisis constante: Invertir en acciones individuales demanda estar al tanto de los cambios en las empresas y el mercado, lo que requiere tiempo y esfuerzo.

- Riesgo de pérdida total: Si una empresa quiebra, los accionistas podrían perder toda su inversión.

Ventajas de invertir en fondos de inversión

Los fondos de inversión son una opción popular entre los inversores que prefieren una estrategia más pasiva:

- Diversificación automática: Los fondos de inversión invierten en una amplia variedad de activos, lo que reduce el riesgo de exposición a un solo activo o sector.

- Gestión profesional: Los fondos son gestionados por profesionales con experiencia, lo que te permite delegar el análisis y la toma de decisiones.

- Acceso a diferentes mercados: A través de fondos, puedes acceder a mercados a los que no tendrías acceso fácilmente como inversor individual, como bonos internacionales o sectores específicos.

Desventajas de invertir en fondos de inversión

Aunque los fondos de inversión ofrecen muchas ventajas, también presentan algunas desventajas:

- Costes elevados: Algunos fondos tienen comisiones altas por la gestión activa, lo que puede reducir tus beneficios netos.

- Falta de control: Al estar gestionados por terceros, los inversores no tienen control directo sobre las decisiones de inversión.

Ventajas de invertir en ETFs

Los ETFs se han vuelto muy populares entre los inversores debido a su flexibilidad y bajo coste:

- Comisiones bajas: A diferencia de los fondos de inversión tradicionales, los ETFs suelen tener comisiones más bajas.

- Diversificación y flexibilidad: Los ETFs permiten diversificar invirtiendo en una cesta de activos y, al mismo tiempo, se pueden comprar y vender fácilmente como una acción.

- Transparencia: A diferencia de los fondos tradicionales, los ETFs revelan su cartera de forma diaria, lo que proporciona transparencia a los inversores.

Desventajas de invertir en ETFs

- Comisiones de compraventa: Aunque los ETFs tienen comisiones bajas de gestión, puedes incurrir en costes adicionales al comprar y vender en bolsa.

- Riesgo de mercado: Los ETFs están sujetos a las mismas fluctuaciones del mercado que las acciones, por lo que también pueden ser volátiles.

Ventajas y desventajas de invertir en Viviendas/REITs

Ventajas:

- Ingresos pasivos estables: Las propiedades pueden generar un flujo constante de ingresos a través de alquileres o dividendos de REITs.

- Apreciación del valor: Los inmuebles suelen revalorizarse con el tiempo, especialmente en mercados en crecimiento.

- Diversificación: Los REITs ofrecen diversificación en el sector inmobiliario sin la necesidad de gestionar propiedades físicas.

- Protección contra la inflación: Las propiedades suelen aumentar de valor en tiempos de inflación, lo que protege tu inversión.

Desventajas:

- Alta inversión inicial: Comprar una vivienda requiere un capital significativo.

- Costes de mantenimiento: Reparaciones, impuestos y otros gastos relacionados pueden reducir la rentabilidad.

- Liquidez limitada: Vender propiedades puede ser un proceso largo, mientras que los REITs son más líquidos, pero sujetos a la volatilidad del mercado.

- Riesgo de vacantes: Si una propiedad está vacía, no generará ingresos, afectando el flujo de caja.

Ventajas y desventajas de invertir en Bonos

Ventajas:

- Estabilidad: Los bonos son inversiones de bajo riesgo y proporcionan pagos de intereses regulares, lo que ofrece estabilidad a la cartera.

- Ingresos fijos: Proporcionan pagos periódicos conocidos como cupones, ideales para quienes buscan ingresos predecibles.

- Diversificación: Añadir bonos a tu cartera reduce el riesgo, ya que su comportamiento suele ser inverso al de las acciones.

- Protección del capital: Al vencimiento, los bonos devuelven el capital invertido, lo que ayuda a preservar tu inversión inicial.

Desventajas:

- Menor rentabilidad: Comparados con las acciones, los bonos ofrecen rendimientos más bajos, especialmente en entornos de tipos de interés bajos.

- Sensibilidad a los tipos de interés: Cuando los tipos de interés suben, los precios de los bonos tienden a bajar, lo que puede afectar su valor si se venden antes del vencimiento.

- Liquidez limitada en algunos casos: Aunque los bonos del gobierno suelen ser líquidos, algunos bonos corporativos pueden ser difíciles de vender en el mercado secundario.

- Inflación: Los bonos pueden perder valor real en tiempos de alta inflación, ya que los pagos de intereses no se ajustan automáticamente.

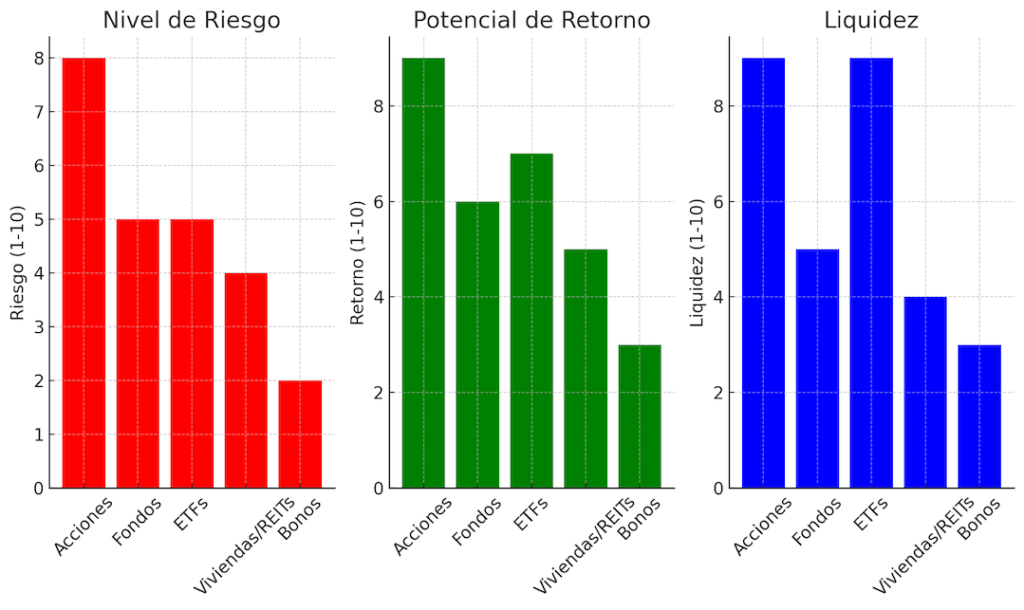

Comparativa de opciones

La elección de en qué invertir depende de tus necesidades, perfil de riesgo y horizonte de inversión. Si prefieres un mayor control sobre tus decisiones y tienes experiencia, las acciones pueden ser la mejor opción, ya que ofrecen un alto potencial de crecimiento. Si buscas una inversión pasiva y diversificada, los fondos, ETFs o REITs te permitirán delegar la gestión y reducir riesgos, accediendo a una cartera diversificada. Por otro lado, para aquellos que priorizan la estabilidad y la protección del capital, los bonos ofrecen rendimientos más predecibles y menor volatilidad. A continuación, una comparativa rápida para ayudarte a decidir qué opción es la más adecuada:

| Tipo de Inversión | Nivel de Riesgo | Liquidez | Diversificación | Ingresos Pasivos | Potencial de Crecimiento |

|---|---|---|---|---|---|

| Acciones | Alto | Alta | Baja | Variable | Alto |

| Fondos de inversión | Medio | Media | Alta | Variable | Medio |

| ETFs | Medio | Alta | Alta | Variable | Medio-Alto |

| Viviendas/REITs | Bajo-Medio | Baja/Media | Alta (en REITs) | Estable | Medio |

| Bonos | Bajo | Media-Baja | Baja | Estable | Bajo |

Scalable Capital: Inversiones en Acciones y ETFs al Alcance de Todos

Si estás pensando en invertir en acciones o ETFs y buscas una plataforma fácil de usar, con bajas comisiones y acceso a miles de opciones de inversión, Scalable Capital es una excelente alternativa. Este broker online ofrece tarifas muy competitivas, una interfaz intuitiva y múltiples productos financieros adaptados a cualquier tipo de inversor.

¿Por qué elegir Scalable Capital?

- Comisiones bajas: Con Scalable Capital, puedes operar con comisiones mínimas. Su plan PRIME+ te permite realizar operaciones ilimitadas sin comisiones por solo 4,99 € al mes.

- Diversificación simple: Accede a más de 7.500 acciones y 1.900 ETFs, lo que facilita la creación de una cartera diversificada sin esfuerzo.

- Liquidez inmediata: A diferencia de otras inversiones como inmuebles, las acciones y ETFs se pueden comprar y vender en minutos, lo que te da flexibilidad en el mercado.

- Automatización: Configura planes de inversión periódicos en ETFs, perfectos para los inversores que prefieren estrategias a largo plazo con poco esfuerzo.

¡Regístrate ahora en Scalable Capital y comienza a invertir en acciones y ETFs sin comisiones!

Si prefieres la flexibilidad y rentabilidad de las acciones y ETFs frente a las inversiones más tradicionales, Scalable Capital te ofrece una plataforma moderna y eficiente para comenzar a invertir.

Conclusión

Cuando te preguntas en qué invertir en 2025, ya sea en acciones, fondos, ETFs, viviendas o bonos, debes tener en cuenta tus objetivos financieros, el horizonte de inversión y tu tolerancia al riesgo. Cada opción tiene características únicas, y combinarlas puede ayudarte a diversificar tu cartera y mitigar el riesgo. Lo ideal es buscar un equilibrio entre rentabilidad, liquidez y estabilidad.

¡Es tu momento de decidir! ¿Ya sabes en qué invertir? Tanto si prefieres la flexibilidad de las acciones, la diversificación de los ETFs o la estabilidad de los bonos, elegir la estrategia adecuada es clave para alcanzar tus metas financieras. ¡Déjanos en los comentarios cuál es tu opción favorita y comienza a construir tu futuro financiero hoy mismo!

Podéis seguirnos en: YouTube y Facebook.

Blog: nosgustainvertir.com

¿Inversor Activo o Pasivo? Descubre la Estrategia de Inversión que Multiplicará tu Rentabilidad

Inversor Activo vs. Inversor Pasivo: ¿Cuál es la Mejor Estrategia para Maximizar tu Inversión? En es…

¿Cuánto Dinero Necesitarás Tener Invertido Para Vivir de las Inversiones?

Hoy en día, hay muchas personas que intentan venderte la idea de que puedes vivir de las invers…

Cómo Multiplicar tus Dividendos a Largo Plazo Combinando Inversiones en Bonos para Mayor Rentabilidad

La estrategia de dividendos a largo plazo con inversión en bonos es una de las formas más …

Qué Son los Fondos de Inversión: Una Guía Completa para Inversores Principiantes

Los fondos de inversión son una herramienta poderosa para los inversores que buscan una gestión dive…

Qué Son los ETF: Guía Completa para Inversores

Los ETF (Exchange Traded Funds o Fondos Cotizados en Bolsa) se han convertido en una herramienta de …

Qué Es la Inflación y Por Qué Se Produce: Guía Completa

La inflación es un concepto económico fundamental que afecta a todos los aspectos de la vida diaria.…