En el mundo de los negocios, elegir entre los diferentes tipos de capital de inversión es una de las decisiones más importantes que enfrentan los emprendedores e inversores. Desde capital propio hasta deuda, cada tipo tiene ventajas y desafíos únicos que pueden determinar el éxito de un proyecto. En este artículo, exploraremos cada opción en detalle para ayudarte a tomar decisiones informadas.

¿Qué es el Capital de Inversión?

El capital de inversión es el dinero destinado a financiar el crecimiento, las operaciones o los proyectos estratégicos de una empresa. Este capital puede provenir de diversas fuentes y se utiliza con la expectativa de generar retornos financieros para los inversores. Dependiendo de las necesidades de la empresa y su modelo de negocio, se pueden considerar diferentes tipos de capital de inversión.

A continuación, presentamos las seis formas principales de capital de inversión, cada una con sus características y propósitos específicos:

- Capital Propio

Representa la participación accionaria en una empresa. Es ideal para financiar proyectos a largo plazo, ya que no implica la devolución del capital en un período fijo. - Deuda

Consiste en préstamos que la empresa debe reembolsar con intereses. Es útil para financiar necesidades inmediatas sin ceder participación en la empresa. - Capital Híbrido

Una combinación de deuda y capital propio, diseñada para equilibrar riesgos y retornos. - Capital Riesgo

Inversión destinada a startups y empresas emergentes con alto potencial de crecimiento y riesgos significativos. - Capital Privado

Financiación de empresas no cotizadas, generalmente realizada por fondos de private equity o inversores ángel. - Fondos Soberanos de Inversión

Capital gestionado por gobiernos para invertir en activos estratégicos, desde acciones hasta infraestructura.

Conocer las diferencias entre estos tipos de capital de inversión es clave para elegir la opción que mejor se adapte a los objetivos de tu empresa o proyecto. En las siguientes secciones, exploraremos cada uno en detalle, incluyendo sus ventajas, desventajas y ejemplos prácticos.

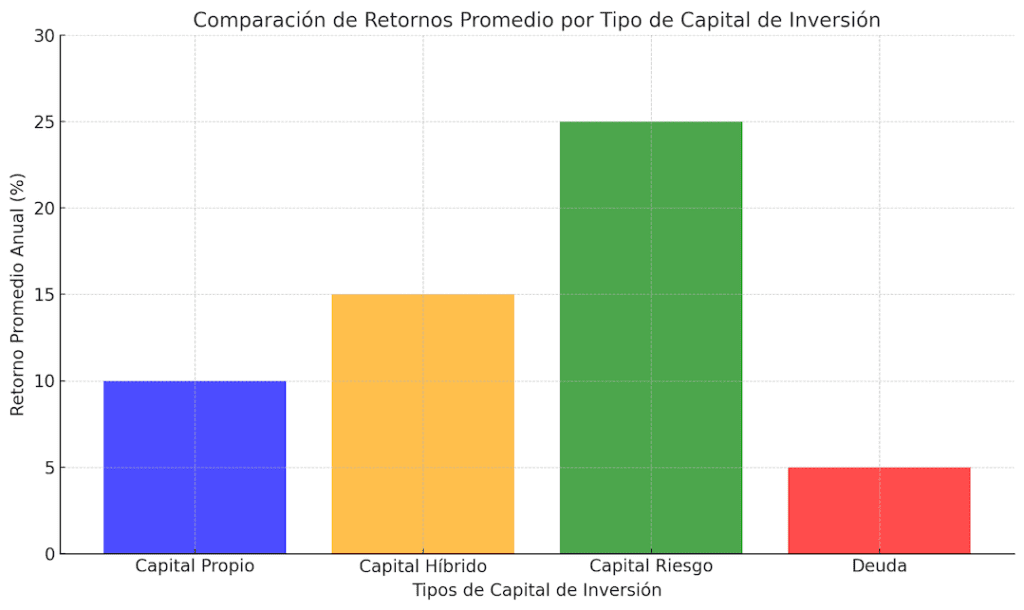

Comparativa de Retornos Promedio por Tipo de Capital de Inversión

Para comprender mejor cómo cada tipo de capital de inversión puede impactar en el retorno anual promedio, presentamos el siguiente gráfico comparativo. Este análisis muestra los porcentajes de retorno promedio que se pueden esperar, en función de las características de cada tipo de capital.

Como se observa en el gráfico, el capital riesgo tiene el mayor potencial de retorno, con promedios del 25% anual. Sin embargo, este tipo de capital también conlleva mayores riesgos. Por otro lado, la deuda, aunque ofrece un retorno promedio más bajo del 5%, es una opción más estable para empresas consolidadas. Esta información puede ayudarte a tomar decisiones más informadas al seleccionar el tipo de capital adecuado para tus necesidades.

Tipos de Capital de Inversión Explicados

Capital Propio: Construyendo Valor en tu Empresa

El capital propio representa la participación accionaria en una empresa. Es una fuente clave de financiación para proyectos a largo plazo.

Subtipos:

- Acciones ordinarias:

- Derechos de voto en las juntas.

- Dividendo variable (si aplica).

- Acciones preferentes:

- Dividendo fijo.

- Prioridad sobre los ordinarios en caso de liquidación.

Ventajas:

- Potencial de alto retorno.

- Sin obligación de reembolsar capital.

Desventajas:

- Dilución de propiedad.

- Mayor riesgo para el inversor.

Deuda: Una Alternativa de Bajo Riesgo para Inversores

La deuda como capital de inversión implica prestar dinero a una empresa con la expectativa de recibir pagos regulares de intereses y la devolución del principal.

Ejemplo:

Bonos corporativos y préstamos bancarios.

Ventajas:

- No diluye la propiedad de la empresa.

- Costos previsibles en forma de intereses.

Desventajas:

- Riesgo de incumplimiento si la empresa no puede pagar.

- Aumento de pasivos financieros.

Capital Híbrido: Lo Mejor de Ambos Mundos

El capital híbrido combina características de deuda y capital propio, ofreciendo flexibilidad tanto para la empresa como para los inversores.

Ejemplo:

Bonos convertibles.

Ventajas:

- Opciones de retorno diversificadas.

- Menor riesgo inicial para el inversor.

Desventajas:

- Más complejo de estructurar.

- Menor control para los accionistas originales.

Capital Riesgo: Financiamiento para Startups de Alto Crecimiento

El capital riesgo está dirigido a startups y empresas en etapas iniciales con alto potencial de crecimiento. Los capitalistas de riesgo aportan fondos a cambio de una participación en la empresa.

Características:

- Inversión en sectores innovadores.

- Implica un alto riesgo y altas recompensas.

Ventajas:

- Fuente esencial de financiamiento para startups.

- Los inversores aportan experiencia y asesoramiento.

Desventajas:

- Requiere ceder un porcentaje significativo de la empresa.

- Expectativas altas de retorno por parte de los inversores.

Capital Privado: Financiamiento Exclusivo para Empresas No Cotizadas

El capital privado se refiere a inversiones realizadas en empresas que no cotizan en bolsa, generalmente con la intención de reestructurar, expandir o preparar la empresa para una venta futura.

Ejemplo:

Inversores ángel o firmas de private equity.

Ventajas:

- Acceso a grandes sumas de dinero.

- Flexibilidad en las condiciones de inversión.

Desventajas:

- Mayor riesgo debido a la falta de liquidez.

- Requiere debida diligencia exhaustiva.

Fondos Soberanos de Inversión: Financiamiento de Estados

Los fondos soberanos de inversión (FSI) son gestionados por gobiernos para invertir excedentes financieros, usualmente en activos internacionales como acciones, bonos o bienes raíces.

Ejemplo:

Fondo de riqueza soberana de Noruega.

Ventajas:

- Recursos sustanciales para financiar grandes proyectos.

- Diversificación global.

Desventajas:

- Riesgo de decisiones políticas influyendo en las inversiones.

- Posibles implicaciones geopolíticas.

Comparativa de los Tipos de Capital de Inversión

| Tipo de Capital | Ventajas | Desventajas |

|---|---|---|

| Capital Propio | Altos retornos, sin reembolsos obligatorios | Riesgo alto, dilución de propiedad |

| Deuda | No diluye la propiedad, pagos predecibles | Riesgo de incumplimiento, aumento de pasivos |

| Híbrido | Retornos diversificados, protección parcial | Mayor complejidad, menor control |

| Capital Riesgo | Financiamiento esencial para startups | Altas expectativas de retorno, cesión de control |

| Capital Privado | Acceso a grandes sumas, condiciones flexibles | Riesgo alto, falta de liquidez |

Datos y Tendencias Globales

La comprensión del uso y evolución de los tipos de capital de inversión es fundamental para evaluar las tendencias actuales y prever cómo estas opciones se utilizan en diferentes industrias y regiones del mundo. A continuación, exploramos su evolución en las últimas décadas y su distribución global.

Evolución del Uso del Capital de Inversión en las Últimas Décadas

El uso de capital de inversión ha cambiado significativamente en las últimas décadas debido a la globalización, la innovación tecnológica y la diversificación de las estrategias de financiación.

- Década de los 80:

La deuda era el tipo predominante de capital de inversión, representando más del 60% de las fuentes de financiación empresarial. Esto se debía a la facilidad de acceso a préstamos y bonos en mercados desarrollados. - Década de los 90:

Con el auge de las startups tecnológicas, el capital riesgo comenzó a ganar relevancia, especialmente en Silicon Valley. Durante esta época, las rondas de financiación de riesgo superaron los $100 mil millones anuales. - 2000-2010:

El capital híbrido creció debido a su flexibilidad, utilizado ampliamente en sectores como bienes raíces y manufactura. Los bonos convertibles y la deuda mezzanine se volvieron opciones populares. - 2011-2020:

Los fondos soberanos de inversión adquirieron protagonismo, destinando grandes cantidades a activos sostenibles y tecnológicos. También hubo un crecimiento sostenido del capital privado, con un aumento del 25% en las inversiones en empresas no cotizadas. - Tendencias Actuales (2021 en adelante):

- Sostenibilidad: Más del 35% de las inversiones globales en capital híbrido ahora se dirigen a proyectos sostenibles.

- Crecimiento del capital riesgo en Asia: Este continente representa ya el 40% de las rondas de financiación globales.

- Digitalización: Sectores como fintech y software empresarial lideran las solicitudes de capital riesgo.

Distribución Global del Capital de Inversión por Regiones

La distribución del capital de inversión varía significativamente entre regiones debido a las diferencias económicas, regulatorias y sectoriales.

| Región | Capital Propio | Deuda | Capital Híbrido | Capital Riesgo |

|---|---|---|---|---|

| América del Norte | 35% | 30% | 25% | 10% |

| Europa | 40% | 35% | 20% | 5% |

| Asia | 30% | 40% | 20% | 10% |

| América Latina | 25% | 50% | 15% | 10% |

| África | 20% | 60% | 15% | 5% |

Análisis de los Datos

- América del Norte y Europa:

- Lideran en el uso de capital propio, reflejando un mercado maduro donde las empresas optan por emitir acciones.

- El capital híbrido también tiene una fuerte presencia, especialmente en bienes raíces y manufactura.

- Asia:

- Predomina el uso de deuda, especialmente en sectores industriales y tecnológicos.

- El capital riesgo ha crecido significativamente, impulsado por el auge de startups en India y China.

- América Latina y África:

- La deuda domina como fuente principal de financiación debido a limitaciones en la infraestructura de capital propio y riesgo.

- La falta de regulaciones estandarizadas limita el crecimiento de capital híbrido y riesgo.

Los datos y tendencias globales muestran cómo los tipos de capital de inversión se adaptan a las necesidades económicas y sectoriales de cada región. Comprender estas dinámicas puede ayudar a inversores y empresas a tomar decisiones estratégicas más acertadas.

Preguntas Frecuentes sobre Tipos de Capital de Inversión

El capital de inversión es el dinero destinado a financiar el crecimiento, las operaciones o los proyectos de una empresa, con la expectativa de obtener un retorno financiero.

La deuda suele considerarse más segura para empresas en crecimiento porque no diluye la propiedad. Sin embargo, las startups pueden preferir capital riesgo para evitar obligaciones de reembolso inmediatas.

El capital propio implica la participación accionaria de los inversores en una empresa. Por otro lado, el capital privado se refiere a inversiones en empresas que no cotizan en bolsa.

El capital riesgo se utiliza principalmente en sectores innovadores como tecnología, biotecnología, fintech y software empresarial.

El retorno promedio se calcula dividiendo las ganancias generadas por la inversión inicial, expresado en porcentaje. Cada tipo de capital tiene una estimación de retorno basada en riesgos y beneficios esperados.

Los fondos soberanos de inversión son gestionados por gobiernos y se utilizan para invertir excedentes financieros en activos como acciones, bonos y proyectos estratégicos.

El capital híbrido combina características de deuda y capital propio, ofreciendo flexibilidad en retornos para los inversores y menor dilución para los propietarios de la empresa.

Conclusión: Comprendiendo y Seleccionando los Tipos de Capital de Inversión

El conocimiento profundo de los tipos de capital de inversión no solo es útil, sino absolutamente esencial para cualquier emprendedor, empresa o inversor que busque tomar decisiones financieras estratégicas. Cada tipo de capital —desde el capital propio hasta los fondos soberanos de inversión— tiene un papel único en el ecosistema financiero global, adaptándose a diferentes necesidades y objetivos.

Por ejemplo, el capital propio ofrece la posibilidad de financiar proyectos a largo plazo sin la presión de pagos recurrentes, aunque implica ceder una parte de la propiedad. Por otro lado, la deuda es una herramienta poderosa para empresas que buscan preservar el control accionarial, siempre que puedan manejar los compromisos de pago asociados. El capital híbrido, en tanto, equilibra lo mejor de ambos mundos, ofreciendo flexibilidad tanto a las empresas como a los inversores.

En el ámbito de las startups y las empresas emergentes, el capital riesgo se ha consolidado como un pilar clave para la innovación, mientras que el capital privado y los fondos soberanos de inversión destacan por su capacidad de movilizar recursos a gran escala para proyectos estratégicos, desde infraestructura hasta tecnología sostenible.

Reflexión Final: Más Allá de las Decisiones Financieras

Elegir el tipo de capital adecuado no se trata solo de números y porcentajes de retorno, sino de entender cómo este puede influir en la sostenibilidad y el crecimiento de un proyecto a largo plazo. La combinación de diferentes tipos de capital —una estrategia que muchas empresas exitosas han adoptado— puede ofrecer beneficios sustanciales al diversificar las fuentes de financiamiento y mitigar riesgos.

Además, las tendencias actuales, como el auge de las inversiones sostenibles y la digitalización, están redefiniendo las prioridades de los inversores y empresas. Comprender estas dinámicas puede posicionar a cualquier negocio no solo para sobrevivir, sino para prosperar en un entorno económico cada vez más competitivo.

Si este artículo ha ampliado tu comprensión sobre los tipos de capital de inversión y cómo aplicarlos, compártelo con tu red o utiliza esta guía como una referencia en tus futuros proyectos financieros. Al hacerlo, estarás contribuyendo a una comunidad empresarial más informada y estratégica.

Con un enfoque equilibrado, una gestión financiera adecuada y el capital correcto, cualquier empresa puede alcanzar sus objetivos, superar desafíos y construir un futuro sólido. ¡Elige con sabiduría y éxito en tus inversiones!

Blog: nosgustainvertir.com

¿A qué edad empezar a invertir en bolsa? Guía completa para jóvenes inversores

Empezar a invertir en bolsa es una de las decisiones más importantes para quienes desean hacer …

¿Cuál es la Deuda Actual que Tiene EEUU?

Hoy vamos a hablar sobre la deuda de EEUU y no sobre mi progreso en el trading, ya que no cerré ning…

¿Cuánto invertir al mes para alcanzar un millón de euros? La guía definitiva para lograrlo

Lograr un millón de euros puede parecer un sueño distante, pero calcular cuánto invertir al mes para…

¿Cuánto necesito ahorrar para mi jubilación?

Planificar la jubilación no es solo una meta financiera, sino una necesidad crítica para asegurar es…

¿Es Buen Momento para Invertir en el Sector del Agua? Oportunidades y Perspectivas

El agua es un recurso esencial para la vida, y su demanda sigue creciendo a medida que la población …

¿Está el Mundo al Borde de una Recesión Global? Perspectivas y Estrategias Clave

La recesión global es un término que resuena en tiempos de incertidumbre económica, reflej…