Decidir entre invertir en inmuebles o en acciones es una de las decisiones más importantes que un inversor debe tomar. Ambas opciones presentan ventajas y desventajas, dependiendo de tu perfil de riesgo, horizonte de inversión y los objetivos financieros que tengas. En este artículo, analizaremos en profundidad ambos tipos de inversión para ayudarte a elegir cuál es la mejor opción para ti.

¿Qué significa invertir en inmuebles?

Invertir en inmuebles consiste en comprar propiedades con el objetivo de obtener una rentabilidad, ya sea mediante alquiler o revalorización a lo largo del tiempo. Esto incluye bienes raíces como apartamentos, locales comerciales, oficinas o terrenos.

Ventajas de invertir en inmuebles

- Ingresos pasivos estables: La principal ventaja de invertir en inmuebles es que los alquileres pueden generar un flujo de ingresos constante y predecible. Si compras una propiedad en una buena ubicación, puedes garantizar una ocupación alta y, por ende, una fuente de ingresos recurrente.

- Ejemplo: Un apartamento en una zona céntrica de una gran ciudad puede alquilarse fácilmente y generar ingresos todos los meses, brindando estabilidad financiera al propietario.

- Revalorización del activo: Con el tiempo, los inmuebles tienden a aumentar su valor, especialmente en zonas de alta demanda. Esto significa que, además del ingreso por alquiler, puedes obtener una ganancia de capital cuando decidas vender la propiedad.

- Ejemplo: Comprar una propiedad por 200.000 euros hoy podría significar venderla por 250.000 euros en cinco o diez años, dependiendo del mercado inmobiliario.

- Apalancamiento: En el sector inmobiliario, puedes utilizar apalancamiento (hipotecas) para adquirir una propiedad con un desembolso inicial relativamente bajo, aprovechando el capital de terceros (los bancos) para aumentar tu potencial de ganancia.

- Ejemplo: Con una hipoteca de 150.000 euros sobre una propiedad de 200.000 euros, solo necesitas un 25% de inversión inicial. Si la propiedad se revaloriza, tus ganancias se multiplican.

- Control del activo: A diferencia de otras inversiones, en los inmuebles tienes un control considerable sobre el activo. Puedes hacer mejoras, renovar o adaptar la propiedad para aumentar su valor o atraer mejores inquilinos.

- Ejemplo: Reformar una casa antigua o mejorar la eficiencia energética de un edificio puede aumentar el valor de la propiedad y la renta que puedes pedir.

Desventajas de invertir en inmuebles

- Alta inversión inicial: Comprar un inmueble suele requerir una cantidad significativa de capital inicial. Aunque puedes financiar parte de la compra con una hipoteca, aún necesitas cubrir el pago inicial, los impuestos, y los costos de transacción.

- Ejemplo: Para una propiedad de 300.000 euros, es posible que necesites alrededor de 60.000 euros en efectivo para cubrir el pago inicial y los costos asociados.

- Gastos de mantenimiento: Los inmuebles requieren mantenimiento continuo y, a menudo, estos costos pueden ser imprevisibles. Desde reparaciones menores hasta renovaciones importantes, estos gastos pueden afectar la rentabilidad.

- Ejemplo: El reemplazo de un tejado o problemas con las instalaciones eléctricas podrían costar miles de euros.

- Liquidez limitada: Vender una propiedad puede ser un proceso largo y costoso. Dependiendo del mercado inmobiliario, es posible que tardes meses en encontrar un comprador, lo que limita tu capacidad de reaccionar ante cambios rápidos en tu situación financiera.

- Ejemplo: Durante una recesión económica, el tiempo de venta de propiedades puede aumentar significativamente, afectando tu liquidez.

- Riesgo de vacantes: Si dependes de los ingresos del alquiler y tu propiedad queda vacante durante un tiempo, tendrás que asumir todos los costos sin recibir ningún ingreso. Esto puede afectar negativamente tu flujo de caja.

- Ejemplo: Si una propiedad está vacante por seis meses, aún deberás pagar el mantenimiento, impuestos y la hipoteca, lo que podría afectar tu rentabilidad.

¿Qué significa invertir en acciones?

Invertir en acciones implica comprar participaciones de una empresa, convirtiéndote en propietario parcial de la misma. Los inversores en acciones buscan beneficios a través de la apreciación del valor de las acciones o mediante dividendos pagados por las empresas.

Ventajas de invertir en acciones

- Alta liquidez: Una de las mayores ventajas de las acciones es su alta liquidez. Puedes comprar y vender acciones en cuestión de segundos a través de un bróker, lo que te permite reaccionar rápidamente ante cambios en el mercado.

- Ejemplo: Si el mercado está cayendo rápidamente, puedes vender tus acciones al instante para limitar pérdidas.

- Diversificación: Invertir en acciones te permite diversificar fácilmente. Puedes distribuir tu inversión entre diferentes empresas, sectores y países, reduciendo el riesgo específico de cada acción.

- Ejemplo: Invertir en una mezcla de acciones tecnológicas, financieras y del sector salud te protegerá mejor ante la caída de una industria específica.

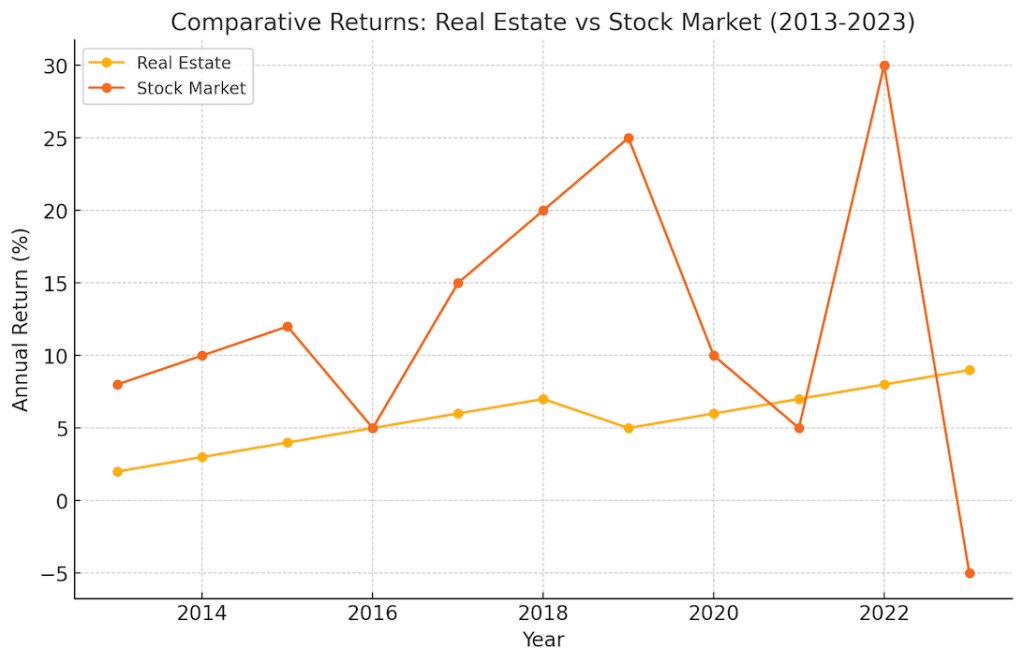

- Potencial de altos rendimientos: Históricamente, las acciones han ofrecido un rendimiento superior en comparación con otras clases de activos. Empresas de alto crecimiento pueden aumentar su valor rápidamente, generando ganancias significativas para los inversores.

- Ejemplo: Una empresa tecnológica emergente puede multiplicar su valor varias veces en unos pocos años.

- Coste bajo de entrada: A diferencia de los inmuebles, puedes empezar a invertir en acciones con una pequeña cantidad de dinero. Incluso puedes comprar fracciones de acciones en algunos brókers, permitiéndote comenzar con menos capital.

- Ejemplo: Puedes invertir tan solo 100 euros en una cartera diversificada de acciones y ETFs.

Desventajas de invertir en acciones

- Volatilidad del mercado: Las acciones son conocidas por su alta volatilidad. Los precios pueden fluctuar considerablemente en cortos periodos de tiempo, lo que puede provocar pérdidas a corto plazo, especialmente para los inversores menos experimentados.

- Ejemplo: Durante una crisis financiera, el mercado de valores puede caer un 30% o más en pocas semanas.

- Riesgo de pérdida total: A diferencia de los inmuebles, donde el activo físico siempre existe, una empresa puede quebrar y sus acciones podrían perder todo su valor.

- Ejemplo: Empresas como Lehman Brothers durante la crisis de 2008 vieron sus acciones caer a cero, dejando a los inversores sin nada.

- Incertidumbre de los dividendos: No todas las empresas pagan dividendos, y aquellas que lo hacen no siempre garantizan pagos regulares. Los dividendos pueden ser reducidos o eliminados en momentos de crisis.

- Ejemplo: Durante la pandemia del COVID-19, muchas empresas suspendieron temporalmente sus pagos de dividendos para conservar efectivo.

- Requiere más seguimiento: Aunque es fácil comprar y vender acciones, el mercado de valores requiere un seguimiento constante para aprovechar las oportunidades y evitar pérdidas significativas. Los inversores que no monitorean sus inversiones podrían sufrir en tiempos de volatilidad.

- Ejemplo: Una caída repentina del mercado podría reducir drásticamente el valor de tu cartera si no tomas decisiones oportunas.

Comparativa entre invertir en inmuebles o en acciones

| Factor | Inmuebles | Acciones |

|---|---|---|

| Liquidez | Baja (difícil de vender rápido) | Alta (compra y venta instantánea) |

| Inversión inicial | Alta (requiere mucho capital) | Baja (puedes empezar con pequeñas cantidades) |

| Ingresos pasivos | Alquiler estable | Dividendos, pero no siempre garantizados |

| Diversificación | Limitada (una propiedad a la vez) | Amplia (puedes diversificar por sector y región) |

| Riesgo | Riesgo de vacantes, daños o crisis inmobiliaria | Volatilidad del mercado, riesgo de quiebra |

¿Cuál es mejor para ti?

Al final, la mejor opción depende de tu perfil como inversor. Si prefieres algo tangible y más estable, pero con menor liquidez, invertir en inmuebles puede ser una buena opción. Si por otro lado prefieres tener flexibilidad, liquidez y la posibilidad de obtener mayores retornos, aunque con más volatilidad, invertir en acciones podría ser más adecuado.

Scalable Capital: Invierte con Comisiones Bajas

Si estás considerando invertir en acciones y buscas una plataforma eficiente, con bajas comisiones, Scalable Capital es una excelente opción. Este broker online te permite acceder a una amplia gama de acciones y ETFs, brindándote flexibilidad y control sobre tu cartera.

¿Por qué elegir Scalable Capital para invertir en acciones?

- Comisiones competitivas: Con su plan PRIME+, puedes realizar operaciones ilimitadas sin comisiones por solo 4,99 € al mes.

- Diversificación fácil: Acceso a más de 7.500 acciones y 1.900 ETFs, lo que te permite crear una cartera equilibrada y diversificada.

- Liquidez inmediata: A diferencia de los inmuebles, las acciones se pueden vender rápidamente, lo que te da flexibilidad para adaptarte a los cambios del mercado.

- Inversiones automáticas: Configura planes de inversión periódicos, ideal para los inversores que buscan una estrategia a largo plazo sin complicaciones.

Si prefieres la liquidez y el potencial de rentabilidad de las acciones frente a los inmuebles, Scalable Capital te ofrece una plataforma moderna, intuitiva y muy accesible.

¡Regístrate ahora en Scalable Capital y empieza a invertir en acciones sin comisiones!

La decisión está en tus manos

Tanto invertir en inmuebles como en acciones tiene sus ventajas y desventajas. La elección depende de tu perfil como inversor y tus objetivos financieros. Si buscas la estabilidad de los inmuebles o la flexibilidad y rentabilidad de las acciones, con herramientas como Scalable Capital, puedes empezar a invertir de forma rápida y sencilla en el mercado de acciones.

Preguntas Frecuentes sobre Invertir en Inmuebles o en Acciones

¿Qué es mejor: invertir en inmuebles o en acciones?

Depende de tus objetivos financieros. Si buscas estabilidad y un flujo de ingresos pasivos predecibles, los inmuebles pueden ser una mejor opción. Si prefieres alta liquidez y la posibilidad de mayores rendimientos a largo plazo, las acciones podrían ajustarse mejor a tus necesidades.

¿Cuál es la inversión más segura, inmuebles o acciones?

En general, los inmuebles suelen considerarse más seguros porque son activos tangibles. Sin embargo, también tienen menos liquidez y pueden ser más costosos de mantener. Las acciones, aunque más volátiles, te ofrecen más flexibilidad y diversificación con una inversión inicial más baja.

¿Qué factores debo considerar al decidir entre inmuebles o acciones?

Debes considerar tu perfil de riesgo, el capital disponible, el horizonte de inversión y tu necesidad de liquidez. Si puedes comprometerte a largo plazo y prefieres algo tangible, los inmuebles podrían ser ideales. Si prefieres diversificación y flexibilidad, las acciones son una buena opción.

¿Qué inversión ofrece mejores rendimientos, inmuebles o acciones?

Históricamente, las acciones tienden a ofrecer mejores rendimientos a largo plazo, especialmente en mercados en crecimiento. Sin embargo, los inmuebles pueden proporcionar un flujo de ingresos más estable a través de alquileres y una posible revalorización del activo con el tiempo.

¿Puedo combinar inversiones en inmuebles y acciones?

Sí, de hecho, es una excelente estrategia de diversificación. Invertir tanto en inmuebles como en acciones te permite beneficiarte de la estabilidad de los bienes raíces y del crecimiento potencial de las acciones, lo que reduce el riesgo global de tu cartera.

Conclusión: La mejor estrategia para ti

Decidir entre invertir en inmuebles o en acciones depende en gran medida de tu perfil como inversor. Si buscas estabilidad y un flujo de ingresos más predecible, los inmuebles pueden ser una opción sólida, aunque con menos liquidez y una mayor inversión inicial. Si, por otro lado, prefieres mayor flexibilidad, potencial de alto crecimiento y liquidez inmediata, las acciones podrían ser la mejor opción.

Idealmente, la diversificación entre ambos activos puede proporcionarte un equilibrio entre seguridad y crecimiento a largo plazo.

¡Déjanos tu opinión en los comentarios y comparte cuál prefieres: invertir en inmuebles o en acciones!

Si te ha gustado el artículo y quieres ver mas temas sobre inversión podéis seguirnos en:

REITs: Tu puerta de entrada al mercado inmobiliario global

Si alguna vez has soñado con invertir en el mercado inmobiliario pero te preguntas cómo comenzar, aq…

Qué Hacer Si Te Toca la Lotería: Consejos para Gestionar Tu Dinero Inteligentemente

Cuando te toca la lotería, la emoción y la euforia pueden llevarte a tomar decisiones rápidas e impu…

Qué Es la Inflación y Por Qué Se Produce: Guía Completa

La inflación es un concepto económico fundamental que afecta a todos los aspectos de la vida diaria.…

La Mejor Estrategia de Inversión para Llegar Antes a la Independencia Financiera

¡Hola a todos! Hoy les traigo un tema que seguramente les interesará a muchos: cómo alcanzar la inde…

La Crisis Subprime: Todo lo que Debes Saber sobre la Burbuja Inmobiliaria que Desató el Colapso Financiero de 2008

La crisis subprime fue un colapso financiero que impactó a la economía mundial a partir de 2008…

Invertir en Bienes Raíces: Estrategias, Beneficios y Cómo Maximizar tu Inversión

Invertir en bienes raíces es una de las formas más seguras y rentables de generar ingresos pasi…