La gestión de carteras es uno de los pilares fundamentales para optimizar el rendimiento de una inversión. Se trata de un proceso que permite seleccionar, equilibrar y supervisar una combinación adecuada de activos financieros para alcanzar los objetivos específicos de cada inversor. Una buena gestión no solo maximiza los rendimientos, sino que también mitiga el riesgo a través de estrategias bien definidas.

En este artículo, exploraremos en profundidad qué implica la gestión de carteras, los distintos enfoques y cómo puedes aplicar estos principios para mejorar tus resultados de inversión.

¿Qué es la Gestión de Carteras?

La gestión de carteras se refiere a la planificación, ejecución y monitoreo de una colección de inversiones en diferentes clases de activos, como acciones, bonos, bienes raíces y otros productos financieros. El objetivo principal es generar un equilibrio entre el riesgo y el rendimiento para alinearse con las metas financieras del inversor.

Este proceso implica:

- Asignación de activos: Distribuir las inversiones en diferentes categorías (acciones, bonos, efectivo, etc.) según el perfil de riesgo y horizonte temporal del inversor.

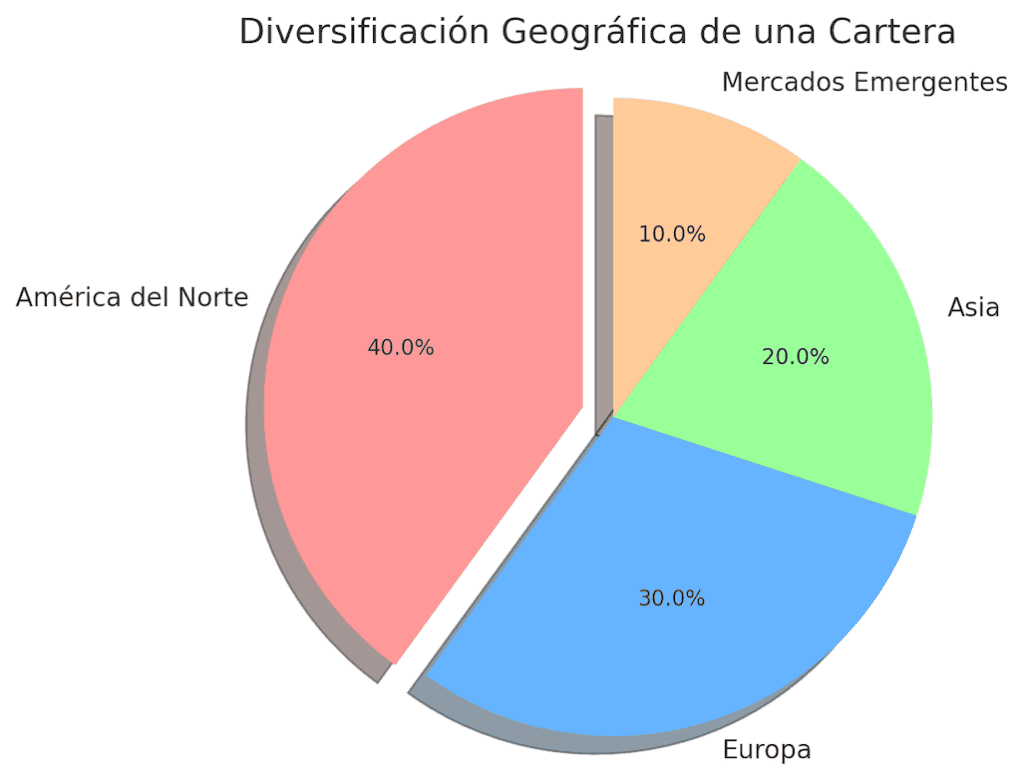

- Diversificación: Invertir en diferentes sectores, regiones o productos para reducir la exposición a cualquier activo individual.

- Evaluación del rendimiento: Monitorear y ajustar la cartera en función de las condiciones cambiantes del mercado y las metas financieras del inversor.

Historia y Evolución de la Gestión de Carteras

La gestión de carteras no siempre ha sido tan accesible como lo es hoy. En sus primeros días, la inversión estaba reservada para instituciones financieras grandes o personas con un alto patrimonio. Sin embargo, desde mediados del siglo XX, con la aparición de los fondos de inversión y las primeras teorías sobre la asignación eficiente de activos, más personas comenzaron a interesarse en gestionar sus propias carteras. En las últimas décadas, la llegada de las plataformas de inversión digital y los robo-advisors ha democratizado la inversión, permitiendo que personas con diferentes niveles de capital puedan gestionar sus inversiones de manera profesional.

Enfoques en la Gestión de Carteras

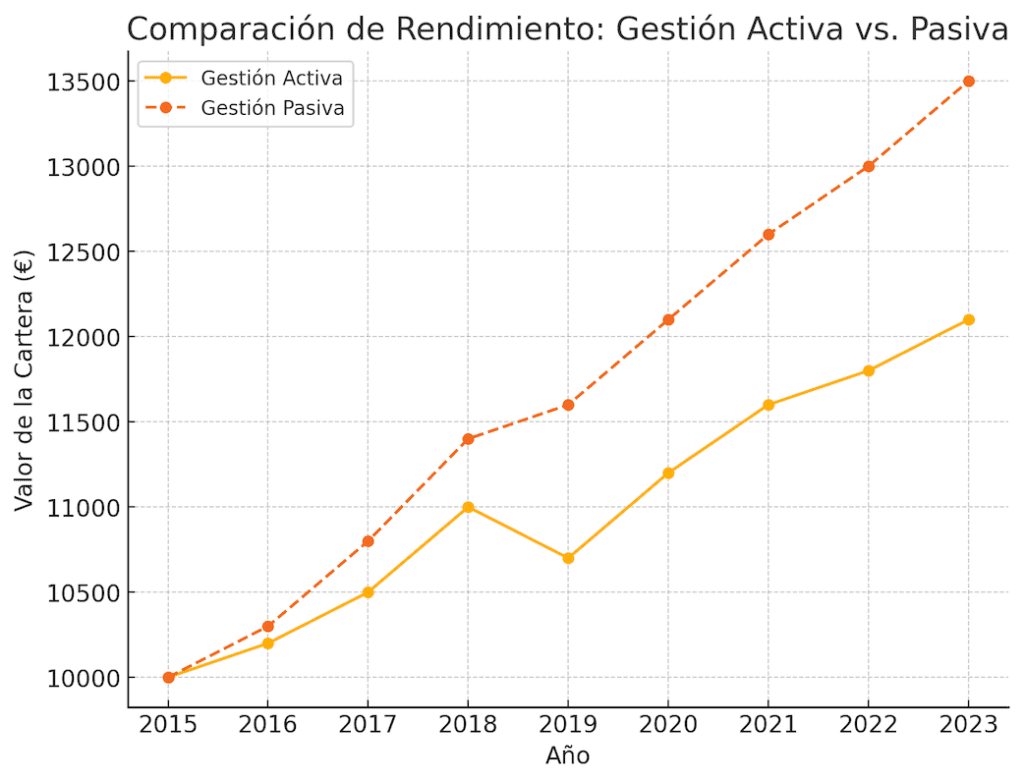

Existen dos enfoques principales que definen cómo se gestionan las carteras: gestión activa y gestión pasiva. Cada uno tiene sus ventajas y desventajas, dependiendo de los objetivos del inversor y su tolerancia al riesgo.

- Gestión Activa En la gestión activa de carteras, el gestor o inversor busca superar el rendimiento del mercado a través de análisis continuos, selección de valores y ajustes frecuentes en la cartera. Este enfoque requiere una supervisión constante y un profundo conocimiento del mercado para identificar oportunidades de inversión.Ventajas:

- Posibilidad de obtener rendimientos superiores a los índices de referencia.

- Flexibilidad para adaptarse rápidamente a las condiciones cambiantes del mercado.

- Costos más altos debido a las comisiones y gastos por transacciones frecuentes.

- Mayor riesgo asociado a decisiones incorrectas o al momento del mercado.

- Gestión Pasiva La gestión pasiva adopta un enfoque menos intensivo en cuanto a la toma de decisiones. En lugar de tratar de superar al mercado, este enfoque busca replicar el rendimiento de un índice de mercado específico, como el S&P 500 o el IBEX 35. Ventajas:

- Costos más bajos en comparación con la gestión activa, ya que no requiere ajustes frecuentes ni análisis complejos.Mayor predictibilidad, ya que el rendimiento de la cartera seguirá de cerca al índice de referencia.

- Menos flexibilidad para adaptarse a los cambios del mercado.Rendimientos limitados al rendimiento general del mercado, sin posibilidad de superación significativa.

Impacto de la Tecnología en la Gestión de Carteras

El impacto de la tecnología en la gestión de carteras ha sido revolucionario. Herramientas como el machine learning y los big data han permitido a los gestores de inversiones analizar millones de datos en tiempo real para tomar decisiones informadas. Hoy en día, los inversores pueden acceder a plataformas automatizadas que ajustan las carteras en función de algoritmos que maximizan el rendimiento minimizando el riesgo. Esto ha facilitado la gestión de carteras incluso para aquellos inversores con poca experiencia, al eliminar el factor humano de muchos procesos de toma de decisiones.

Cómo los Robo-advisors Están Cambiando la Gestión de Carteras

Los robo-advisors han transformado la gestión de carteras al automatizar procesos de inversión que antes solo estaban disponibles para gestores profesionales. Estas plataformas utilizan algoritmos para crear carteras diversificadas basadas en el perfil de riesgo de cada usuario. Con costos significativamente menores que los asesores financieros tradicionales, los robo-advisors han democratizado la gestión de inversiones, permitiendo que personas con poco capital inicial puedan obtener acceso a estrategias de inversión sofisticadas. Plataformas como Betterment o Wealthfront son ejemplos de robo-advisors que han tenido éxito en el mercado.

¿Cómo Funciona la Asignación de Activos?

La asignación de activos es una parte crucial de la gestión de carteras. Se refiere a cómo se distribuyen los activos en diferentes clases de inversión para equilibrar el riesgo y el rendimiento. Las clases de activos comunes incluyen acciones, bonos, bienes raíces, materias primas y efectivo.

Estrategias de Asignación de Activos

- Asignación Estrategia: Este enfoque se basa en mantener una proporción fija de clases de activos en función de un análisis inicial. Por ejemplo, un inversor puede asignar un 60% a acciones y un 40% a bonos y mantener esa proporción durante todo el periodo de inversión.

- Asignación Táctica: En este enfoque, el gestor de la cartera ajusta las proporciones de los activos según las condiciones del mercado. Por ejemplo, si se espera una recesión, el gestor puede reducir la exposición a las acciones y aumentar la proporción en bonos o efectivo.

- Asignación Dinámica: Esta estrategia implica cambios más frecuentes en la asignación de activos, con ajustes continuos para aprovechar las oportunidades de corto plazo en el mercado.

Ejemplo Práctico de Asignación de Activos

Un inversor con un perfil moderado puede optar por una asignación del 50% en acciones, 30% en bonos y 20% en bienes raíces. Durante un periodo de crecimiento económico, este inversor puede decidir aumentar la exposición a acciones (hasta un 60%) y reducir la exposición a bonos.

Beneficios de una Gestión de Carteras Eficiente

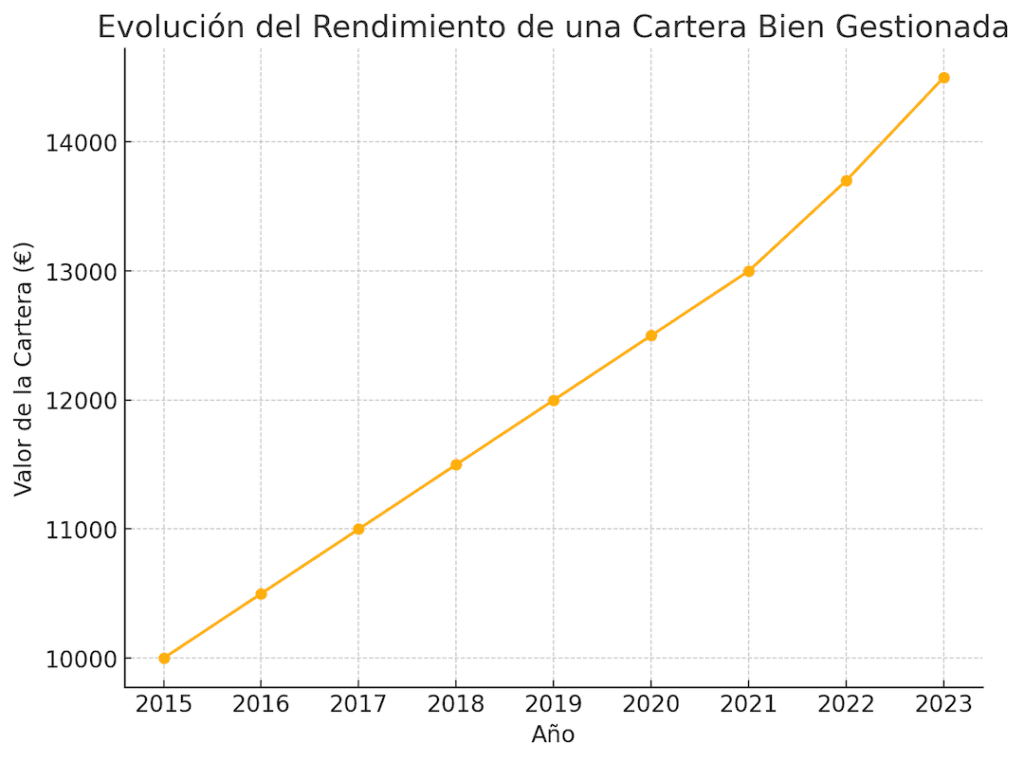

Una gestión adecuada proporciona varios beneficios clave que ayudan a optimizar los resultados de la inversión a largo plazo:

- Diversificación: Minimiza el riesgo al no depender de un solo tipo de activo o sector. Si uno de los activos tiene un rendimiento bajo, otros en la cartera pueden compensar las pérdidas.

- Rendimiento Consistente: Aunque el mercado es volátil, una cartera bien gestionada puede generar rendimientos consistentes a largo plazo.

- Control del Riesgo: A través de la selección adecuada de activos y la diversificación, se puede controlar el nivel de riesgo según las necesidades y tolerancia del inversor.

Diferencias Regionales en la Gestión de Carteras

La gestión de carteras también puede variar dependiendo del contexto geográfico. En los mercados emergentes, por ejemplo, los inversores tienden a ser más conservadores y prefieren activos como bonos o bienes raíces, mientras que en países con economías más desarrolladas, como Estados Unidos o el Reino Unido, los inversores pueden ser más propensos a arriesgarse en sectores como la tecnología o biotecnología. Además, la globalización ha permitido que los inversores diversifiquen más allá de sus fronteras, invirtiendo en mercados internacionales para equilibrar riesgos.

Estrategias de Gestión de Carteras en Diferentes Ciclos Económicos

Los ciclos económicos afectan directamente las estrategias de gestión de carteras. Durante periodos de expansión económica, los gestores tienden a aumentar su exposición a acciones, especialmente en sectores que se benefician del crecimiento. En contraste, durante recesiones, es común que las carteras se vuelvan más conservadoras, con una mayor asignación en activos de refugio como bonos gubernamentales o el oro. Los inversores que entienden cómo ajustar su cartera a las distintas fases del ciclo económico pueden reducir el impacto de la volatilidad del mercado y mantener un rendimiento estable.

Errores Comunes en la Gestión de Carteras

Aunque la gestión de carteras es esencial para el éxito financiero, también es fácil cometer errores que pueden impactar negativamente los rendimientos. A continuación, algunos de los errores más comunes que se deben evitar:

- Falta de Diversificación: Invertir solo en un sector o activo es arriesgado, ya que un mal rendimiento en esa área puede afectar gravemente la cartera.

- No Rebalancear la Cartera: A medida que los mercados fluctúan, es importante ajustar periódicamente la proporción de activos para mantener el riesgo en niveles adecuados.

- Seguir las Tendencias: Tomar decisiones basadas en modas o tendencias de inversión puede ser peligroso, ya que no siempre están alineadas con los objetivos de largo plazo.

- Ignorar los Costos: Comisiones elevadas o costos de transacción frecuentes pueden reducir significativamente el rendimiento total de la cartera.

Ejemplos Reales de Inversiones Exitosas

Un ejemplo destacado de gestión exitosa es el de Warren Buffett, quien ha logrado un rendimiento promedio del 20% anual durante décadas a través de su empresa Berkshire Hathaway. Buffett utiliza una estrategia de inversión basada en la adquisición de empresas con ventajas competitivas a largo plazo, una diversificación moderada y un enfoque de inversión en valor. Este enfoque ha demostrado ser altamente efectivo, logrando superar ampliamente el rendimiento del mercado a largo plazo.

Invierte Fácilmente con Scalable Capital: Acciones, ETFs y Fondos a tu Alcance

¿Buscas una plataforma flexible y rentable para gestionar tus inversiones? Scalable Capital es el broker ideal para ti. Con solo €1, puedes comenzar a invertir en una amplia gama de productos financieros, desde acciones hasta fondos de inversión y criptomonedas.

¿Por qué elegir Scalable Capital?

- Inversión en Acciones y ETFs: Accede a más de 7,800 acciones y 2,200 ETFs de las principales bolsas del mundo.

- Fondos de Inversión y Criptomonedas: Diversifica tu cartera invirtiendo en más de 2,500 fondos y criptomonedas populares como Bitcoin y Ethereum.

- Planes de Ahorro Automatizados: Establece aportaciones periódicas desde solo €1 y deja que tu inversión crezca sin esfuerzo.

- 2.6% de interés anual en tu saldo en efectivo con cuentas PRIME+.

- Comisiones bajas: Opera sin límites con una tarifa plana de solo €4.99 al mes.

¡Comienza ahora y controla tu futuro financiero!

Abre tu cuenta en Scalable Capital

Preguntas Frecuentes sobre Gestión de Carteras

La gestión de carteras consiste en seleccionar, diversificar y monitorear una combinación de activos financieros para cumplir con los objetivos financieros de un inversor.

La gestión activa implica tomar decisiones frecuentes para intentar superar el rendimiento del mercado, mientras que la gestión pasiva se basa en replicar el rendimiento de un índice con menos intervenciones.

La diversificación reduce el riesgo al distribuir las inversiones en diferentes clases de activos o mercados. Si un activo pierde valor, otros pueden compensar las pérdidas.

Los robo-advisors son plataformas automatizadas que gestionan carteras utilizando algoritmos. Ofrecen servicios de gestión de inversiones de bajo costo para todo tipo de inversores.

Durante fases de expansión económica, las carteras suelen tener más exposición a activos de crecimiento como acciones, mientras que en recesiones tienden a buscar refugio en bonos o activos más seguros.

Conclusión: La Importancia de un Enfoque Personalizado

En última instancia, la gestión de carteras debe estar alineada con los objetivos financieros y el perfil de riesgo del inversor. No existe una estrategia única que funcione para todos, por lo que es esencial diseñar una cartera que se ajuste a las necesidades individuales. Tanto la gestión activa como la pasiva tienen su lugar, y a menudo una combinación de ambas puede ser la mejor opción para optimizar los resultados.

Una revisión periódica, junto con una diversificación adecuada y un enfoque disciplinado, son claves para mantener una cartera saludable a largo plazo. Sin importar si eres un inversor experimentado o estás comenzando, aprender los principios de la gestión de carteras puede marcar una gran diferencia en tu éxito financiero.

Si te ha gustado este artículo sobre gestión de carteras, te invitamos a explorar más contenido en nuestro blog para seguir aprendiendo sobre inversiones y estrategias financieras. No dudes en dejar un comentario con tus dudas o experiencias, estaremos encantados de ayudarte a optimizar tus inversiones.

Blog: nosgustainvertir.com

Qué Es la Inflación y Por Qué Se Produce: Guía Completa

La inflación es un concepto económico fundamental que afecta a todos los aspectos de la vida diaria.…

Cómo Crear una Cartera de Acciones Diversificada y Rentable: Guía Completa para Inversores

Aprender Como Crear Una Cartera De Acciones es un paso fundamental para cualquier inversor…

¿Invertir en inmuebles o en acciones? Descubre la mejor opción para ti

Decidir entre invertir en inmuebles o en acciones es una de las decisiones más importantes…

El tamaño de una cartera de valores: ¿Por qué es importante?

El tamaño de una cartera de valores es uno de los factores más cruciales para gestionar el…

La Importancia de la Diversificación de Nuestra Cartera de Acciones

La diversificación de cartera es una de las estrategias más poderosas en el mundo de la in…

Cómo Invertir en Bolsa a Largo Plazo: La Estrategia de Dividendos para Maximizar tu Rentabilidad

Invertir en bolsa a largo plazo es una de las mejores formas de hacer crecer tu capital de manera so…