La planificación financiera para la jubilación es una de las decisiones más importantes que tomarás en tu vida. En este contexto, las rentas vitalicias se presentan como una solución eficaz para quienes buscan garantizar un ingreso constante y estable durante toda su vida. Este producto financiero, que combina seguridad y simplicidad, es especialmente atractivo para quienes desean transformar su ahorro en un flujo regular de ingresos sin preocuparse por la volatilidad de los mercados.

En este artículo, exploraremos en detalle cómo funcionan las rentas vitalicias, sus diferentes modalidades y los beneficios fiscales que las hacen una opción tan interesante. También abordaremos sus ventajas, desventajas y los factores clave a considerar antes de contratarlas. Si estás buscando una herramienta que te ayude a mantener la tranquilidad financiera durante tu jubilación, las rentas vitalicias podrían ser la respuesta que necesitas. ¡Descubre todo lo que necesitas saber y toma decisiones informadas para tu futuro!

¿Qué Son las Rentas Vitalicias?

Las rentas vitalicias son un producto financiero y asegurador que convierte un capital acumulado en una fuente de ingresos constante a lo largo de la vida del asegurado. Funcionan mediante la entrega de una cantidad inicial, conocida como prima única, a una aseguradora. Esta, a cambio, se compromete a pagar una renta fija y regular que puede ser mensual, trimestral o anual, dependiendo de lo establecido en el contrato.

Este producto es especialmente popular entre las personas cercanas a la jubilación o ya jubiladas, ya que ofrece tranquilidad financiera al transformar ahorros en un flujo continuo de ingresos. Además, las rentas vitalicias destacan por su simplicidad en la gestión, ya que no dependen de la volatilidad del mercado, y por sus beneficios fiscales, que las hacen una opción muy competitiva.

Características Clave de las Rentas Vitalicias

- Ingreso Garantizado de por Vida: Proporcionan una renta constante mientras el asegurado esté vivo, eliminando la incertidumbre financiera.

- Personalización del Contrato: Se pueden adaptar a las necesidades del asegurado, permitiendo elegir entre diferentes modalidades y condiciones.

- Flexibilidad en la Recuperación del Capital: Algunas modalidades permiten recuperar el capital invertido bajo ciertas condiciones, mientras que otras ofrecen rentas más altas al renunciar a esta opción.

- Beneficios Fiscales: Solo una parte de la renta percibida está sujeta a impuestos, y este porcentaje disminuye con la edad del asegurado.

- Protección Contra la Longevidad: Ofrecen seguridad financiera independientemente de la esperanza de vida.

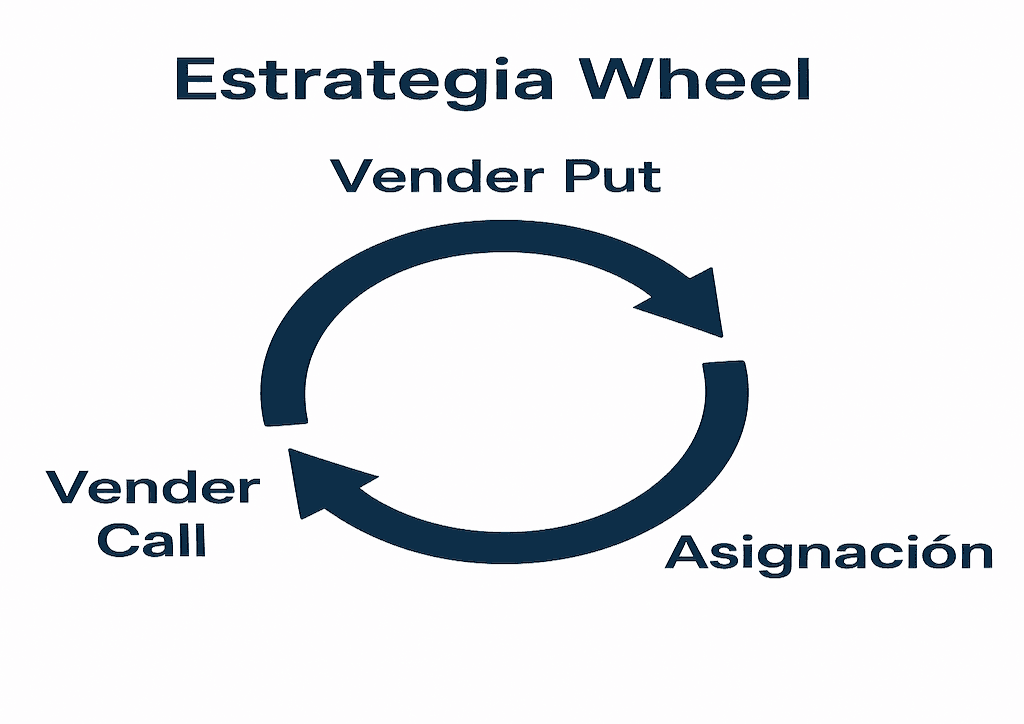

Modalidades de Rentas Vitalicias

Las rentas vitalicias pueden dividirse en varias modalidades, lo que las hace flexibles y adaptables a diferentes necesidades financieras:

Según el Inicio de los Pagos

- Renta Vitalicia Inmediata: Los pagos comienzan justo después de firmar el contrato, ideal para quienes necesitan ingresos inmediatos.

- Renta Vitalicia Diferida: Los pagos inician en una fecha futura acordada, permitiendo planificar mejor los ingresos para una etapa específica.

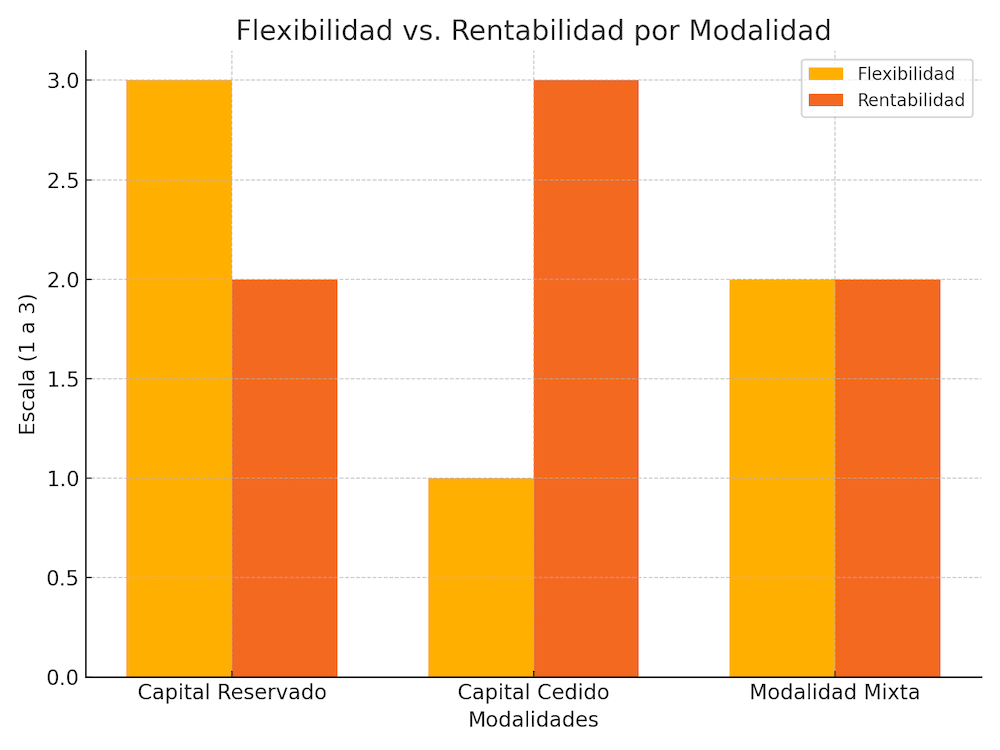

Según la Recuperación del Capital

- Capital Reservado: Permite recuperar el capital bajo ciertas condiciones, aunque con rentas más bajas.

- Capital Cedido: El capital queda en manos de la aseguradora, pero garantiza rentas más altas.

- Modalidad Mixta: Combina características de las dos anteriores para mayor flexibilidad.

Visualización de Modalidades

Ejemplo de Funcionamiento

Imagina que una persona de 65 años invierte 100,000 € en una renta vitalicia inmediata. La aseguradora se compromete a pagar 500 € mensuales durante toda su vida. Esto significa que, en menos de 17 años, habrá recuperado su inversión inicial y seguirá recibiendo ingresos constantes mientras viva, sin preocuparse por los altibajos del mercado.

Tabla de Ventajas por Edad al Contratar

| Edad al Contratar | Tributación de la Renta (%) | Beneficio Principal |

|---|---|---|

| Menores de 50 | 35-40 | Ingresos para largo plazo |

| 50-59 | 28 | Flexibilidad fiscal moderada |

| 60-69 | 24 | Ventajas fiscales mayores |

| 70+ | 8 | Mínima tributación |

Beneficios de las Rentas Vitalicias

Las rentas vitalicias ofrecen múltiples ventajas que las convierten en una herramienta clave para la planificación financiera durante la jubilación:

- Ingresos Garantizados y Estables: Proporcionan un flujo constante de ingresos, eliminando la incertidumbre de depender únicamente de ahorros o pensiones públicas.

- Ventajas Fiscales Significativas: A medida que aumenta la edad del asegurado, el porcentaje de la renta sujeto a tributación disminuye, lo que incrementa el ingreso neto disponible.

- Complemento Ideal para la Pensión de Jubilación: Ayudan a cubrir los gastos adicionales y a mantener un nivel de vida estable durante la jubilación.

- Seguridad Financiera Contra la Longevidad: Garantizan ingresos de por vida, independientemente de cuánto tiempo viva el asegurado, eliminando el riesgo de quedarse sin recursos.

- Facilidad de Gestión: Al ser gestionadas por una aseguradora, las rentas vitalicias ofrecen simplicidad y tranquilidad para los asegurados, quienes no tienen que preocuparse por la administración del capital.

- Planificación de Herencia: Algunas modalidades permiten designar beneficiarios, asegurando que parte del capital pueda ser transferido a seres queridos en caso de fallecimiento.

- Personalización: Pueden adaptarse a las necesidades específicas del asegurado, desde la frecuencia de los pagos hasta la modalidad de rescate del capital.

Visualización de Beneficios

Tabla Comparativa: Rentas Vitalicias vs. Otros Productos Financieros

| Producto Financiero | Rentabilidad Promedio | Flexibilidad | Beneficios Fiscales | Seguridad Longevidad |

| Rentas Vitalicias | Media | Alta | Alta | Muy Alta |

| Planes de Pensiones | Media-Alta | Media | Alta | Media |

| Depósitos a Plazo | Baja | Alta | Baja | Baja |

| Fondos de Inversión | Alta | Media | Media | Baja |

Las rentas vitalicias destacan frente a otros productos por su equilibrio entre estabilidad y beneficios fiscales, siendo una opción especialmente adecuada para quienes priorizan seguridad y simplicidad en su jubilación.

Desventajas de las Rentas Vitalicias

Aunque las rentas vitalicias son una herramienta poderosa, no están exentas de limitaciones. Es crucial comprender estas desventajas para tomar decisiones informadas:

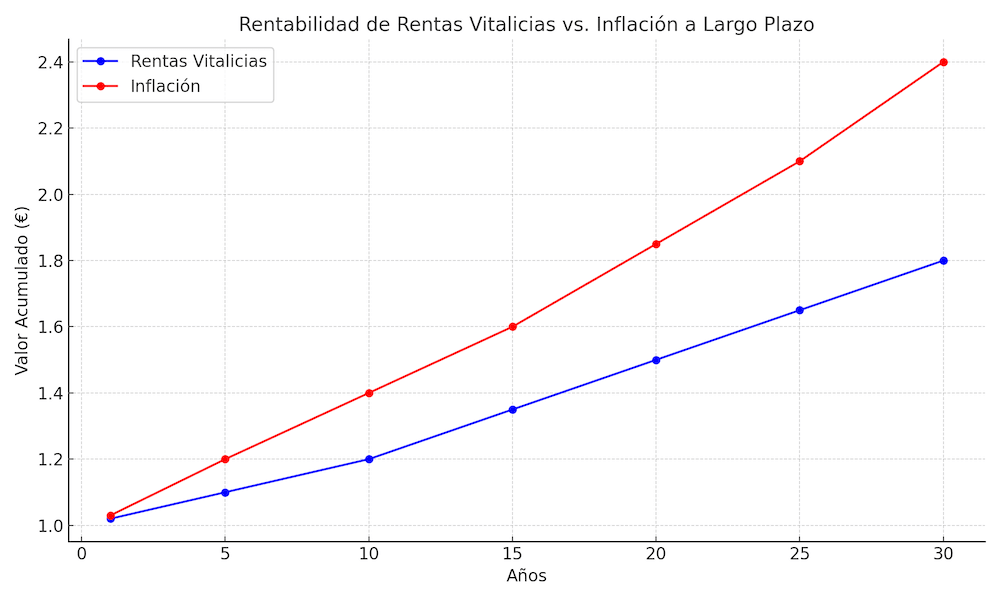

- Rentabilidad Limitada: Comparadas con productos como fondos de inversión, las rentas vitalicias ofrecen tasas de interés generalmente bajas, oscilando entre el 1% y el 1.5% anual.

- Falta de Ajuste a la Inflación: Las cantidades percibidas suelen ser fijas y no se actualizan para reflejar el aumento del costo de vida, lo que puede erosionar el poder adquisitivo con el tiempo.

- Imposibilidad de Recuperar el Capital en Algunas Modalidades: En las modalidades de capital cedido, no se puede recuperar la inversión inicial, lo que puede ser un inconveniente si las circunstancias financieras cambian.

- Dependencia de la Aseguradora: Este producto no está cubierto por el Fondo de Garantía de Depósitos, por lo que depende de la solvencia de la aseguradora.

- Impacto en Caso de Fallecimiento Temprano: Si el asegurado fallece poco después de contratar la renta, el capital aportado podría no ser plenamente aprovechado, especialmente en modalidades sin beneficiarios designados.

- Rescate Anticipado Penalizado: En las modalidades que permiten rescatar el capital, hacerlo antes de tiempo puede implicar importantes penalizaciones o pérdidas de valor.

Visualización de Desventajas

Desventajas Principales

| Desventaja | Impacto | Solución o Mitigación |

| Rentabilidad limitada | Bajos intereses | Complementar con otros productos |

| Falta de ajuste a la inflación | Pérdida de poder adquisitivo | Invertir en productos con ajustes |

| Imposibilidad de recuperar capital | Menor flexibilidad | Elegir modalidades flexibles |

| Dependencia de la aseguradora | Riesgo de insolvencia | Seleccionar aseguradoras de confianza |

| Impacto por fallecimiento temprano | Pérdida del capital | Designar beneficiarios |

| Penalización por rescate anticipado | Pérdida patrimonial | Evitar rescates fuera de plan |

Conocer estas limitaciones permite a los asegurados equilibrar riesgos y beneficios, asegurando que las rentas vitalicias se alineen con sus objetivos financieros.

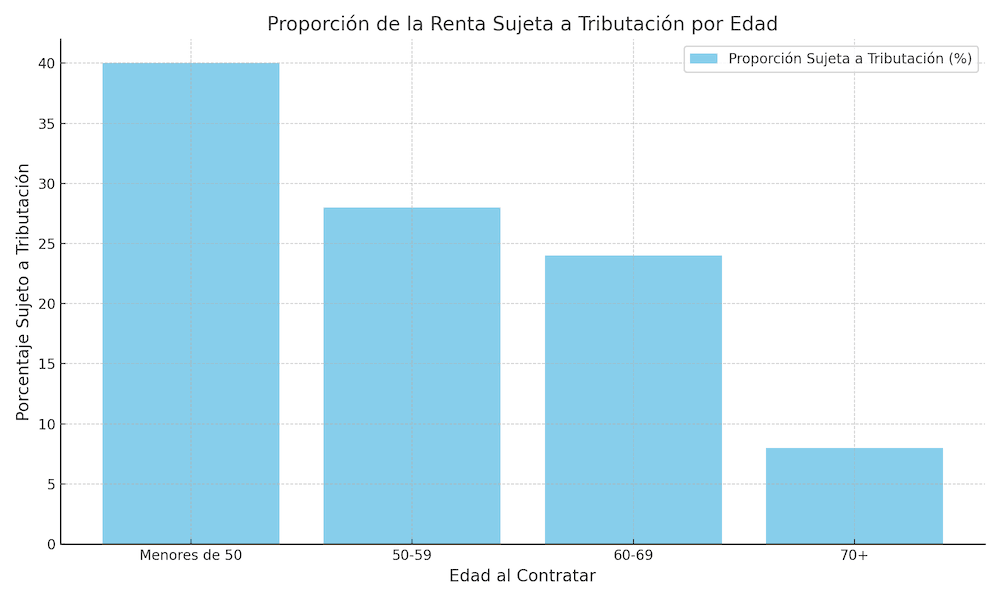

Implicaciones Fiscales

Las implicaciones fiscales de las rentas vitalicias son uno de los aspectos más destacados de este producto, ya que pueden ofrecer importantes ventajas dependiendo de la situación personal del asegurado. A continuación, exploramos los puntos clave:

Tributación General

Las rentas vitalicias se consideran productos de ahorro a largo plazo, y la tributación se aplica solo a una parte de la renta percibida. Este porcentaje depende de la edad del asegurado al momento de contratar la renta, disminuyendo a medida que aumenta la edad:

- Menores de 50 años: Tributan por el 40% de la renta percibida.

- Entre 50 y 59 años: Tributan por el 35% de la renta.

- Entre 60 y 65 años: Tributan por el 24% de la renta.

- Mayor de 65 años: Solo el 8% de la renta está sujeto a tributación.

Estas condiciones hacen que las rentas vitalicias sean especialmente atractivas para las personas mayores de 65 años, maximizando el ingreso neto.

Exención Fiscal para Mayores de 65 Años por Venta de Vivienda

Una de las ventajas fiscales más relevantes es la posibilidad de exención de impuestos sobre las ganancias patrimoniales derivadas de la venta de una vivienda habitual para mayores de 65 años. Si el capital obtenido se destina a contratar una renta vitalicia, el asegurado puede beneficiarse de una exención completa de estas ganancias.

Tratamiento Fiscal en Caso de Fallecimiento

En caso de fallecimiento del titular de la renta vitalicia, el tratamiento fiscal depende de la modalidad contratada:

- Con Beneficiarios Designados: El capital restante puede transferirse a los beneficiarios con ciertas exenciones fiscales dependiendo de las leyes locales.

- Sin Beneficiarios Designados: El capital cedido no genera obligaciones fiscales adicionales, pero tampoco queda disponible para herederos.

Tabla de Ejemplos de Tributación por Edad

| Edad al Contratar | Porcentaje de Renta Sujeta a Tributación | Ejemplo: Renta Mensual de 1.000 € | Importe Sujeto a Tributos |

|---|---|---|---|

| Menores de 50 | 40% | 1.000 € | 400 € |

| 50-59 | 35% | 1.000 € | 350 € |

| 60-65 | 24% | 1.000 € | 240 € |

| Mayor de 65 | 8% | 1.000 € | 80 € |

La planificación fiscal es crucial para aprovechar al máximo los beneficios de las rentas vitalicias. Consulta con un asesor financiero para entender cómo estas ventajas pueden aplicarse a tu caso específico.

Cómo Elegir una Renta Vitalicia

Elegir una renta vitalicia adecuada requiere un análisis cuidadoso de varios factores clave. Estos pasos pueden ayudarte a tomar decisiones informadas y a optimizar los beneficios de este producto:

Investigación de Aseguradoras y Comparación de Ofertas

El primer paso es investigar las aseguradoras disponibles y comparar sus ofertas. Algunos aspectos a considerar incluyen:

- Solvencia Financiera: Asegúrate de que la aseguradora tenga una sólida posición financiera para garantizar los pagos futuros.

- Reputación y Opiniones: Consulta reseñas de clientes y valoraciones independientes para evaluar la calidad del servicio.

- Tasas de Rentabilidad Ofrecidas: Compara las tasas de interés y beneficios que cada aseguradora ofrece para maximizar el rendimiento de tu inversión.

Consideración de Necesidades Personales y Financieras

Antes de contratar una renta vitalicia, reflexiona sobre tus necesidades actuales y futuras:

- Liquidez: Determina cuánto capital puedes comprometer sin comprometer tu estabilidad financiera.

- Duración y Estilo de Vida: Considera cuánto tiempo necesitas que los ingresos complementen tu jubilación y si el monto cubrirá tus gastos esenciales y extras.

- Planificación Hereditaria: Decide si deseas designar beneficiarios para garantizar que tus seres queridos reciban parte del capital en caso de fallecimiento.

Evaluación de Rentabilidad, Modalidades y Condiciones de Rescate

- Modalidad de Renta: Analiza las opciones entre renta inmediata, diferida o mixta, y elige la que mejor se adapte a tus objetivos financieros.

- Flexibilidad en el Rescate: Evalúa si prefieres una modalidad con posibilidad de rescate del capital o una que ofrezca mayores pagos a cambio de renunciar a esa opción.

- Tasas de Rentabilidad: Asegúrate de comparar las tasas de retorno netas después de impuestos.

Consejos: Errores Comunes a Evitar

- No Investigar lo Suficiente: Contratar con la primera aseguradora que encuentres sin comparar puede llevar a perder mejores ofertas.

- Ignorar los Costos Asociados: Algunos contratos incluyen tarifas ocultas o costos administrativos que pueden reducir la rentabilidad.

- Elegir una Modalidad Inadecuada: Seleccionar una opción que no se alinee con tus necesidades a largo plazo puede generar problemas financieros.

- No Considerar Beneficios Fiscales: Pasar por alto las ventajas tributarias específicas puede resultar en un ingreso neto menor del esperado.

¿Quiénes se Benefician de las Rentas Vitalicias?

Las rentas vitalicias son un producto diseñado para adaptarse a las necesidades de ciertos perfiles de inversores y ahorradores que buscan estabilidad y seguridad financiera a largo plazo. A continuación, identificamos los grupos que más pueden beneficiarse de este tipo de producto:

Perfil Ideal

- Jubilados o Personas Cercanas a la Jubilación:

- Este producto es perfecto para quienes están a punto de retirarse o ya lo han hecho, ya que permite convertir sus ahorros acumulados en un ingreso fijo que complementa su pensión.

- Ofrece tranquilidad financiera al garantizar una renta constante durante toda su vida.

- Personas con Capital Acumulado:

- Aquellos que han acumulado una cantidad significativa de ahorros y desean asegurarse de que generen ingresos estables y seguros, sin preocuparse por la volatilidad de los mercados.

- Inversores Conservadores:

- Ideal para quienes priorizan la seguridad sobre la alta rentabilidad, prefiriendo ingresos garantizados a largo plazo.

- Familias con Planificación Hereditaria:

- Permite designar beneficiarios, asegurando que el capital no utilizado sea transferido a sus seres queridos.

Caso Práctico: Complementar una Pensión de Jubilación

Imaginemos a María, una profesora recién jubilada de 67 años. Durante su vida laboral, ha ahorrado 150,000 €. María desea mantener un estilo de vida cómodo sin preocuparse por la inflación o la duración de su ahorro. Decide invertir en una renta vitalicia inmediata.

- Aseguradora Seleccionada: María elige una aseguradora confiable con una sólida reputación.

- Contrato: Invierte sus 150,000 € en una renta vitalicia con pagos mensuales.

- Resultado: María comienza a recibir 700 € al mes, complementando su pensión de 1,200 €, lo que le asegura ingresos mensuales totales de 1,900 € durante toda su vida.

Este caso muestra cómo las rentas vitalicias pueden proporcionar tranquilidad financiera, permitiendo a los jubilados disfrutar de su retiro sin preocupaciones económicas.

Casos Prácticos y Ejemplos Reales

Los casos prácticos son esenciales para comprender cómo las rentas vitalicias pueden ajustarse a diferentes necesidades financieras y cómo sus beneficios fiscales impactan en el ingreso neto de los asegurados. A continuación, se presentan simulaciones para distintos escenarios:

Simulación de Rentas para Diferentes Edades y Capitales Iniciales

- Persona de 60 Años con un Capital Inicial de 100,000 €:

- Modalidad: Renta Vitalicia Inmediata.

- Pago Mensual Estimado: 400 €.

- Tributación: El 24% de la renta está sujeto a impuestos.

- Ingreso Neto Mensual: 400 € – (24% de 400 €) = 304 €.

- Persona de 70 Años con un Capital Inicial de 150,000 €:

- Modalidad: Renta Vitalicia Inmediata.

- Pago Mensual Estimado: 800 €.

- Tributación: Solo el 8% de la renta está sujeto a impuestos.

- Ingreso Neto Mensual: 800 € – (8% de 800 €) = 736 €.

- Persona de 50 Años con un Capital Inicial de 80,000 €:

- Modalidad: Renta Vitalicia Diferida (Pagos a los 60 años).

- Pago Mensual Estimado a los 60 Años: 500 €.

- Tributación: El 24% de la renta estará sujeto a impuestos.

- Ingreso Neto Mensual a los 60 Años: 500 € – (24% de 500 €) = 380 €.

Impacto de los Beneficios Fiscales en el Ingreso Neto

Los beneficios fiscales son un aspecto crucial que incrementa el ingreso neto percibido. Veamos cómo se traduce esto en diferentes escenarios:

| Edad al Contratar | Capital Inicial (€) | Pago Mensual Bruto (€) | Porcentaje Sujeto a Tributación | Pago Neto Mensual (€) |

|---|---|---|---|---|

| 60 | 100,000 | 400 | 24% | 304 |

| 70 | 150,000 | 800 | 8% | 736 |

| 50 (a los 60) | 80,000 | 500 | 24% | 380 |

Estas simulaciones muestran cómo factores como la edad al contratar, el capital inicial y la modalidad seleccionada influyen significativamente en el ingreso neto mensual. Es recomendable consultar a un asesor financiero para personalizar tu estrategia y maximizar los beneficios fiscales disponibles.

Preguntas frecuentes sobre las Rentas Vitalicias

¿Qué son las rentas vitalicias y cómo funcionan?

¿Cuáles son los beneficios fiscales de las rentas vitalicias?

¿Qué modalidades de rentas vitalicias existen?

¿Quiénes se benefician más de las rentas vitalicias?

¿Qué sucede con la renta vitalicia en caso de fallecimiento?

¿Cómo elegir la mejor aseguradora para contratar una renta vitalicia?

Conclusión: Rentas Vitalicias y tu Tranquilidad Financiera

Las rentas vitalicias son una solución financiera eficaz para garantizar ingresos estables y tranquilidad durante la jubilación. Entre sus principales ventajas destacan:

- Ingresos Periódicos Asegurados: Garantizan un flujo constante de ingresos a lo largo de toda la vida.

- Beneficios Fiscales Significativos: A medida que aumenta la edad del contratante, el porcentaje de la renta sujeto a tributación disminuye considerablemente.

- Simplicidad y Seguridad: Al estar gestionadas por aseguradoras, ofrecen una experiencia financiera sin complicaciones ni preocupaciones por la volatilidad del mercado.

Sin embargo, es fundamental tener en cuenta las desventajas, como la falta de actualización frente a la inflación y la posibilidad de no recuperar el capital inicial en ciertas modalidades. Evaluar estas consideraciones te ayudará a decidir si una renta vitalicia es adecuada para tus necesidades.

Recomendación: Antes de tomar una decisión, consulta con un asesor financiero para adaptar el producto a tu perfil y objetivos personales. Esto garantizará que maximices los beneficios y evites sorpresas.

¿Listo para garantizar tu tranquilidad financiera? Investiga las mejores opciones de rentas vitalicias hoy mismo.

Blog: nosgustainvertir.com

Podéis seguirnos en: YouTube y Facebook.

Empresas cotizadas: por qué existen y qué papel juegan realmente en el sistema financiero

Cuando hablamos de empresas cotizadas, casi siempre se repite la misma explicación sencilla: sa…

Educación financiera en jóvenes en la era de la complejidad económica

La educación financiera en jóvenes adquiere una relevancia creciente en una economía cada …

El Coste Invisible de la Pérdida de Poder Adquisitivo

La pérdida de poder adquisitivo se ha convertido en una de las grandes paradojas de la eco…

Estrategia Wheel con Opciones: Guía Completa para Generar Ingresos Vendiendo Puts y Calls

La inversión con opciones se ha popularizado enormemente en los últimos años, especialmente entre qu…

Apalancamiento Financiero: lo bueno, lo malo y cómo usarlo sin arruinarte

En el mundo de las inversiones, pocas herramientas despiertan tanto respeto —y temor— como el a…

Recorte del Dividendo: Qué Hacer Cuando tu Empresa Paga Menos

Recorte del dividendo: pocas expresiones ponen tan nervioso a un inversor de largo plazo. Un día rev…