Índice

- Ejemplos Prácticos y Estudios de Caso

- Comparación con la Inversión a Largo Plazo

- Tipos de Activos para Invertir a Corto Plazo

- Errores Comunes al Invertir a Corto Plazo

- Aspectos Psicológicos de la Inversión a Corto Plazo

- Herramientas y Recursos para Inversiones a Corto Plazo

- Consejos de Expertos para Invertir a Corto Plazo

- Inversión a Corto Plazo en Diferentes Países

- Riesgos Adicionales de la Inversión a Corto Plazo

- Fondo de Emergencia en Inversiones a Corto Plazo

- 10 Peligros de Invertir a Corto Plazo

- Consejos para Minimizar Riesgos al Invertir a Corto Plazo

- Invierte con Flexibilidad y Bajo Costo con Scalable Capital

- Preguntas Frecuentes sobre Invertir a Corto Plazo

- Conclusión

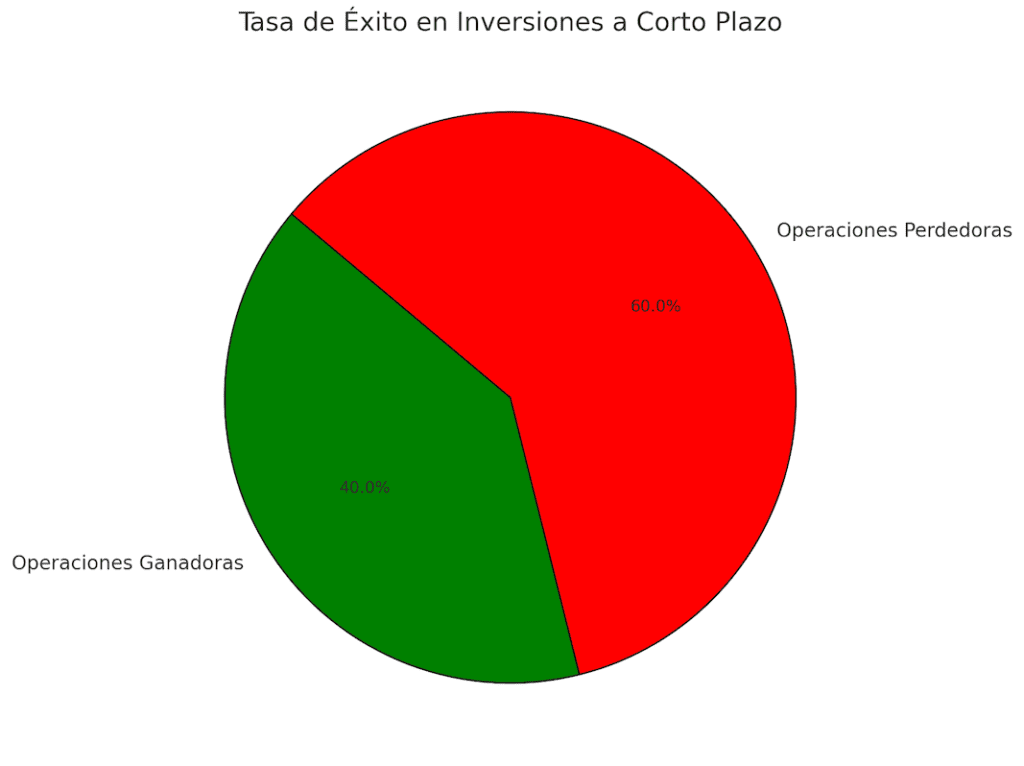

Invertir a corto plazo es una estrategia que puede parecer atractiva por la promesa de ganancias rápidas, pero también conlleva riesgos significativos. Así que antes de empezar a escribir el artículo quiero que sepáis que invertir a corto plazo conlleva un riesgo muy elevado, la mayoría de los inversores pierden y muy pocos son los que ganan dinero, la mayor parte de los que ganan es debido a que establecen una estrategia y son fieles a ella dejando atrás las emociones, también aquí la suerte tiene mucho que ver porque aún teniendo una buena estrategia se pierde.

En este artículo, exploraremos los 10 peligros clave que todo inversor debe considerar antes de lanzarse a este tipo de inversión. Aprenderás cómo minimizar los riesgos, cuándo es mejor evitar estas estrategias y qué alternativas puedes considerar para maximizar tus ganancias sin comprometer tu seguridad financiera.

Ejemplos Prácticos y Estudios de Caso

Ejemplo de una Inversión a Corto Plazo Exitosa:

Imaginemos a Laura, una inversora que decide invertir a corto plazo en una acción tecnológica prometedora. Laura realiza un análisis técnico exhaustivo y observa que la acción ha mostrado un patrón de crecimiento constante en las últimas semanas. Ella compra las acciones el lunes y las vende el viernes, justo antes de una caída del mercado, obteniendo una ganancia del 10% en menos de una semana.

Este éxito se debe a que Laura:

- Realizó una investigación detallada antes de invertir.

- Definió un objetivo de ganancia claro y un límite de pérdida.

- Estuvo pendiente del mercado y aprovechó un momento estratégico para vender.

Este ejemplo muestra cómo una combinación de análisis adecuado y una estrategia clara puede llevar a resultados positivos en el corto plazo, pero también destaca la necesidad de monitorear activamente el mercado para evitar pérdidas si surge algo inesperado.

Caso de Estudio: Pérdida por Falta de Estrategia de Salida

Consideremos ahora el caso de Javier, un inversor que compra acciones de una empresa farmacéutica antes de un importante anuncio de producto. Javier espera una ganancia rápida si el anuncio es positivo. Sin embargo, cuando el producto es rechazado por las autoridades regulatorias, el precio de la acción cae drásticamente. Al no tener una estrategia de salida ni un límite de pérdida definido, Javier entra en pánico y vende a pérdida, registrando una disminución del 15% en su inversión inicial.

Este caso demuestra los riesgos de invertir a corto plazo sin una planificación sólida:

- Falta de estrategia de salida: Javier no estableció un límite de pérdida que le ayudara a gestionar la situación.

- Dependencia de eventos externos: La inversión estaba condicionada a un evento específico que podría no salir como esperaba.

- Impacto emocional: Al actuar por impulso y sin un plan, Javier terminó tomando una decisión precipitada.

Este ejemplo refuerza la importancia de tener una estrategia bien definida y de no depender solo de eventos externos, ya que invertir a corto plazo conlleva riesgos y si no se toman las precauciones adecuadas puedes perder tu dinero.

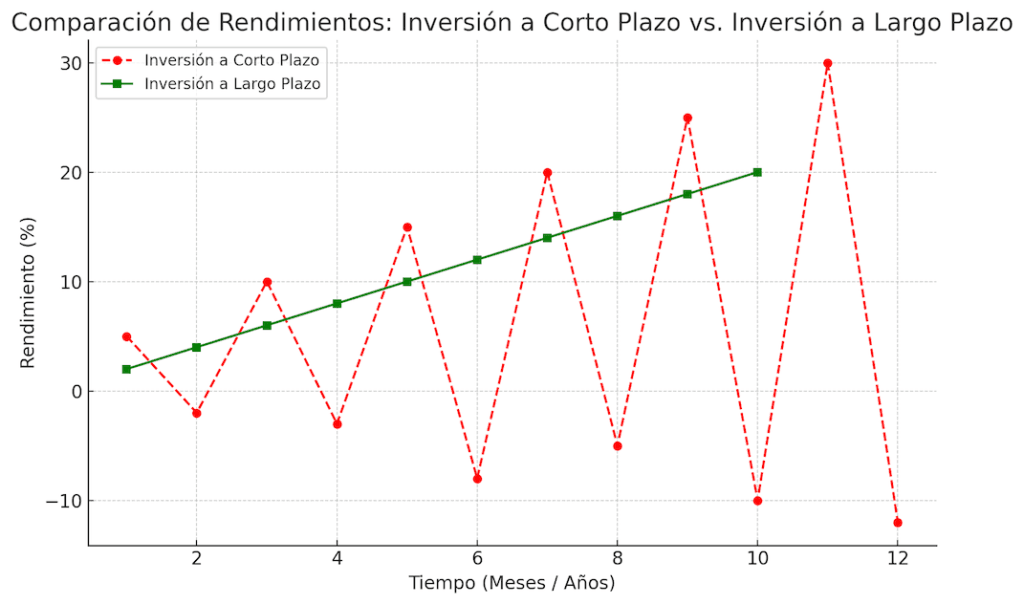

Comparación entre Inversión a Corto Plazo y a Largo Plazo

Invertir a corto plazo y a largo plazo son dos enfoques distintos, cada uno con sus ventajas y desventajas. Mientras que la inversión a corto plazo busca obtener ganancias rápidas en un periodo breve (días, semanas o meses), la inversión a largo plazo se enfoca en el crecimiento de capital a lo largo de varios años. A continuación, analizamos los pros y contras de cada estrategia.

Ventajas y Desventajas al Invertir a Corto Plazo

Ventajas:

- Potencial de ganancias rápidas: Con una estrategia acertada, puedes obtener beneficios en un corto periodo.

- Flexibilidad: Permite reaccionar rápidamente a cambios en el mercado.

- Diversificación temporal: Facilita la adaptación de inversiones a cambios económicos o de mercado.

Desventajas:

- Riesgo elevado: La volatilidad del mercado puede generar pérdidas importantes en poco tiempo.

- Estrés y presión emocional: Requiere un monitoreo constante, lo cual puede ser agotador.

- Costos elevados: Las comisiones por transacciones frecuentes pueden reducir las ganancias.

Ventajas y Desventajas al Invertir a Largo Plazo

Ventajas:

- Crecimiento estable y gradual: A lo largo de los años, las inversiones a largo plazo tienden a crecer, incluso después de caídas temporales del mercado.

- Costos menores: La estrategia de comprar y mantener reduce las comisiones de transacción.

- Tranquilidad emocional: Requiere menos monitoreo constante, reduciendo el estrés asociado a la inversión.

Desventajas:

- Menor flexibilidad: El capital debe quedar inmovilizado por largos periodos, limitando la disponibilidad de liquidez.

- Riesgo de cambios económicos a largo plazo: Eventos o cambios regulatorios a lo largo del tiempo pueden afectar los activos.

Tabla Comparativa de Inversión a Corto Plazo vs. Largo Plazo

| Característica | Inversión a Corto Plazo | Inversión a Largo Plazo |

|---|---|---|

| Horizonte Temporal | Días, semanas o meses | Años o décadas |

| Riesgo | Alto, debido a la volatilidad | Medio a bajo, al amortiguar cambios del mercado |

| Monitoreo Requerido | Constante y detallado | Mínimo, requiere solo revisiones ocasionales |

| Costos de Transacción | Elevados por la frecuencia de operaciones | Bajos, debido a la estrategia de mantener |

| Flexibilidad | Alta, permite adaptarse rápidamente | Baja, el capital permanece inmovilizado |

| Impacto Emocional | Alto, genera presión y estrés | Bajo, más estabilidad y control emocional |

| Rendimiento Potencial | Rápido, pero con alta variabilidad | Crecimiento lento y consistente |

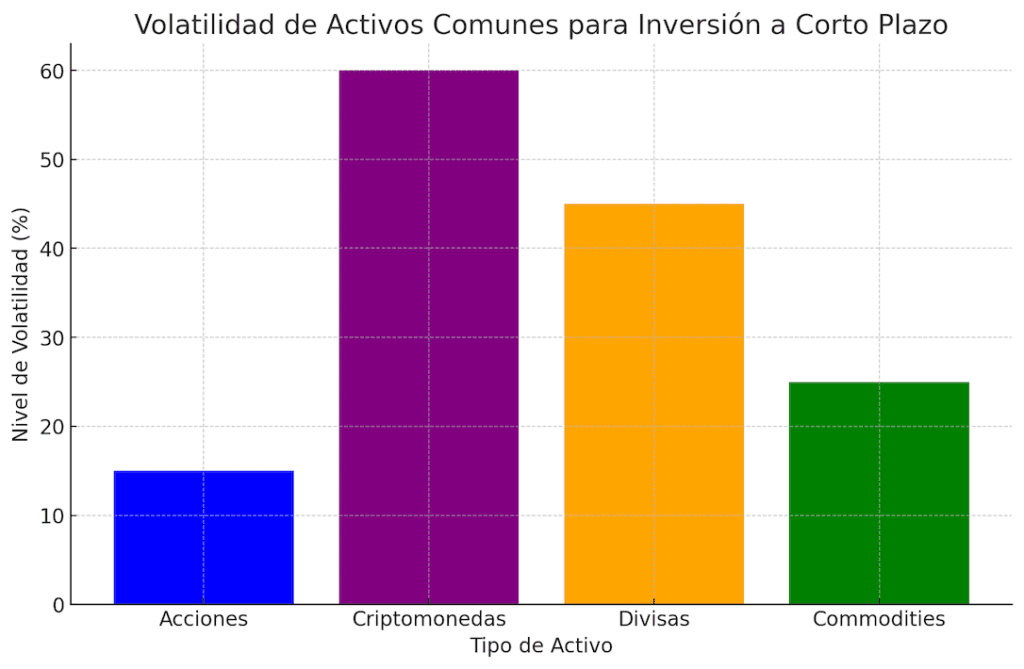

Tipos de Activos para Invertir a Corto Plazo

Al considerar invertir a corto plazo, es importante elegir activos que ofrezcan liquidez y volatilidad para maximizar el potencial de ganancias. A continuación, se describen algunos de los tipos de activos más comunes para la inversión a corto plazo, junto con sus características y riesgos asociados.

1. Acciones de Alta Volatilidad

- Descripción: Las acciones de alta volatilidad tienden a fluctuar rápidamente, lo cual puede generar oportunidades de ganancia en el corto plazo. Empresas tecnológicas, de biotecnología o startups suelen mostrar movimientos rápidos en sus precios.

- Ventaja: Permiten capturar ganancias rápidamente si se realiza un buen análisis del mercado.

- Riesgo: La volatilidad también significa que las pérdidas pueden ser igualmente rápidas; requiere monitoreo constante y una estrategia de salida clara.

2. ETFs (Fondos Cotizados en Bolsa) de Índices Volátiles

- Descripción: Los ETFs de índices, como el NASDAQ o el S&P 500, agrupan varias acciones y son una opción popular para el corto plazo, especialmente cuando se espera que el mercado suba o baje en poco tiempo.

- Ventaja: Ofrecen diversificación en un solo activo, lo cual reduce el riesgo de depender de una sola empresa.

- Riesgo: Aunque son menos volátiles que acciones individuales, pueden caer con el mercado en caso de eventos económicos adversos.

3. Divisas (Forex)

- Descripción: El mercado de divisas es el mercado más líquido y de mayor volumen en el mundo. Al operar con divisas, los inversores apuestan por el valor de una moneda en relación con otra, como el par EUR/USD.

- Ventaja: Ofrece una oportunidad constante de operar debido a su disponibilidad 24/5, y la alta liquidez permite una entrada y salida rápida.

- Riesgo: Las divisas son altamente volátiles y están influenciadas por eventos económicos y geopolíticos, lo cual puede generar movimientos repentinos y significativos.

4. Criptomonedas

- Descripción: El mercado de criptomonedas, liderado por activos como Bitcoin y Ethereum, es altamente volátil y opera las 24 horas. Esta volatilidad genera oportunidades para ganancias rápidas, pero también para pérdidas considerables.

- Ventaja: La volatilidad ofrece un potencial de ganancia significativo en un corto periodo, y los mercados abiertos 24/7 permiten flexibilidad en el horario de inversión.

- Riesgo: La falta de regulación y los cambios abruptos en el precio de las criptomonedas aumentan el riesgo de pérdidas. Además, la seguridad y el almacenamiento adecuado son factores cruciales para proteger la inversión.

5. Materias Primas (Commodities)

- Descripción: Los commodities como el oro, el petróleo y la plata son activos populares para la inversión a corto plazo, especialmente en momentos de incertidumbre económica.

- Ventaja: Suelen ser un refugio seguro en tiempos de volatilidad del mercado, ofreciendo estabilidad en épocas de crisis.

- Riesgo: Las materias primas también están influenciadas por factores globales y económicos, como las políticas de producción de la OPEP en el caso del petróleo, lo cual puede generar cambios bruscos en sus precios.

¿Por Qué Estos Activos Son Atractivos para Invertir a Corto Plazo?

Los activos mencionados son atractivos para los inversores a corto plazo debido a su alta liquidez y volatilidad, lo cual permite aprovechar movimientos de precio en lapsos cortos de tiempo. Sin embargo, es crucial que los inversores realicen un análisis técnico adecuado y tengan estrategias de salida definidas para evitar pérdidas significativas.

Errores Comunes al Invertir a Corto Plazo

Invertir a corto plazo puede ser una estrategia rentable si se realiza correctamente, pero es fácil caer en errores que pueden llevar a pérdidas significativas. A continuación, enumeramos algunos de los errores más comunes y ofrecemos consejos prácticos para evitarlos.

1. Vender en Pánico Ante Caídas de Mercado

- Error: Muchos inversores novatos tienden a vender sus activos en cuanto ven una caída repentina en los precios, sin evaluar las causas o el contexto. Esto se conoce como “venta en pánico” y suele resultar en pérdidas innecesarias.

- Consejo: Define previamente un límite de pérdida o “stop-loss” para cada inversión y respétalo. Esto ayuda a controlar el riesgo y a evitar decisiones impulsivas. También es útil realizar un análisis de mercado para entender si la caída es temporal o tiene causas más profundas.

2. Seguir Tendencias sin Análisis Propio

- Error: Muchos inversores siguen las “modas” o tendencias sin realizar un análisis propio del activo. Esto suele suceder con las criptomonedas y otras inversiones que ganan popularidad rápidamente.

- Consejo: Antes de invertir, realiza siempre un análisis técnico y fundamental de los activos, en lugar de basarte en recomendaciones sin fundamento. Examina los gráficos de precios y busca información confiable sobre el activo.

3. No Diversificar la Cartera

- Error: Concentrar la inversión en uno o pocos activos aumenta el riesgo de pérdidas importantes en caso de que esos activos se vean afectados negativamente.

- Consejo: Diversifica tu cartera incluyendo activos de diferentes sectores o clases, como acciones, criptomonedas y divisas. Una cartera diversificada distribuye el riesgo y puede ofrecer una mayor estabilidad en momentos de volatilidad.

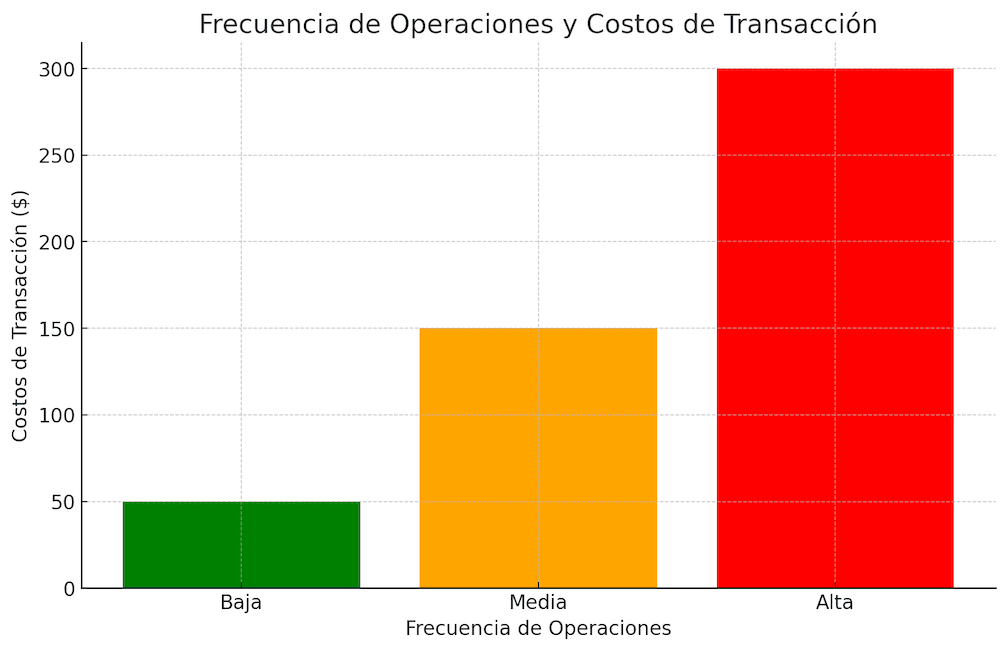

4. Ignorar los Costos de Transacción

- Error: La inversión a corto plazo implica transacciones frecuentes, lo cual aumenta los costos de comisión. Ignorar estos costos puede reducir drásticamente las ganancias netas.

- Consejo: Evalúa cuidadosamente las comisiones de la plataforma de trading que utilizas. Si operas con frecuencia, opta por brokers con comisiones bajas o cuentas con tarifa plana que permitan realizar operaciones ilimitadas sin costes adicionales.

5. No Tener una Estrategia de Salida Definida

- Error: Muchos inversores se centran en el potencial de ganancia sin definir de antemano cuándo saldrán de la inversión. Esto puede llevar a pérdidas si el mercado se vuelve en su contra.

- Consejo: Establece tanto un límite de pérdida como un objetivo de ganancia antes de entrar en una operación. La disciplina para seguir estos límites es clave para mantener un control sobre tus inversiones a corto plazo.

6. No Considerar los Factores Macroeconómicos

- Error: En la inversión a corto plazo, es fácil concentrarse en el análisis técnico y olvidar que factores como las tasas de interés, la inflación o las políticas gubernamentales pueden afectar los precios.

- Consejo: Mantente informado sobre las noticias económicas globales y eventos importantes, como cambios en las tasas de interés, elecciones y decisiones políticas que puedan impactar el mercado.

Aspectos Psicológicos de la Inversión a Corto Plazo

Invertir a corto plazo puede ser emocionalmente agotador debido a la necesidad de supervisar constantemente el mercado y a la presión de tomar decisiones rápidas. La psicología juega un papel crucial en esta estrategia, ya que los impulsos emocionales pueden afectar la calidad de las decisiones de inversión. Aquí abordamos algunos de los desafíos psicológicos más comunes y técnicas efectivas para manejar la presión.

1. El Impacto Emocional de la Volatilidad

- Descripción: La alta volatilidad de los mercados genera estrés en los inversores de corto plazo, quienes ven cómo los precios suben y bajan en cuestión de minutos u horas. Esta volatilidad puede desencadenar decisiones impulsivas, como vender por miedo a pérdidas o comprar por temor a perderse una subida de precios.

- Consejo: Es importante desarrollar una mentalidad de control emocional y recordar que no es necesario reaccionar a cada movimiento del mercado. Mantenerse fiel a la estrategia inicial y centrarse en los objetivos a corto plazo puede ayudar a evitar decisiones impulsivas.

2. Control de la Ansiedad y la Impaciencia

- Descripción: La naturaleza de las inversiones a corto plazo fomenta la impaciencia, ya que el inversor espera resultados rápidos. La ansiedad por obtener ganancias inmediatas puede llevar a tomar decisiones apresuradas y no planificadas.

- Consejo: La práctica de la respiración profunda y la meditación pueden ayudar a reducir la ansiedad. Además, mantener un diario de trading donde se registren las emociones y el razonamiento detrás de cada decisión ayuda a identificar patrones de comportamiento y a mejorar el autocontrol.

3. La Trampa de la Sobreconfianza

- Descripción: Después de algunos éxitos, los inversores de corto plazo pueden caer en la trampa de la sobreconfianza, creyendo que tienen una capacidad única para predecir el mercado. Esto lleva a un exceso de operaciones y a asumir riesgos innecesarios.

- Consejo: Mantener una actitud de humildad es esencial. Recuerda que el mercado es impredecible y que cada operación tiene un grado de riesgo. Establecer límites de inversión y evitar sobreexponer el capital en una sola operación es una buena práctica para controlar la sobreconfianza.

4. Evitar el Efecto “Recuperar las Pérdidas”

- Descripción: Cuando se pierde dinero en una inversión, algunos inversores intentan recuperarlo rápidamente entrando en otra operación de alto riesgo. Este comportamiento, conocido como “efecto de recuperación de pérdidas”, suele llevar a pérdidas aún mayores.

- Consejo: Define previamente un límite de pérdida aceptable para cada operación y respétalo. Al sufrir una pérdida, evita entrar en nuevas operaciones de inmediato. Tomarte un tiempo para reevaluar tu estrategia te ayuda a evitar decisiones impulsivas para “recuperar” lo perdido.

5. Desarrollar una Mentalidad de Largo Plazo para el Corto Plazo

- Descripción: Aunque suene contradictorio, mantener una mentalidad de largo plazo dentro de una estrategia de corto plazo ayuda a reducir el estrés. Esto significa no enfocarse solo en el resultado de cada operación individual, sino en la rentabilidad acumulada a lo largo de un periodo de tiempo.

- Consejo: Establece un objetivo de ganancias y pérdidas global para tus operaciones de corto plazo, en lugar de evaluar cada operación de forma aislada. Esta perspectiva reduce el estrés de cada operación y ayuda a mantener el enfoque en los objetivos generales.

Desarrollar una mentalidad adecuada para invertir a corto plazo no solo ayuda a gestionar el estrés y las emociones, sino que también mejora la toma de decisiones. Al mantener el control emocional y aplicar técnicas de manejo de estrés, los inversores pueden tomar decisiones de forma más racional y evitar errores costosos.

Herramientas y Recursos para Inversiones a Corto Plazo

Invertir a corto plazo requiere acceso a herramientas confiables y recursos efectivos que ayuden a los inversores a analizar el mercado y a ejecutar operaciones con rapidez y precisión. A continuación, te presentamos algunas de las herramientas y recursos clave que puedes utilizar para mejorar tus decisiones de inversión a corto plazo.

1. Plataformas de Trading Confiables

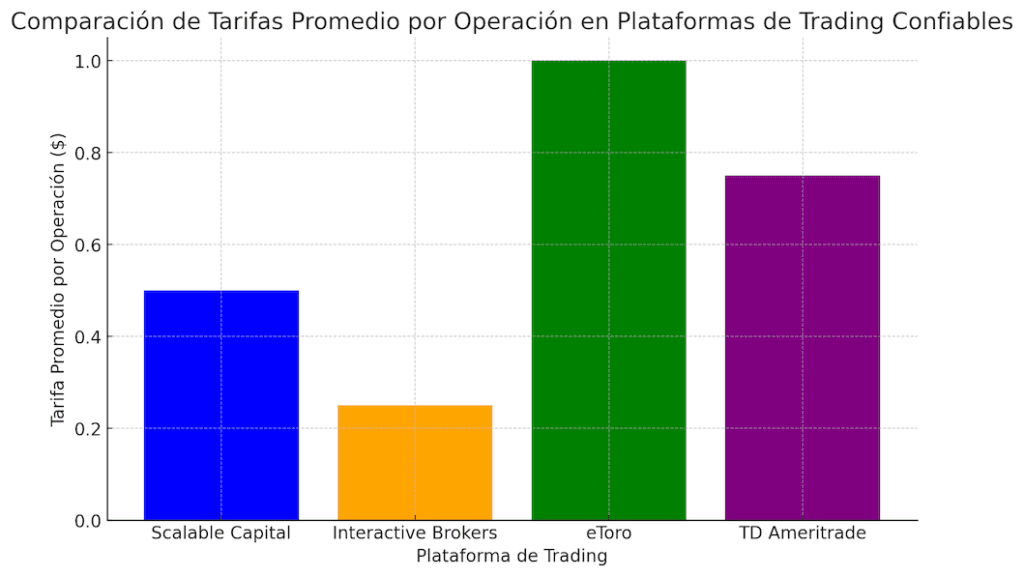

Descripción: Las plataformas de trading son la base de cualquier inversión a corto plazo. Es importante elegir una plataforma confiable que ofrezca tarifas competitivas, velocidad de ejecución y herramientas de análisis.

Ejemplos de plataformas populares:

- Scalable Capital: Con una interfaz fácil de usar y una amplia selección de activos, Scalable Capital se adapta a inversores que buscan simplicidad y eficiencia en sus operaciones. Ofrece una cuenta sin comisiones y una opción de suscripción «Prime Broker» con tarifas planas para operar sin límites, lo que la convierte en una opción atractiva para traders de corto plazo en Europa. Además, Scalable Capital ofrece ETFs sin comisiones en colaboración con iShares y otros grandes proveedores, ideal para diversificar una cartera con bajos costos.

- Interactive Brokers: Ofrece tarifas bajas, acceso a una amplia variedad de activos y herramientas de análisis avanzadas, ideal para traders activos. Su plataforma es conocida por su rapidez y profundidad de recursos.

- eToro: Conocida por su facilidad de uso y su función de «Copy Trading», permite a los inversores replicar las estrategias de traders experimentados. Es una opción popular entre traders principiantes y aquellos interesados en aprender de los expertos.

- TD Ameritrade (Thinkorswim): Una plataforma avanzada que ofrece gráficos detallados, análisis técnico y noticias de mercado en tiempo real. Thinkorswim es muy valorada por sus gráficos robustos y su oferta educativa para traders de todos los niveles.

Consejo: Elige una plataforma que se adapte a tus necesidades, ya sea para realizar operaciones rápidas o para acceder a recursos educativos y análisis. Si buscas tarifas competitivas y una plataforma moderna en Europa, Scalable Capital puede ser una excelente elección.

2. Herramientas de Análisis Técnico

- Descripción: El análisis técnico es fundamental para identificar patrones de precios, puntos de entrada y salida, y tendencias del mercado en inversiones a corto plazo.

- Herramientas recomendadas:

- Gráficos de velas japonesas: Muestran patrones de precios que ayudan a predecir movimientos de mercado. Están disponibles en plataformas como TradingView y MetaTrader.

- Indicadores de análisis técnico: Indicadores como la media móvil (MA), el índice de fuerza relativa (RSI), y el MACD (Media Móvil de Convergencia/Divergencia) ayudan a identificar la tendencia y la fuerza de un activo.

- TradingView: Una herramienta popular que ofrece gráficos avanzados y permite a los usuarios personalizar sus análisis con múltiples indicadores.

- Consejo: Familiarízate con los indicadores técnicos básicos y usa una combinación de ellos para obtener una perspectiva más completa de los movimientos del mercado.

3. Noticias Financieras en Tiempo Real

- Descripción: Estar al tanto de las noticias es fundamental en las inversiones a corto plazo, ya que los cambios económicos y políticos pueden afectar rápidamente los precios de los activos.

- Fuentes confiables:

- Bloomberg y Reuters: Ofrecen noticias financieras y actualizaciones de mercado en tiempo real.

- Yahoo Finance: Proporciona noticias económicas, precios de acciones en tiempo real y análisis de mercado.

- CNBC: Otra fuente confiable que cubre noticias financieras y entrevistas con expertos.

- Consejo: Sigue las noticias relevantes a los sectores en los que estás invirtiendo y considera la posibilidad de configurar alertas para estar informado al instante.

4. Análisis Fundamental Básico

- Descripción: Aunque el análisis técnico es crucial para el corto plazo, el análisis fundamental también ayuda a entender el contexto de una inversión y prever posibles movimientos basados en el valor intrínseco de un activo.

- Herramientas recomendadas:

- Yahoo Finance y Morningstar: Ofrecen análisis financieros, informes de ganancias y datos fundamentales que ayudan a entender la situación de una empresa.

- Seeking Alpha: Plataforma donde analistas comparten opiniones y análisis en profundidad sobre empresas y sectores.

- Consejo: Revisa los datos de ganancias y las métricas de valoración antes de tomar una decisión de compra o venta basada solo en análisis técnico.

5. Recursos Educativos para Mejorar tu Estrategia

- Descripción: Capacitarse constantemente es clave para mejorar en las inversiones a corto plazo, especialmente si eres principiante. Acceder a cursos y recursos educativos puede ayudarte a entender los fundamentos del análisis y las estrategias de trading.

- Recursos recomendados:

- Coursera y Udemy: Ofrecen cursos de trading, análisis técnico y estrategias de inversión que puedes adaptar a tu propio ritmo.

- Investopedia: Proporciona tutoriales gratuitos y definiciones de conceptos financieros para mejorar tus conocimientos sobre inversiones.

- YouTube: Muchos expertos en trading comparten consejos y tutoriales gratuitos en sus canales, lo cual es una buena manera de aprender sobre la marcha.

- Consejo: Dedica tiempo semanalmente a mejorar tus conocimientos sobre análisis y estrategias de inversión para tomar decisiones mejor informadas.

Aprovecha estas Herramientas para Invertir con Éxito a Corto Plazo

Las herramientas y recursos adecuados son esenciales para invertir a corto plazo de manera informada y efectiva. Desde plataformas de trading confiables hasta recursos educativos, cada una de estas herramientas puede marcar la diferencia en el rendimiento de tus inversiones. Recuerda que la clave es combinar varias herramientas para obtener una perspectiva completa del mercado.

Consejos de Expertos para Invertir a Corto Plazo

Los inversores de corto plazo exitosos suelen aplicar estrategias específicas y mantienen una disciplina constante en sus decisiones. Aquí compartimos algunos de los consejos de reconocidos expertos en inversión y estrategias eficaces que pueden ayudarte a optimizar tus inversiones de corto plazo.

1. Citas y Consejos de Inversores Reconocidos

- Warren Buffett: Aunque es conocido principalmente por su enfoque a largo plazo, Buffett aconseja a los inversores de cualquier horizonte temporal que nunca inviertan en algo que no entiendan. En el caso del corto plazo, esto implica investigar a fondo los activos y comprender sus movimientos antes de tomar decisiones apresuradas.

- Peter Lynch: Lynch sostiene que «el tiempo en el mercado es más importante que el ‘timing’ del mercado». Aunque este consejo se centra en la inversión a largo plazo, también se aplica al corto plazo, ya que intentar predecir el momento exacto de entrada y salida puede resultar en errores. Una estrategia basada en objetivos claros y límites bien definidos es más efectiva que intentar prever cada movimiento del mercado.

- Paul Tudor Jones: Conocido por su éxito en trading, Jones recomienda «proteger siempre el capital». Esto se traduce en el uso de herramientas como el “stop-loss” y en el respeto de los límites de pérdida, sin aferrarse a una posición cuando los resultados no son los esperados.

2. Estrategias Populares para Invertir a Corto Plazo

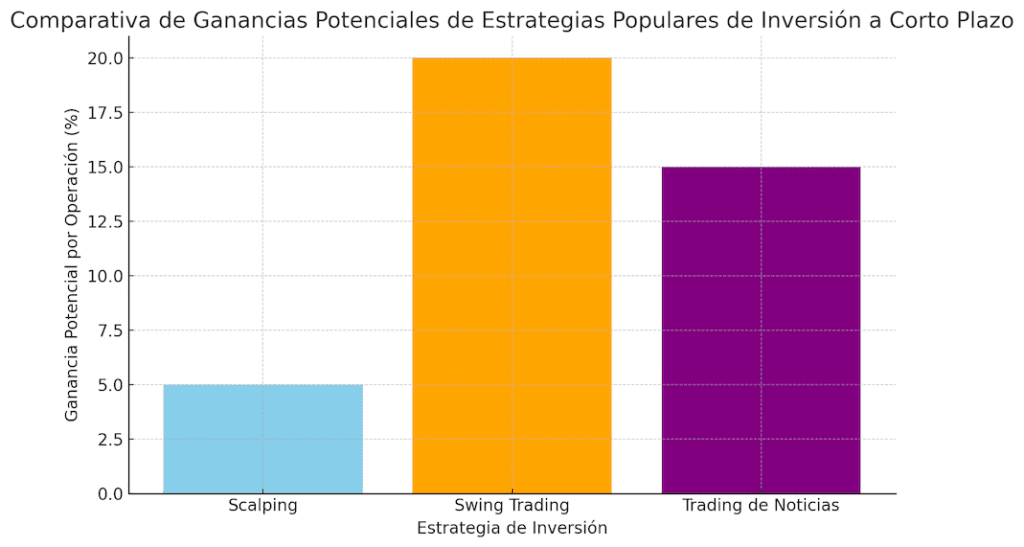

- Scalping:

- Descripción: Esta estrategia consiste en realizar múltiples operaciones en un solo día, aprovechando pequeños movimientos de precios. Cada operación genera un beneficio pequeño, pero la acumulación de varias operaciones puede ser rentable.

- Recomendación: Esta estrategia requiere una plataforma de trading rápida y confiable, así como una baja comisión por operación. Es adecuada para activos líquidos y volátiles, como las divisas o acciones de empresas tecnológicas.

- Swing Trading:

- Descripción: Los swing traders buscan aprovechar los movimientos de precios que se producen a lo largo de varios días o semanas. A diferencia del scalping, que es intradía, el swing trading permite mantener posiciones abiertas durante algunos días, buscando capturar una tendencia a corto plazo.

- Recomendación: Esta estrategia se basa en el análisis técnico y en identificar patrones de precios. Utilizar indicadores como el RSI (Índice de Fuerza Relativa) o el MACD (Media Móvil de Convergencia/Divergencia) puede ayudar a determinar puntos de entrada y salida.

- Trading de Noticias:

- Descripción: Esta estrategia se basa en realizar operaciones en función de eventos o noticias económicas. Cuando se anuncia una noticia importante, como un cambio en las tasas de interés o un informe de ganancias, los precios de los activos pueden moverse rápidamente, creando oportunidades de corto plazo.

- Recomendación: Mantente informado con fuentes de noticias confiables y utiliza una plataforma que permita una rápida ejecución de operaciones. Establecer un límite de pérdida es crucial, ya que los movimientos generados por noticias pueden ser impredecibles.

3. El Valor de la Paciencia y la Disciplina

Uno de los consejos más reiterados por expertos es la importancia de la paciencia y la disciplina al invertir a corto plazo. Aunque este enfoque de inversión requiere decisiones rápidas, actuar de forma impulsiva o sin seguir un plan puede ser contraproducente. Establece metas claras y límites antes de cada operación, y respeta esos límites sin desviarte de tu estrategia.

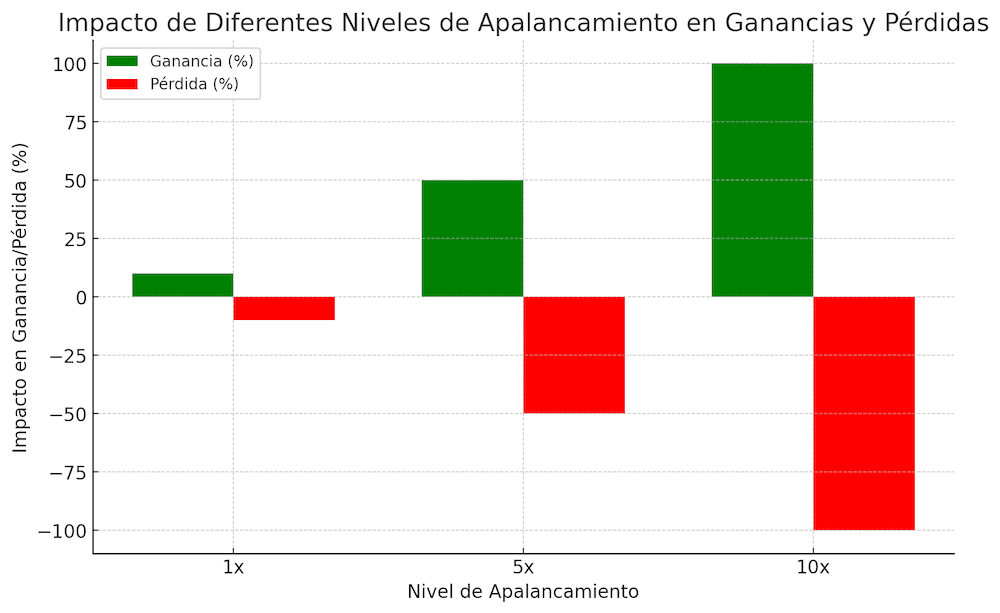

4. Aprovecha el Apalancamiento con Precaución

El apalancamiento es una herramienta común en el trading a corto plazo, ya que permite operar con más capital del que se tiene, aumentando el potencial de ganancia. Sin embargo, el apalancamiento también aumenta el riesgo de pérdidas. Los expertos recomiendan:

- Usar un apalancamiento bajo, especialmente si eres nuevo en el trading.

- Evitar el apalancamiento en mercados extremadamente volátiles, como las criptomonedas, donde los movimientos de precios pueden ser impredecibles.

Aplicar estos consejos y estrategias ayuda a mejorar las probabilidades de éxito al invertir a corto plazo. Desde proteger el capital hasta establecer límites claros y respetarlos, cada estrategia ofrece un enfoque racional para la inversión en mercados de alta volatilidad.

Inversión a Corto Plazo en Diferentes Países

La inversión a corto plazo no solo varía en función del mercado y de los activos, sino también según el país donde se realice. Las leyes fiscales, las regulaciones financieras y las condiciones macroeconómicas pueden influir en el rendimiento final. A continuación, exploramos algunas de las consideraciones clave en varios países y cómo afectan a los inversores a corto plazo.

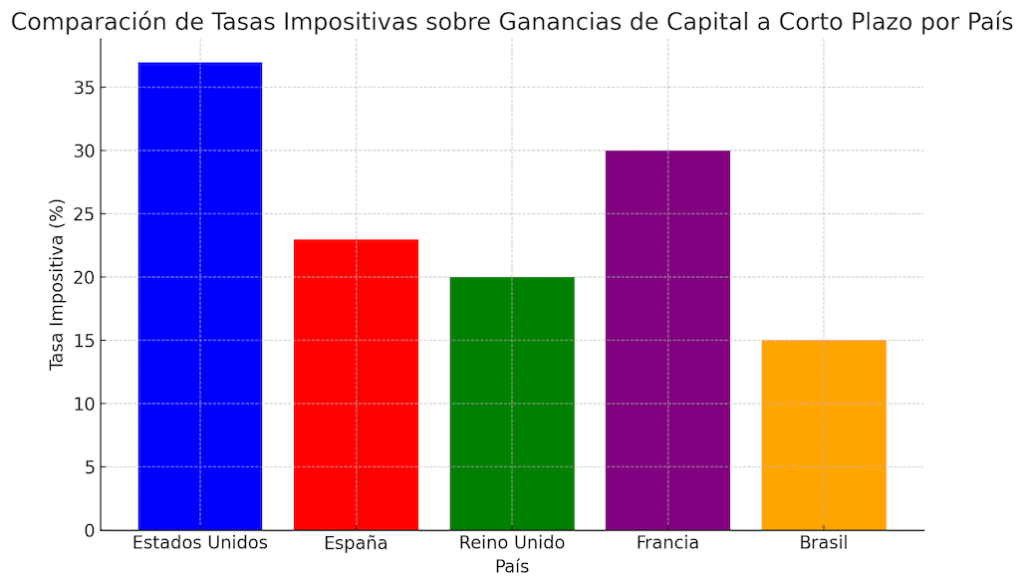

1. Consideraciones Fiscales por País

La tributación sobre las ganancias a corto plazo suele ser más alta que la de las inversiones a largo plazo, y esta diferencia varía de un país a otro.

- Estados Unidos: Las ganancias de capital a corto plazo (inversiones mantenidas por menos de un año) se gravan como ingresos ordinarios, a la misma tasa que los salarios. Esto puede significar tasas impositivas de hasta el 37%, dependiendo de la renta del inversor. Sin embargo, las ganancias a largo plazo disfrutan de tasas más bajas, entre el 0% y el 20%, incentivando la retención de activos a largo plazo.

- España: Las ganancias de capital están gravadas a una tasa fija que varía entre el 19% y el 23%, dependiendo del monto. En el caso de las inversiones a corto plazo, la tributación es igual a la de largo plazo, pero debido a la naturaleza más riesgosa y volátil de estas inversiones, la presión fiscal puede reducir considerablemente las ganancias netas.

- Reino Unido: Los primeros £12,300 en ganancias de capital están exentos de impuestos cada año, y el resto tributa entre el 10% y el 20%, dependiendo de la renta y el plazo de la inversión. Sin embargo, la especulación a corto plazo puede hacer que el inversor exceda rápidamente esta exención, aumentando el coste fiscal.

- Francia: Las ganancias de capital están sujetas a una tasa fija del 30%, que incluye el impuesto sobre la renta y los aportes sociales. Esto puede desincentivar la inversión a corto plazo, especialmente para inversores con bajos niveles de ingresos.

2. Volatilidad y Liquidez en Mercados Internacionales

La liquidez y la volatilidad del mercado también varían según el país y pueden afectar las inversiones a corto plazo de diferentes maneras.

- Mercados Emergentes: Países como Brasil, India y México suelen tener mercados financieros con alta volatilidad y menor liquidez en comparación con los mercados desarrollados. Los cambios en las políticas gubernamentales, las fluctuaciones en el valor de la moneda y la inestabilidad económica pueden generar movimientos de precios bruscos, afectando a los inversores de corto plazo.

- Estados Unidos y Europa Occidental: Los mercados financieros en Estados Unidos, Alemania, y el Reino Unido son mucho más líquidos y tienen menor volatilidad relativa en comparación con los mercados emergentes. Esto hace que sea más fácil para los inversores entrar y salir de posiciones, aunque aún existen riesgos relacionados con eventos macroeconómicos, como cambios en las tasas de interés y decisiones políticas.

3. Impacto de las Condiciones Macroeconómicas en la Inversión a Corto Plazo

Las condiciones macroeconómicas de cada país afectan de manera diferente a los inversores de corto plazo. Estos son algunos factores importantes:

- Tasas de Interés: En países con tasas de interés altas, como Brasil, los inversores pueden ver una mayor rentabilidad en el corto plazo debido a los rendimientos de activos locales. En contraste, en regiones con tasas de interés bajas, como la zona euro, los activos de renta fija suelen tener menores rendimientos, incentivando la especulación en activos de mayor riesgo como acciones y criptomonedas.

- Inflación: En países con inflación alta, los activos de corto plazo pueden perder valor rápidamente, a menos que generen un rendimiento superior a la inflación. En estos casos, los inversores suelen optar por activos que puedan ajustarse a la inflación, como ciertos bonos o materias primas.

- Política Fiscal y Regulación: Las regulaciones gubernamentales pueden afectar significativamente la inversión a corto plazo. En países donde las autoridades imponen controles estrictos sobre la especulación, como China, los inversores encuentran más restricciones para operar a corto plazo.

La Importancia de Adaptar la Estrategia según el País para Invertir a Corto Plazo

Al invertir a corto plazo en mercados internacionales, es fundamental considerar las particularidades fiscales y económicas de cada país. La elección de activos y la estrategia de salida deben adaptarse no solo a los movimientos del mercado, sino también a los factores tributarios y económicos locales que pueden influir en la rentabilidad final.

Riesgos Adicionales de la Inversión a Corto Plazo

Además de los riesgos comunes al invertir a corto plazo, existen factores adicionales que pueden incrementar la volatilidad y afectar las ganancias. Estos riesgos incluyen el uso del apalancamiento y la influencia de las condiciones macroeconómicas, que requieren una gestión cuidadosa para proteger el capital.

1. Riesgo de Apalancamiento

El apalancamiento es una herramienta que permite a los inversores operar con más dinero del que tienen disponible en su cuenta, amplificando tanto las ganancias potenciales como las pérdidas. Este tipo de inversión es común en mercados de corto plazo, especialmente en el mercado de divisas y en algunos brokers de acciones y criptomonedas.

- Ventaja: El apalancamiento ofrece la posibilidad de obtener mayores ganancias en menos tiempo, lo cual es atractivo para los inversores de corto plazo.

- Riesgo: El apalancamiento también aumenta el riesgo de pérdida, ya que un movimiento pequeño en el mercado puede generar grandes pérdidas. Los inversores deben ser conscientes de que operar con apalancamiento puede llevar a la pérdida total de su inversión y a un endeudamiento si no controlan las operaciones.

Consejo: Utiliza apalancamiento con moderación y establece siempre límites de pérdida (stop-loss) para proteger tu capital. Asegúrate de comprender los términos de apalancamiento de tu plataforma de trading y considera operar solo con un bajo nivel de apalancamiento si eres principiante.

2. Impacto de las Condiciones Macroeconómicas

Las condiciones macroeconómicas, como la inflación, las tasas de interés y las políticas gubernamentales, pueden afectar directamente el rendimiento de las inversiones a corto plazo. Estos factores suelen influir rápidamente en los precios de los activos y pueden provocar cambios abruptos en los mercados.

- Inflación: En entornos de alta inflación, el poder adquisitivo de las ganancias de inversión disminuye rápidamente. Esto significa que, a menos que los rendimientos de la inversión sean mayores que la tasa de inflación, el valor real de las ganancias será menor.

- Tasas de Interés: Las decisiones de los bancos centrales sobre las tasas de interés afectan los flujos de capital en los mercados financieros. En un entorno de tasas de interés elevadas, los inversores pueden encontrar menos atractivos los activos de corto plazo debido a los altos costos de financiamiento.

- Políticas Gubernamentales: Cambios en políticas, como reformas fiscales o restricciones de mercado, pueden tener un impacto repentino en los activos. Los inversores de corto plazo están especialmente expuestos a estos eventos debido a la velocidad con la que deben tomar decisiones.

Consejo: Mantente informado sobre las noticias macroeconómicas relevantes y usa plataformas que proporcionen alertas de eventos económicos importantes. Estar al tanto de los cambios en tasas de interés, la inflación y las políticas gubernamentales te ayudará a ajustar tus inversiones y a mitigar riesgos.

3. Riesgo de Liquidez

La liquidez se refiere a la facilidad con la que puedes comprar o vender un activo sin afectar su precio. En algunos mercados, la falta de liquidez puede hacer que sea difícil salir de una posición a corto plazo, especialmente en momentos de alta volatilidad.

- Mercados con baja liquidez: Los mercados de criptomonedas y acciones de empresas pequeñas o poco negociadas suelen tener menos liquidez, lo que significa que los precios pueden fluctuar rápidamente con un volumen de transacción bajo.

- Consecuencia: En mercados poco líquidos, los inversores pueden enfrentar un “deslizamiento” de precios, donde el precio de venta real es menor de lo esperado, reduciendo las ganancias o aumentando las pérdidas.

Consejo: Invierte en activos con alta liquidez para evitar el riesgo de deslizamiento de precios y la dificultad para cerrar posiciones rápidamente. Los grandes índices bursátiles y las divisas principales suelen ser opciones más líquidas.

Invertir a corto plazo puede ser rentable, pero los riesgos adicionales, como el apalancamiento, las condiciones macroeconómicas y la liquidez, requieren una gestión cuidadosa y un análisis detallado. Antes de realizar operaciones apalancadas o invertir en activos de baja liquidez, asegúrate de contar con una estrategia clara y de estar al tanto de las condiciones económicas actuales.

La Importancia de Tener un Fondo de Emergencia al Invertir a Corto Plazo

Al invertir en estrategias de corto plazo, muchos inversores se centran en maximizar sus ganancias, sin prever que pueden enfrentar pérdidas repentinas o necesitar liquidez de manera inesperada. Contar con un fondo de emergencia sólido permite a los inversores gestionar estos eventos sin comprometer su estabilidad financiera. Aquí te explicamos por qué un fondo de emergencia es esencial y cómo puede ayudarte en el contexto de inversiones a corto plazo.

1. Mantener la Tranquilidad ante Pérdidas Inesperadas

El mercado de corto plazo es volátil y está sujeto a movimientos repentinos que pueden llevar a pérdidas. En estos momentos, un fondo de emergencia actúa como una red de seguridad, brindando la tranquilidad de que, aunque se sufran pérdidas, las necesidades financieras básicas están cubiertas.

- Consejo: Ten un fondo de emergencia equivalente a entre 3 y 6 meses de tus gastos fijos. Esto te permitirá cubrir necesidades imprevistas sin necesidad de vender posiciones a pérdida para obtener liquidez.

2. Evitar Ventas en Pánico

Sin un fondo de emergencia, los inversores podrían verse forzados a liquidar sus inversiones a corto plazo en momentos desfavorables, como cuando los precios están bajos. Esta situación puede resultar en pérdidas que podrían haberse evitado con una estrategia de inversión más planificada.

- Ejemplo: Si el mercado cae repentinamente y necesitas efectivo, un fondo de emergencia te permite cubrir esos gastos sin tener que vender a pérdida. Esto es especialmente importante en activos de alta volatilidad, donde un rebote en los precios puede ocurrir poco después de una caída.

3. Reducir la Dependencia del Apalancamiento

El apalancamiento es común en el corto plazo, pero también aumenta el riesgo de endeudamiento. Tener un fondo de emergencia reduce la necesidad de usar apalancamiento excesivo, ya que cuentas con capital de respaldo para financiar tus operaciones o cubrir pérdidas, evitando que dependas de capital prestado.

- Consejo: Incluso si decides operar con apalancamiento, establece un límite claro en el uso de deuda, y recurre a tu fondo de emergencia solo en situaciones excepcionales para proteger tu inversión.

4. Permitir un Mayor Control Emocional

Uno de los mayores desafíos al invertir a corto plazo es el control emocional. La falta de un fondo de emergencia puede generar ansiedad, ya que cada operación está directamente relacionada con el bienestar financiero. Tener dinero reservado permite gestionar el riesgo de forma racional y reduce el estrés asociado a las decisiones de inversión.

- Consejo: Al disponer de un fondo de emergencia, puedes mantener la calma en momentos de volatilidad, evitando decisiones impulsivas que podrían dañar tu rentabilidad.

5. Proteger tu Estrategia de Inversión a Largo Plazo

Muchos inversores combinan estrategias de corto y largo plazo. Sin un fondo de emergencia, una pérdida en inversiones a corto plazo podría afectar el capital destinado a la inversión a largo plazo, poniendo en riesgo los objetivos financieros de futuro.

- Ejemplo: Imagina que tienes un portafolio diversificado con inversiones a corto y largo plazo. Si una operación a corto plazo resulta en pérdida y necesitas efectivo, podrías verte forzado a liquidar activos de largo plazo antes de tiempo. Un fondo de emergencia previene esta situación, protegiendo tu estrategia general de inversión.

10 Peligros de Invertir a Corto Plazo

A continuación, recopilamos de los 10 Peligros que conlleva Invertir a Corto Plazo.

1. Alta Volatilidad en el Mercado

Invertir a corto plazo significa estar expuesto a los movimientos rápidos del mercado, lo cual puede afectar drásticamente tus resultados. A diferencia de las inversiones a largo plazo, el corto plazo no permite una recuperación suficiente después de caídas significativas en los precios de los activos.

- Ejemplo: Imagina que inviertes en una acción con la esperanza de venderla en un par de semanas para obtener ganancias. Si el mercado baja repentinamente, puedes enfrentar una pérdida significativa si decides vender antes de tiempo.

2. Falta de Estrategia Clara

Para invertir a corto plazo con éxito, es esencial tener una estrategia de salida bien definida. Muchos inversores novatos cometen el error de entrar al mercado sin un plan de inversión detallado, lo cual los lleva a tomar decisiones impulsivas.

- Consejo: Utiliza herramientas de análisis técnico para definir puntos de entrada y salida claros en tus inversiones.

3. Costos y Comisiones Elevadas

Las transacciones frecuentes son típicas al invertir a corto plazo, lo cual puede aumentar significativamente los costos de comisión. Esto reduce las ganancias y, en algunos casos, puede provocar pérdidas.

- Ejemplo: Si operas todos los días, los costos de comisión pueden acumularse, reduciendo considerablemente tus beneficios. Evalúa plataformas con comisiones bajas si optas por esta estrategia.

4. Exposición a Riesgos Económicos y Políticos

Al invertir a corto plazo, los cambios en la economía y la política global tienen un impacto inmediato en los activos financieros. Noticias como cambios en las tasas de interés o conflictos comerciales pueden hacer que los mercados reaccionen de forma abrupta.

- Ejemplo: En épocas de incertidumbre económica, los mercados pueden mostrar alta volatilidad, lo cual aumenta el riesgo de pérdidas para los inversores de corto plazo.

5. Estrés y Presión Psicológica

La inversión a corto plazo requiere una atención constante a los movimientos del mercado, lo cual puede generar altos niveles de estrés. El control emocional es fundamental para evitar decisiones impulsivas que podrían resultar en pérdidas.

- Consejo: Establece un plan de límites de pérdida o “stop-loss” para gestionar el riesgo de tus inversiones y reducir el impacto emocional.

6. Falta de Diversificación en la Cartera

La concentración en pocos activos es un error común entre quienes eligen invertir a corto plazo. Una cartera sin diversificación aumenta la exposición a riesgos específicos, lo cual puede resultar en pérdidas mayores.

- Ejemplo: Si solo inviertes en un sector, como tecnología, una mala noticia en ese sector podría afectar todas tus posiciones.

7. Dependencia de Análisis Técnico y Herramientas de Mercado

Invertir a corto plazo implica un uso intensivo del análisis técnico, como el seguimiento de gráficos, patrones y señales de trading. Sin embargo, la dependencia excesiva de estas herramientas puede hacer que los inversores pasen por alto otros factores importantes como la situación económica general.

- Consejo: Complementa el análisis técnico con conocimientos de análisis fundamental para tener una visión completa.

8. Riesgo de Liquidez

Algunos activos tienen menor liquidez, lo que puede dificultar su venta en el corto plazo sin afectar el precio. Esto es particularmente arriesgado para los inversores que necesitan convertir sus inversiones en efectivo rápidamente.

- Ejemplo: En mercados como el de criptomonedas, puede haber momentos de baja liquidez, lo cual dificulta la venta de activos sin sufrir pérdidas importantes.

9. Problemas de Tributación por Ganancias a Corto Plazo

En muchos países, las ganancias de capital a corto plazo tienen una tasa impositiva más alta que las inversiones a largo plazo. Esto significa que podrías enfrentar impuestos adicionales, lo que reduce tus ganancias netas.

- Ejemplo: En países como EE.UU. y España, las inversiones a corto plazo tributan a una tasa superior a las inversiones que se mantienen por más de un año.

10. No Tener Fondos de Emergencia

Invertir a corto plazo sin contar con fondos de emergencia puede poner en riesgo tu estabilidad financiera. Si necesitas liquidez en momentos inesperados, puedes verte obligado a vender a pérdida para cubrir gastos urgentes.

- Consejo: Antes de invertir a corto plazo, asegúrate de tener un fondo de emergencia que cubra al menos 3-6 meses de gastos.

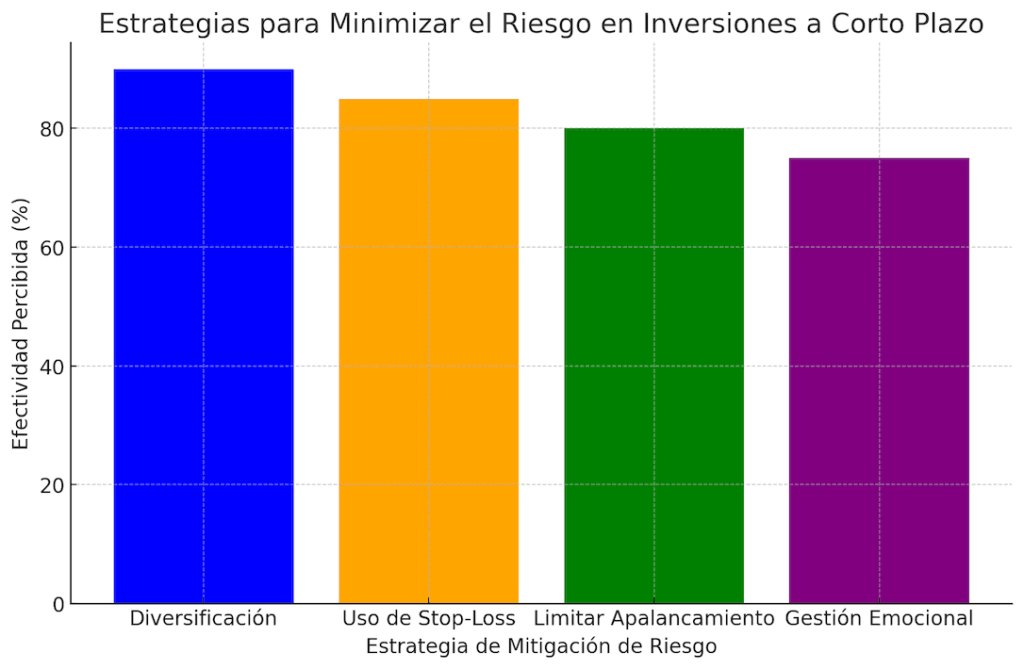

Consejos para Minimizar Riesgos al Invertir a Corto Plazo

A pesar de los riesgos, existen formas de mitigar los peligros al invertir a corto plazo. Aquí te dejo algunos consejos clave:

- Establece límites de pérdida y ganancia: Define desde el principio cuánto estás dispuesto a perder y a ganar antes de salir de una operación.

- Diversifica tu cartera: Asegúrate de no concentrar tus inversiones en un solo sector o activo.

- Educa tu mentalidad y manejo emocional: El éxito en el corto plazo depende en gran medida del control emocional.

Invierte con Flexibilidad y Bajo Costo con Scalable Capital

Scalable Capital es una plataforma de inversión reconocida en Europa, ideal para aquellos que buscan opciones de inversión seguras, flexibles y económicas. Con una interfaz moderna y servicios variados, Scalable Capital se adapta a las necesidades tanto de inversores principiantes como de aquellos con más experiencia. Descubre por qué Scalable Capital es una excelente opción para gestionar tus inversiones de forma sencilla y eficiente.

- Opciones de Inversión Amplias y Accesibles: Con Scalable Capital, tienes acceso a una gran variedad de activos, incluidos más de 7,000 acciones y 2,000 ETFs de diferentes sectores. Además, su plataforma ofrece ETFs sin comisiones en colaboración con iShares y otros proveedores líderes.

- Planes de Cuenta Flexibles: Puedes elegir entre el Free Broker sin cuota mensual o el Prime Broker de tarifa plana para operar sin límites y con bajas comisiones. Esto hace que Scalable Capital sea asequible y adecuado para cualquier nivel de inversión.

- Interfaz Intuitiva y Herramientas Avanzadas: La plataforma de Scalable Capital es fácil de usar y permite a los inversores acceder a herramientas de análisis, gráficos en tiempo real y noticias de mercado actualizadas para tomar decisiones informadas.

- Seguridad y Regulación Europea: Scalable Capital está regulado por la BaFin en Alemania, lo que garantiza la seguridad y transparencia en la gestión de los fondos de sus clientes. Tus inversiones están protegidas, lo que te permite invertir con confianza.

¿Listo para empezar? Aprovecha todas las ventajas que ofrece Scalable Capital y optimiza tu estrategia de inversión. Haz clic aquí para descubrir Scalable Capital y comenzar a invertir hoy.

Preguntas Frecuentes

¿Qué significa invertir a corto plazo?

Invertir a corto plazo implica comprar y vender activos en un periodo breve de tiempo, que puede ser desde un día hasta unos pocos meses, con el objetivo de obtener beneficios rápidos. Esto se diferencia de la inversión a largo plazo, donde el enfoque es la acumulación de valor a lo largo de varios años.

¿Es invertir a corto plazo adecuado para principiantes?

La inversión a corto plazo requiere un conocimiento avanzado de análisis técnico, mercados y gestión de riesgo, por lo que puede ser desafiante para principiantes. Sin embargo, con una preparación adecuada y una comprensión de los riesgos, los principiantes pueden explorar esta estrategia en pequeña escala.

¿Cuáles son los principales riesgos de invertir a corto plazo?

Los riesgos incluyen alta volatilidad, riesgo de apalancamiento, presión psicológica, costos elevados de transacción y la posibilidad de pérdidas rápidas. Es importante tener una estrategia sólida para mitigar estos riesgos.

¿Qué activos son recomendables para la inversión a corto plazo?

Para el corto plazo, los activos más comunes son acciones de alta volatilidad, ETFs, criptomonedas, divisas y algunos commodities como el oro o el petróleo, ya que tienden a tener movimientos rápidos y liquidez suficiente.

¿Cómo puedo mejorar mis probabilidades de éxito en el corto plazo?

Algunas estrategias clave incluyen el uso de análisis técnico, mantener una mentalidad disciplinada, establecer límites claros de pérdida y ganancia, y diversificar tu cartera. Además, la preparación mental y la educación continua son fundamentales para el éxito en esta estrategia.

Conclusión

Invertir a corto plazo puede ofrecer oportunidades, pero también conlleva una serie de riesgos que los inversores deben tener en cuenta. Desde la alta volatilidad hasta el estrés y la falta de estrategia, cada aspecto puede afectar tus resultados finales. Antes de embarcarte en esta estrategia, asegúrate de evaluar bien tus objetivos y considerar los peligros que podrían comprometer tu estabilidad financiera.

Si deseas explorar otras estrategias de inversión o descubrir más formas de proteger tus activos, ¡explora nuestros artículos relacionados para obtener una visión completa!

Blog: nosgustainvertir.com

¿Inversor Activo o Pasivo? Descubre la Estrategia de Inversión que Multiplicará tu Rentabilidad

Inversor Activo vs. Inversor Pasivo: ¿Cuál es la Mejor Estrategia para Maximizar tu Inversión? En es…

Invertir a Largo Plazo: ¿Estás Realmente Preparado?

Antes de embarcarte en el viaje de invertir a largo plazo, es crucial que comprendas la natural…

¿Qué Bróker Debo Elegir para Invertir a Largo Plazo en Dividendos?

Al momento de invertir a largo plazo en dividendos, una de las decisiones más importantes es el…

Qué es el PER y Cómo Usarlo para Evaluar Acciones

El PER (Price to Earnings Ratio) es uno de los indicadores financieros más utilizados en el análisis…

ROE y ROCE: Cómo Evaluar Empresas para Invertir a Largo Plazo

Invertir a largo plazo requiere una cuidadosa evaluación de las empresas en las que decidimos poner …

Qué es la Bolsa de Valores y Cómo Puedes Empezar a Invertir

Invertir en la bolsa de valores es una de las formas más populares de hacer crecer tu dinero a largo…