El comportamiento humano es una fuerza poderosa y, a menudo, impredecible que afecta todas las áreas de nuestra vida, incluida la inversión. Las Finanzas Conductuales, una disciplina que combina psicología y economía, han surgido como una herramienta esencial para entender cómo las emociones y los sesgos influyen en las decisiones financieras.

Al aplicar estos principios, los inversores pueden identificar y superar comportamientos que los llevan a cometer errores, logrando decisiones más estratégicas y basadas en datos. En este artículo, exploraremos en profundidad las Finanzas Conductuales, sus sesgos más comunes, su impacto en el mercado y las estrategias prácticas para aplicarlas en tus inversiones.

¿Qué Son las Finanzas Conductuales?

Las Finanzas Conductuales son una rama de la economía que examina cómo los factores psicológicos y emocionales influyen en las decisiones de inversión. Contrario a la teoría clásica, que supone que los mercados son completamente racionales, las Finanzas Conductuales reconocen que los inversores a menudo toman decisiones basadas en emociones, heurísticas y sesgos cognitivos.

Elementos Clave de las Finanzas Conductuales

- Comportamiento del Inversor: Analiza cómo los inversores toman decisiones bajo presión emocional o incertidumbre.

- Psicología del Mercado: Examina cómo las emociones colectivas influyen en la volatilidad y las tendencias del mercado.

- Estrategias de Mitigación: Proporciona herramientas para identificar y contrarrestar sesgos, permitiendo decisiones más objetivas.

Al comprender estos elementos, los inversores pueden gestionar mejor sus emociones y ajustar sus estrategias para maximizar el rendimiento.

Los Sesgos Cognitivos Más Relevantes

Los sesgos cognitivos son atajos mentales que utilizamos para procesar información, pero que a menudo conducen a errores de juicio. En el contexto financiero, estos sesgos pueden tener un impacto significativo en el desempeño de las inversiones.

Los sesgos cognitivos afectan profundamente nuestras decisiones de inversión, influyendo en cómo interpretamos la información y reaccionamos ante los cambios del mercado. A continuación, se exploran en detalle los principales sesgos y su impacto en las estrategias financieras:

1. Sesgo de Autoatribución

- Qué es: La tendencia de las personas a atribuir el éxito en sus inversiones a sus habilidades personales, mientras culpan a factores externos, como la «mala suerte» o las condiciones del mercado, por sus fracasos. Este sesgo puede derivar en una evaluación distorsionada de la propia capacidad como inversor.

- Impacto: Este sesgo promueve una confianza excesiva en las habilidades personales, lo que puede llevar a tomar riesgos innecesarios. Por ejemplo, un inversor que atribuye ganancias pasadas a su perspicacia podría sobreestimar su capacidad para predecir tendencias futuras, invirtiendo en activos más volátiles de lo que su tolerancia al riesgo permitiría. A largo plazo, esta conducta puede erosionar el rendimiento general de la cartera.

2. Sesgo de Confirmación

- Qué es: La inclinación a buscar y valorar información que confirme creencias o hipótesis preexistentes, mientras se ignoran o descartan datos que las contradigan. Esto crea una visión parcial y limitada de la realidad del mercado.

- Impacto: Este sesgo reduce la objetividad y limita la capacidad del inversor para considerar otros escenarios. Por ejemplo, un inversor que cree que un sector específico, como la tecnología, será siempre rentable, podría ignorar señales de sobrevaloración en las empresas tecnológicas. Como resultado, se arriesga a perder oportunidades en otros sectores con mejor potencial de crecimiento o enfrentar pérdidas por confiar ciegamente en una industria sobreexpuesta.

3. Sesgo Representativo

- Qué es: La suposición de que los patrones observados en el pasado se repetirán de manera automática y constante en el futuro, sin una base sólida en datos reales. Este sesgo lleva a conclusiones erróneas basadas en una asociación superficial.

- Impacto: Los inversores pueden identificar patrones donde no los hay, interpretando, por ejemplo, que un alza de precios reciente implica necesariamente una tendencia sostenida. Este tipo de pensamiento puede conducir a la compra de activos sobrevalorados o la venta prematura de aquellos que están temporalmente en baja. Además, este sesgo dificulta la capacidad de reconocer cambios estructurales en el mercado que pueden alterar las dinámicas históricas.

4. Sesgo de Encuadre

- Qué es: La manera en que se presenta la información influye en cómo se interpreta. Por ejemplo, una misma situación puede parecer positiva o negativa según el marco de referencia utilizado.

- Impacto: Los inversores tienden a reaccionar de manera diferente dependiendo de cómo se enmarquen los datos. Un ejemplo clásico es la percepción de una pérdida del 10% en comparación con una «retención del 90% del valor». Este sesgo puede llevar a decisiones impulsivas, como vender activos en momentos de pánico o mantenerlos más tiempo del debido. Las empresas financieras y los medios de comunicación a menudo utilizan este sesgo para influir en el comportamiento del mercado.

5. Sesgo de Anclaje

- Qué es: La propensión a basar decisiones en la primera información recibida sobre un precio o valor, permitiendo que esta influencie de manera irracional las elecciones posteriores.

- Impacto: Este sesgo puede llevar a los inversores a sobrevalorar un activo debido a su precio inicial. Por ejemplo, si un inversor compra una acción a $50 y esta cae a $40, puede aferrarse al precio original como un «ancla», esperando irracionalmente que vuelva a ese nivel, incluso cuando los fundamentos sugieren lo contrario. Este comportamiento retrasa decisiones necesarias, como vender para minimizar pérdidas o reinvertir en oportunidades más prometedoras.

6. Aversión a la Pérdida

- Qué es: Una tendencia psicológica a dar mayor peso a las pérdidas que a las ganancias, lo que lleva a los inversores a evitar riesgos incluso cuando las oportunidades son favorables.

- Impacto: Los inversores influenciados por este sesgo tienden a mantener activos perdedores durante más tiempo del necesario con la esperanza de recuperar el valor perdido. También pueden evitar inversiones prometedoras por miedo a una posible pérdida inicial. Por ejemplo, un inversor podría rechazar una acción de alto potencial por temor a que su precio caiga a corto plazo, perdiendo así la oportunidad de obtener beneficios sustanciales a largo plazo. Este sesgo también fomenta decisiones de venta impulsivas durante caídas temporales del mercado.

Cómo las Finanzas Conductuales Impactan el Mercado

Los principios de las Finanzas Conductuales no solo influyen en las decisiones individuales, sino que también tienen un efecto amplificador en el comportamiento del mercado en su conjunto. Este impacto se debe a cómo las emociones colectivas de los inversores moldean los ciclos económicos y los movimientos del mercado. Entender esta dinámica es clave para anticiparse a cambios y desarrollar estrategias más efectivas.

| Aspecto | Decisiones Individuales | Decisiones Colectivas |

|---|---|---|

| Velocidad de Toma de Decisiones | Rápida pero impulsiva | Más lenta pero deliberada |

| Influencia de las Emociones | Altamente influenciada por emociones | Menor influencia emocional |

| Acceso a Información | Limitado a perspectivas personales | Amplio, basado en múltiples puntos de vista |

| Riesgo de Sesgos Cognitivos | Alto | Menor debido a la diversidad de opiniones |

| Impacto en Resultados | Varía según la experiencia y emoción | Más estable y basado en consenso |

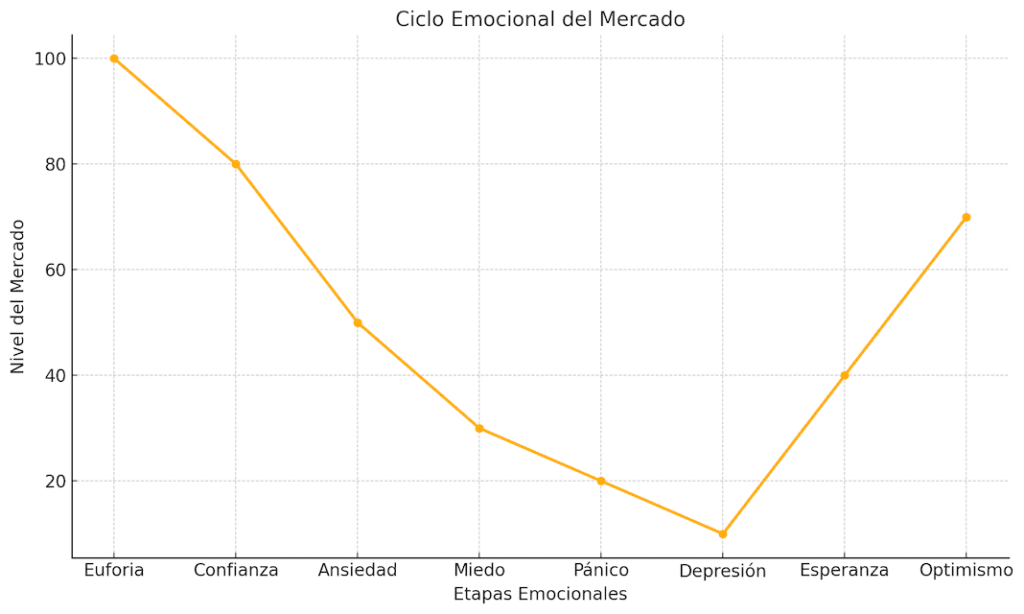

Ciclos de Mercado Basados en Emociones

Las emociones colectivas generan patrones repetitivos en el mercado, conocidos como ciclos emocionales, que reflejan cómo los inversores responden a cambios en los precios y en el entorno económico:

- Euforia:

En esta etapa, prevalece un optimismo extremo. Los inversores tienden a comprar masivamente, impulsando los precios a niveles muy altos, muchas veces por encima del valor real de los activos. Es común ver burbujas especulativas formarse en esta fase debido al exceso de confianza y al efecto manada. - Ansiedad:

A medida que el mercado alcanza su pico, comienzan a surgir dudas sobre la sostenibilidad de los precios elevados. Los inversores, temerosos de perder ganancias acumuladas, pueden empezar a vender, lo que genera una ligera estabilización y un cambio en el comportamiento colectivo. - Pánico:

Durante esta fase, una caída pronunciada en los precios provoca pánico entre los inversores. Las ventas masivas amplifican la volatilidad y pueden arrastrar a los mercados hacia un terreno de corrección o incluso recesión. En esta etapa, el efecto manada se intensifica, ya que los inversores buscan protegerse de mayores pérdidas. - Recuperación:

Después del pánico, el mercado entra en una fase de estabilización. Los precios se ajustan gradualmente a sus valores fundamentales, y la confianza de los inversores se restaura. Este es el momento en que las oportunidades de inversión comienzan a emerger para quienes tienen un enfoque más racional.

Impacto de las Finanzas Conductuales en el Mercado

Además de los ciclos emocionales, las Finanzas Conductuales también afectan otros aspectos del mercado:

- Volatilidad:

Las decisiones basadas en emociones, como el miedo o la codicia, pueden generar movimientos abruptos en los precios, dificultando la predicción y planificación financiera. - Creación de Oportunidades:

Los inversores que comprenden los patrones emocionales del mercado pueden aprovechar los momentos de pánico para adquirir activos subvalorados o vender durante fases de euforia. - Burbujas Especulativas:

El efecto manada y el exceso de confianza contribuyen a la formación de burbujas especulativas, que suelen terminar en correcciones bruscas.

Al comprender cómo las emociones colectivas y los sesgos cognitivos moldean los ciclos de mercado, los inversores pueden desarrollar estrategias más informadas y prepararse para aprovechar oportunidades o mitigar riesgos en diferentes etapas del ciclo.

Efecto Manada y Volatilidad

El «efecto manada» ocurre cuando los inversores siguen el comportamiento de la mayoría sin realizar su propio análisis. Este fenómeno puede amplificar burbujas especulativas o caídas abruptas, aumentando la volatilidad del mercado.

Esta tabla destaca cómo las decisiones individuales, basadas en análisis y estrategias personales, contrastan con las decisiones colectivas influenciadas por el efecto manada. Subraya cómo este fenómeno puede impactar significativamente el mercado financiero.

| Aspecto | Decisiones Individuales | Decisiones Colectivas (Efecto Manada) |

|---|---|---|

| Razonamiento | Basado en análisis personal y factores individuales. | Influenciado por las acciones y opiniones de la mayoría. |

| Riesgo | Generalmente controlado, con decisiones adaptadas al perfil de riesgo personal. | Incrementado debido a la falta de análisis crítico y la sobreexposición emocional. |

| Toma de Decisiones | Más lenta, pero potencialmente más racional y basada en datos objetivos. | Más rápida, impulsiva y motivada por el miedo a quedarse fuera (FOMO). |

| Impacto en el Mercado | Limitado al tamaño de la inversión individual. | Amplifica la volatilidad del mercado, creando burbujas o caídas repentinas. |

| Resultados Financieros | Dependientes del nivel de análisis y experiencia del inversor. | Generalmente menos efectivos debido a decisiones menos fundamentadas. |

| Ejemplo Típico | Comprar acciones tras un análisis detallado de la empresa. | Comprar acciones simplemente porque otros están comprando, sin considerar valor. |

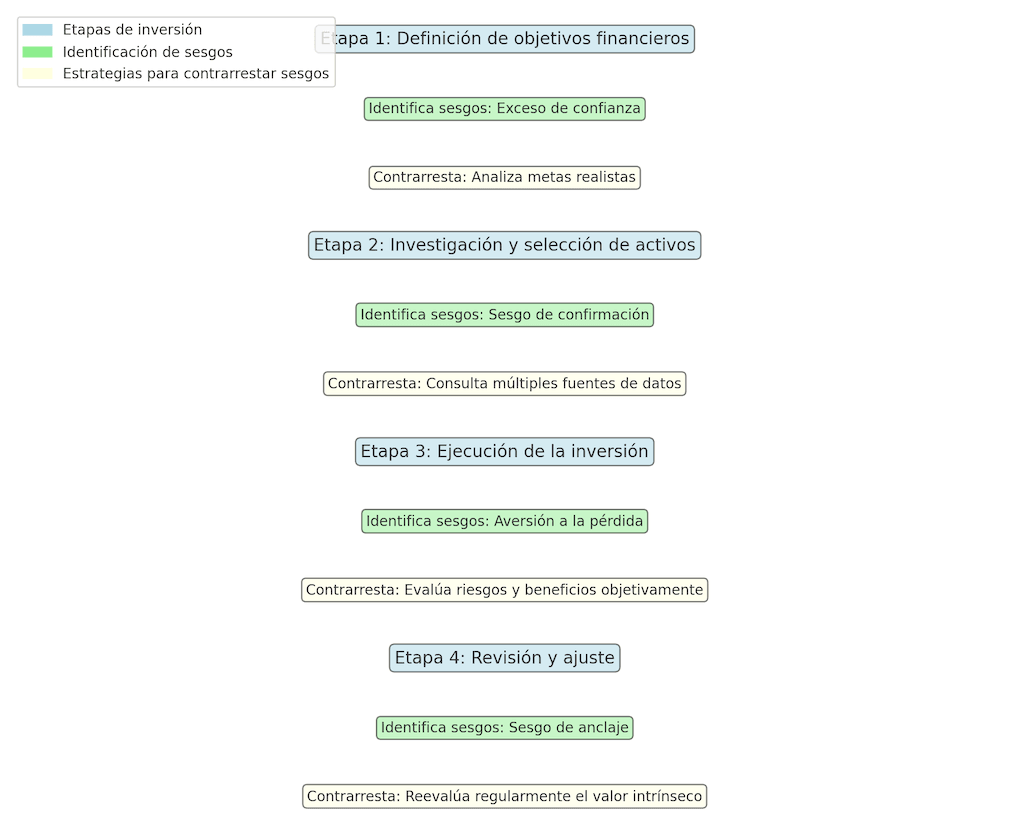

Estrategias Prácticas para Superar Sesgos

Superar los sesgos cognitivos no es tarea fácil, pero con las estrategias correctas, los inversores pueden tomar decisiones más equilibradas y rentables, minimizando el impacto de los errores emocionales en sus portafolios.

1. Diversificación Inteligente

Qué es: La diversificación implica distribuir las inversiones entre distintos tipos de activos, sectores y regiones geográficas. Esta estrategia no solo reduce el impacto de decisiones individuales erróneas, sino que también amortigua el efecto de la volatilidad de un sector o mercado específico.

- Cómo implementarla: Asegúrate de incluir acciones, bonos, bienes raíces y activos alternativos en tu cartera. Por ejemplo, en lugar de invertir únicamente en tecnología, considera sectores como consumo básico o salud.

- Beneficio psicológico: Una cartera diversificada ayuda a reducir la ansiedad y el pánico durante las caídas del mercado, al saber que no todo tu capital está expuesto al mismo riesgo.

2. Revisión Regular de Decisiones

Qué es: Llevar un registro de las decisiones pasadas permite a los inversores analizar sus éxitos y fracasos para identificar patrones de comportamiento sesgado.

- Cómo hacerlo: Mantén un diario financiero donde registres cada compra, venta o ajuste de tu portafolio, junto con las razones detrás de cada decisión. Esto te permitirá evaluar si las emociones o los sesgos influyeron en tu juicio.

- Ejemplo Práctico: Si notas que constantemente vendes acciones tras pequeñas caídas, podrías estar sufriendo de aversión a la pérdida. Reconocer este patrón te ayudará a corregirlo.

3. Asesoramiento Financiero Profesional

Qué es: Contar con la guía de asesores financieros experimentados puede proporcionar una perspectiva externa y objetiva, minimizando la influencia de emociones personales.

- Qué buscar en un asesor: Prioriza aquellos con experiencia en finanzas conductuales, ya que pueden ayudarte a identificar y superar sesgos específicos.

- Cómo interactuar: Mantén una comunicación abierta y honesta con tu asesor sobre tus metas financieras y preocupaciones emocionales relacionadas con las inversiones.

4. Uso de Tecnología Avanzada

Qué es: Las herramientas basadas en inteligencia artificial (IA) están transformando la forma en que los inversores toman decisiones, al proporcionar análisis imparciales y sugerencias informadas.

- Ejemplos de herramientas: Aplicaciones como robo-advisors pueden analizar tu perfil de riesgo y sugerir una diversificación adecuada. Además, plataformas de análisis predictivo pueden alertarte sobre posibles movimientos del mercado.

- Ventaja clave: Estas tecnologías eliminan el sesgo humano al basarse exclusivamente en datos, ayudándote a tomar decisiones informadas.

5. Educación Financiera Continua

Qué es: Comprender los fundamentos de las finanzas conductuales y cómo aplicarlos en estrategias reales puede ser una de las herramientas más efectivas para los inversores.

- Recursos recomendados: Inscríbete en cursos sobre finanzas conductuales, lee libros clave como Thinking, Fast and Slow de Daniel Kahneman, o sigue blogs como este y podcasts especializados como Inversión Racional.

- Beneficio a largo plazo: La educación financiera no solo mejora tu capacidad para detectar sesgos, sino que también fomenta la confianza y disciplina necesarias para mantener estrategias a largo plazo.

Estas estrategias no solo te ayudarán a superar los sesgos cognitivos, sino que también te proporcionarán un marco sólido para optimizar tus decisiones de inversión. Al integrar prácticas como la diversificación, el uso de tecnología y la revisión constante de tus decisiones, estarás mejor preparado para enfrentar los desafíos del mercado de manera equilibrada y rentable.

Aplicaciones Prácticas en el Mundo Real: Cómo las Finanzas Conductuales Transforman la Inversión

Las finanzas conductuales no son solo un marco teórico, sino que tienen aplicaciones concretas y tangibles que están siendo aprovechadas por grandes empresas, fondos de inversión y herramientas tecnológicas. Estas prácticas están ayudando a los inversores a tomar decisiones más informadas y estratégicas, optimizando sus resultados financieros.

1. Fondos de Inversión Basados en Psicología del Mercado

Qué son: Fondos que utilizan modelos de finanzas conductuales para identificar patrones emocionales en los mercados y anticipar movimientos de precios.

- Cómo funcionan: Estos fondos analizan datos sobre el comportamiento de los inversores, como la euforia durante tendencias alcistas o el pánico durante caídas, para ajustar su estrategia. Utilizan algoritmos que evalúan métricas como el volumen de operaciones y las búsquedas en internet para medir el sentimiento del mercado.

- Ejemplo práctico: Fondos como BlackRock Behavioral Finance Equity emplean principios de finanzas conductuales para minimizar el impacto de sesgos comunes y maximizar los retornos a largo plazo.

2. Herramientas de Inversión Impulsadas por Tecnología

Qué son: Plataformas y aplicaciones que integran inteligencia artificial (IA) y aprendizaje automático para ayudar a los inversores a evitar decisiones impulsivas y a ajustar sus estrategias en tiempo real.

- Características clave:

- Alertas inteligentes: Aplicaciones que envían notificaciones cuando una decisión parece estar influenciada por emociones, como vender en momentos de pánico.

- Simulaciones predictivas: Herramientas que permiten a los inversores evaluar cómo diferentes decisiones podrían afectar su portafolio antes de ejecutarlas.

- Asesoramiento automatizado: Robo-advisors que construyen y reequilibran portafolios basados en principios de finanzas conductuales, eliminando el sesgo humano.

- Ejemplo práctico: Betterment y Wealthfront son plataformas populares que ayudan a los inversores a mantener una estrategia disciplinada, evitando desvíos emocionales.

3. Programas de Educación para Inversores

Qué son: Iniciativas diseñadas para enseñar a los inversores a identificar y mitigar los sesgos cognitivos que afectan sus decisiones financieras.

- Qué ofrecen:

- Cursos y seminarios sobre principios de finanzas conductuales.

- Acceso a recursos digitales como tutoriales interactivos y webinars en vivo.

- Herramientas de autoevaluación para identificar sesgos personales.

- Beneficio: Al educar a los inversores sobre sus propios patrones de pensamiento, estos programas no solo mejoran sus habilidades financieras, sino que también aumentan su confianza para tomar decisiones estratégicas.

- Ejemplo práctico: Instituciones como Morningstar ofrecen recursos educativos que combinan análisis de datos con insights de finanzas conductuales para ayudar a los inversores a construir carteras más sólidas.

Impacto General de Estas Aplicaciones

La adopción de las finanzas conductuales en el mundo real está teniendo un impacto significativo en la manera en que las personas y las instituciones abordan la inversión:

- Mayor estabilidad en los mercados: Al reducir el impacto de decisiones impulsivas, estas aplicaciones y estrategias contribuyen a mercados más predecibles y eficientes.

- Rendimientos mejorados: Los fondos y herramientas que emplean principios de finanzas conductuales han demostrado un rendimiento superior en comparación con estrategias tradicionales durante períodos de alta volatilidad.

- Empoderamiento del inversor: Los programas educativos están ayudando a los individuos a ganar control sobre sus decisiones financieras, promoviendo un enfoque más disciplinado y sostenible.

Las finanzas conductuales están dejando de ser una teoría académica para convertirse en una herramienta esencial en el mundo de la inversión. Desde fondos de inversión avanzados hasta herramientas tecnológicas y programas educativos, estas aplicaciones prácticas están transformando la forma en que los inversores operan, maximizando resultados y minimizando riesgos emocionales.

Finanzas Conductuales y Sostenibilidad Financiera

Las Finanzas Conductuales también tienen un papel crucial en la construcción de estrategias de inversión sostenibles. Al entender los sesgos, los inversores pueden evitar errores comunes y construir carteras más resilientes a largo plazo.

Conclusión: Transformando Decisiones de Inversión con Finanzas Conductuales

Las Finanzas Conductuales han demostrado ser una herramienta revolucionaria en el mundo de las inversiones, proporcionando a los inversores un marco para comprender y mitigar el impacto de sesgos y emociones en sus decisiones financieras. Al reconocer estos patrones de comportamiento y aplicar estrategias específicas, como diversificación, revisión continua y uso de tecnología, los inversores pueden desarrollar enfoques más disciplinados y efectivos.

La integración de principios de Finanzas Conductuales no solo mejora el rendimiento a largo plazo, sino que también promueve una mentalidad más equilibrada frente a la volatilidad del mercado. Esto permite a los inversores no solo reaccionar mejor a los desafíos, sino también aprovechar oportunidades que antes podrían haber pasado desapercibidas debido a barreras psicológicas.

Si estás listo para transformar tu estrategia de inversión:

- Evalúa tus decisiones: Reflexiona sobre cómo tus emociones han influido en tus inversiones pasadas.

- Educación continua: Profundiza tu conocimiento en Finanzas Conductuales mediante recursos confiables y programas educativos.

- Comparte y colabora: Comparte este artículo con colegas y amigos interesados en mejorar su enfoque financiero. Juntos, podemos construir una comunidad más informada y estratégica.

Recuerda que el éxito financiero no solo depende de la información que posees, sino de cómo la utilizas. Integra hoy mismo los principios de las Finanzas Conductuales en tu estrategia y comienza a construir un futuro más sólido y próspero. ¡El conocimiento es poder, y el éxito financiero comienza aquí!

Blog: nosgustainvertir.com

Apalancamiento Financiero: lo bueno, lo malo y cómo usarlo sin arruinarte

En el mundo de las inversiones, pocas herramientas despiertan tanto respeto —y temor— como el a…

Recorte del Dividendo: Qué Hacer Cuando tu Empresa Paga Menos

Recorte del dividendo: pocas expresiones ponen tan nervioso a un inversor de largo plazo. Un día rev…

Burbujas económicas: cómo se forman y cómo detectarlas a tiempo

Las burbujas económicas han acompañado a los mercados financieros desde hace siglos. Surge…

La psicología del dinero: 7 lecciones para invertir mejor y vivir con libertad

Cuando hablamos de inversiones solemos pensar en números, gráficos, ratios y rentabilidades. Pero en…

La Psicología Oculta del Trading: Cómo Piensan los Traders Consistentes

Muchos traders buscan el indicador perfecto o la estrategia infalible que les garantice beneficios. …

Quiero Ganar Dinero en Bolsa ¿Cómo lo Puedo Hacer?

«Quiero ganar dinero en bolsa.»Esa frase la hemos dicho todos alguna vez. La pregunta es: ¿cómo…