¡Hola y bienvenido! Si estás pensando en cómo invertir bien ese dinero extra que tienes, has llegado al lugar perfecto. Mi objetivo es guiarte en este emocionante viaje hacia una inversión inteligente y rentable. Invertir es una herramienta poderosa para hacer crecer tu patrimonio, pero también requiere estrategia y conocimiento. ¿Estás listo para aprender los primeros pasos? ¡Vamos a ello!

Por Qué Es Vital Aprender a Invertir Bien

Aprender a invertir bien no solo te ayuda a proteger tu dinero de la inflación, sino también te permite alcanzar metas financieras importantes, como planificar tu jubilación, comprar una vivienda o financiar proyectos personales. Dejar tu dinero en una cuenta bancaria con bajo interés puede ser seguro, pero las inversiones ofrecen un crecimiento mucho más significativo a largo plazo.

Adicionalmente, la inversión te permite participar en oportunidades globales. Imagina invertir en tecnologías emergentes como inteligencia artificial o en sectores en crecimiento como las energías renovables. Estas áreas no solo están transformando la economía, sino que también ofrecen rendimientos atractivos para quienes apuestan por ellas en el momento adecuado.

Ejemplo práctico: Supongamos que inviertes 1,000 € en un ETF que sigue el sector tecnológico y este crece un 10 % anual. En 10 años, esa inversión inicial puede haber duplicado su valor, sin contar aportaciones adicionales o reinversión de dividendos.

Otro beneficio clave de aprender a invertir bien es el control financiero que ganarás. Podrás tomar decisiones informadas, reducir la dependencia de asesores financieros y diseñar estrategias adaptadas a tus necesidades. La educación financiera es una herramienta valiosa que te acompañará toda la vida y te ayudará a sortear los desafíos económicos.

Además, invertir bien te abre la posibilidad de obtener ingresos pasivos. Imagina tener una cartera de inversiones que genera dividendos regularmente o intereses provenientes de bonos. Estos ingresos adicionales pueden ayudarte a alcanzar la libertad financiera.

Pasos Prácticos para Empezar a Invertir Bien

Si eres nuevo en el mundo financiero, no te preocupes. Comenzar con pasos pequeños pero firmes es esencial. En España, la compra de propiedades es una inversión popular, pero no es la única alternativa. Vamos a explorar opciones accesibles y diversificadas:

1. Invertir en Acciones: La Puerta a la Bolsa

Invertir en acciones puede parecer intimidante, pero es una de las formas más efectivas de hacer crecer tu dinero. Comprar acciones significa convertirte en copropietario de una empresa y beneficiarte de su crecimiento. La Bolsa de Valores ofrece tanto oportunidades para ganancias a corto plazo como para estrategias a largo plazo.

Consejo: Antes de invertir, investiga las empresas que te interesan. ¿Tienen un modelo de negocio sólido? ¿Están en un sector con potencial de crecimiento? Además, diversifica tu portafolio para reducir riesgos. Por ejemplo, podrías combinar empresas tecnológicas con empresas de consumo básico para equilibrar tu inversión.

Caso real: Amazon es un ejemplo de una acción que creció exponencialmente a lo largo de los años. Aquellos que invirtieron en sus primeros años han visto rendimientos extraordinarios gracias al auge del comercio electrónico.

2. Fondos de Inversión: Simplicidad y Diversificación

Si prefieres no gestionar tus inversiones directamente, los fondos de inversión son una excelente alternativa. Estos fondos reúnen dinero de varios inversores para construir una cartera diversificada de activos como acciones, bonos e inmuebles. Son gestionados por profesionales que buscan maximizar los rendimientos para los participantes.

Ventaja adicional: Los fondos de inversión permiten diferir impuestos, ya que no tributarás hasta que decidas retirar tu dinero. Esto los hace ideales para quienes desean optimizar la rentabilidad a largo plazo. Además, hay opciones para todos los perfiles de riesgo, desde fondos conservadores hasta fondos agresivos.

Dato interesante: En España, los fondos indexados están ganando popularidad debido a sus bajas comisiones y su rendimiento competitivo frente a fondos gestionados activamente.

3. Letras del Tesoro: Seguridad y Estabilidad

Para quienes buscan opciones seguras, las letras del Tesoro son ideales. Respaldadas por el gobierno, ofrecen un rendimiento estable y son una excelente opción para los inversores conservadores. Además, suelen tener plazos de inversión cortos, como 3, 6 o 12 meses.

Tip: Este producto financiero es particularmente atractivo durante periodos de alta inflación, ya que ofrece tasas más competitivas en comparación con cuentas de ahorro tradicionales.

4. Criptomonedas: Una Opción Innovadora

Aunque las criptomonedas son altamente volátiles, ofrecen oportunidades únicas. Bitcoin y Ethereum son las más conocidas, pero hay cientos de proyectos emergentes que podrían ofrecer rendimientos significativos. Algunas criptomonedas están vinculadas a tecnologías como contratos inteligentes, que podrían revolucionar sectores como bienes raíces y finanzas.

Advertencia: Invierte solo una parte pequeña de tu portafolio y asegúrate de entender la tecnología detrás de cada proyecto antes de tomar decisiones. Consulta plataformas como Binance o Kraken para obtener información detallada sobre cada moneda.

Estrategia avanzada: Algunos inversores combinan criptomonedas con instrumentos tradicionales como bonos, creando un portafolio híbrido que equilibra riesgo y rentabilidad.

Herramientas y Recursos para Invertir Bien

Existen múltiples herramientas que pueden ayudarte en tu camino de inversión:

- Plataformas de Inversión Online: Ofrecen acceso a una amplia gama de productos financieros con tarifas competitivas. Ejemplo: XTB, que permite invertir en acciones, criptomonedas y ETFs.

- Asesores Financieros: Profesionales que pueden ayudarte a crear y gestionar tu portafolio. Busca asesores certificados por entidades como la EFPA.

- Cursos y Webinars: Amplía tus conocimientos sobre técnicas y estrategias de inversión. Plataformas como Coursera y Domestika ofrecen opciones accesibles.

- Simuladores de Inversión: Prueba estrategias sin arriesgar dinero real. Google Finance y TradingView son herramientas populares.

- Aplicaciones Móviles: Herramientas como Robinhood y Revolut facilitan la inversión desde tu teléfono. También puedes usar apps como Fintonic para controlar tus gastos e identificar oportunidades de ahorro que podrías invertir.

Extra: Algunos bancos como BBVA y Santander también ofrecen plataformas integradas para inversores, ideales para quienes buscan simplicidad y seguridad.

Nuevas Tendencias en Inversión

El mundo de la inversión está en constante evolución. Algunas tendencias actuales incluyen:

- Inversión ESG (Ambiental, Social y Gobernanza): Los inversores buscan empresas sostenibles que promuevan buenas prácticas ambientales y sociales.

- Inteligencia Artificial y Tecnología: Sectores relacionados con la IA, como el análisis de datos y la automatización, están atrayendo una gran cantidad de capital.

- Economía Circular: Modelos de negocio que se enfocan en la sostenibilidad y reutilización de recursos están ganando tracción.

- Metaverso y Realidad Virtual: La inversión en estas tecnologías promete un crecimiento acelerado, especialmente en sectores como el entretenimiento y la educación.

- Energías Renovables: Con la transición hacia un modelo energético sostenible, las empresas que lideran este sector están viendo un aumento significativo en las inversiones.

Estrategias de Inversión para el Largo Plazo

Invertir con una mentalidad a largo plazo es una de las estrategias más efectivas para generar riqueza sostenible. Aquí te presentamos algunas tácticas que pueden ayudarte a maximizar los rendimientos mientras minimizas riesgos:

1. Reinversión de Dividendos

Las acciones que pagan dividendos ofrecen una oportunidad única para los inversores a largo plazo. En lugar de retirar los dividendos, puedes reinvertirlos automáticamente para adquirir más acciones. Esto aumenta tu participación en la empresa y acelera el crecimiento de tu inversión gracias al interés compuesto.

Ejemplo: Si posees acciones que pagan un dividendo anual del 5 % y reinviertes constantemente esos dividendos, podrías ver un crecimiento significativo en tu capital a lo largo de 10 o 20 años.

2. Aprovechar el Interés Compuesto

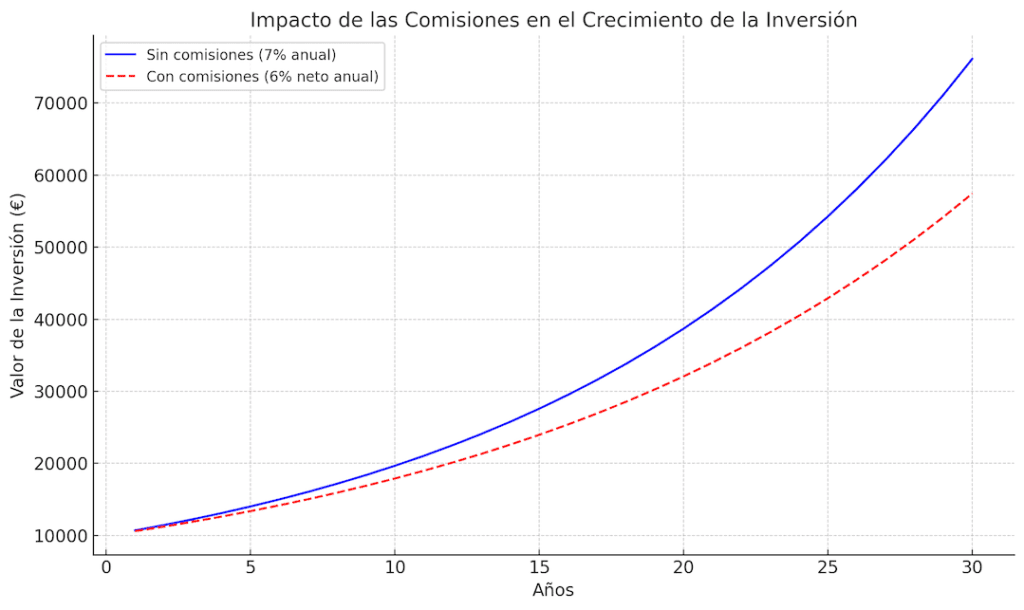

El interés compuesto es conocido como el «octavo milagro del mundo». Cuanto más tiempo dejes tu dinero invertido, mayor será el impacto del interés compuesto sobre tu capital inicial y los rendimientos acumulados.

Caso práctico: Invertir 1,000 € con un rendimiento anual del 7 % durante 30 años puede transformar esa cantidad en más de 7,600 €, sin realizar aportaciones adicionales.

3. Dollar-Cost Averaging (DCA)

Esta estrategia implica invertir una cantidad fija de dinero de forma regular, independientemente de las fluctuaciones del mercado. Esto reduce el impacto de la volatilidad y te permite promediar el costo de tus inversiones a lo largo del tiempo.

Beneficio: Es ideal para inversores que desean construir su portafolio de manera constante sin preocuparse por los momentos exactos del mercado.

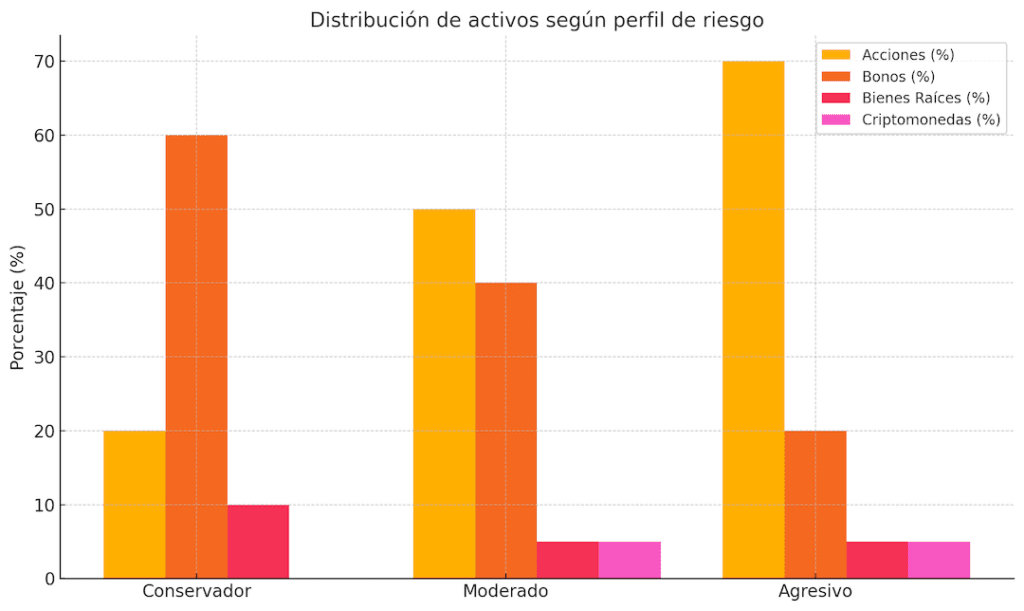

4. Mantén un Portafolio Diversificado

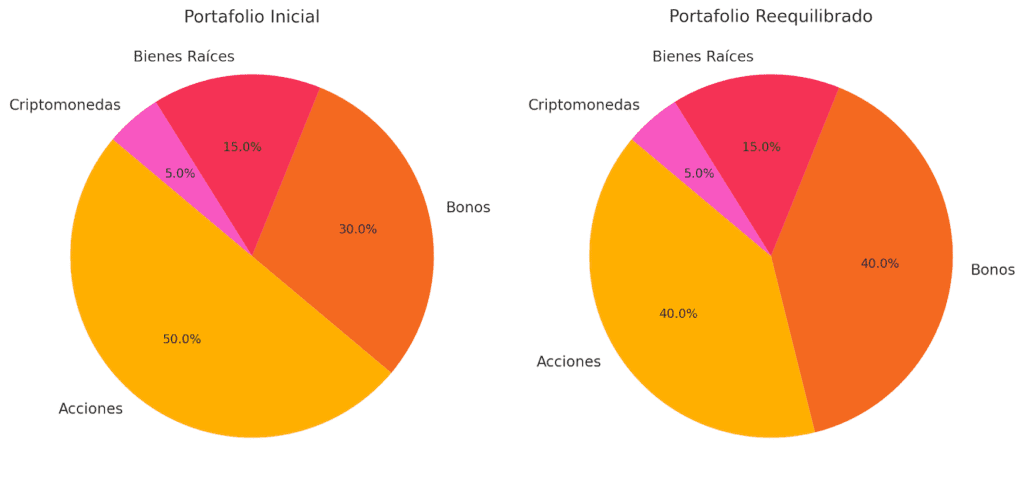

La diversificación es clave para mitigar riesgos. Combina diferentes clases de activos, como acciones, bonos, bienes raíces y criptomonedas, para equilibrar los altibajos en cualquier sector específico.

Ejemplo: Un portafolio diversificado podría incluir un 40 % en acciones internacionales, un 30 % en bonos, un 20 % en bienes raíces y un 10 % en criptomonedas.

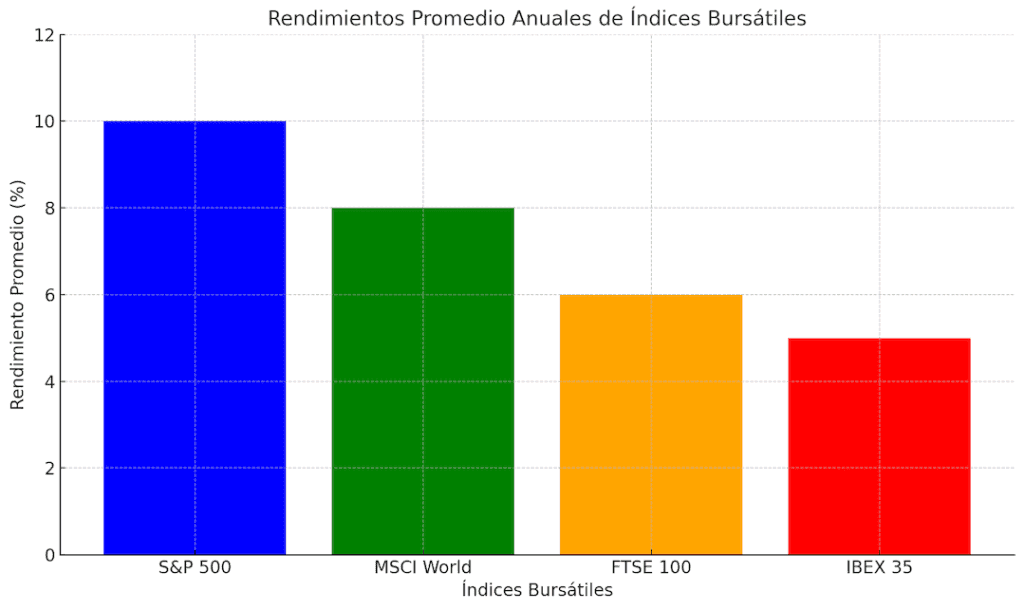

5. Inversiones en Índices Bursátiles

Los índices bursátiles, como el S&P 500 o el MSCI World, ofrecen una exposición amplia a los mercados globales. Invertir en fondos que rastrean estos índices es una forma eficiente y de bajo costo para beneficiarse del crecimiento general del mercado.

Dato interesante: En los últimos 50 años, el S&P 500 ha tenido una rentabilidad anual promedio del 10 %, lo que lo convierte en una opción atractiva para los inversores a largo plazo.

Errores Comunes al Invertir y Cómo Evitarlos

Invertir puede ser un desafío, pero conocer los errores más comunes te ayudará a evitarlos y a tomar decisiones más informadas:

1. No Diversificar Suficientemente

Invertir todo tu dinero en un solo activo o sector puede ser extremadamente arriesgado. La falta de diversificación aumenta tu exposición a los altibajos de un único mercado o industria.

Cómo evitarlo: Diseña un portafolio que incluya diferentes clases de activos y sectores económicos. Utiliza herramientas como fondos de inversión o ETFs para lograr una diversificación automática.

2. Tomar Decisiones Basadas en Emociones

Es fácil caer en el pánico durante una caída del mercado o dejarse llevar por la euforia en periodos de subidas. Estas reacciones emocionales suelen llevar a decisiones precipitadas y pérdidas innecesarias.

Consejo: Mantén un enfoque disciplinado y sigue tu plan de inversión. La historia muestra que los mercados suelen recuperarse después de caídas significativas.

3. Ignorar los Costos de Inversión

Comisiones, tarifas de gestión y gastos asociados pueden erosionar significativamente tus rendimientos a largo plazo. Por ejemplo, una comisión del 1 % anual puede reducir tus ganancias acumuladas en miles de euros con el tiempo.

Cómo evitarlo: Busca plataformas de inversión de bajo costo y opta por fondos indexados con comisiones bajas.

4. No Ajustar el Portafolio con el Tiempo

Con el tiempo, la composición de tu portafolio puede desviarse de tus objetivos iniciales debido a los cambios en el mercado.

Solución: Revisa y rebalancea tu portafolio al menos una vez al año para asegurarte de que sigue alineado con tus metas.

5. Sobrestimar el Rendimiento de Inversiones Nuevas

Muchos inversores se dejan llevar por el «hype» de nuevos activos o tendencias, como las criptomonedas, sin realizar una investigación adecuada.

Consejo: Siempre investiga a fondo antes de invertir en algo nuevo y limita tu exposición a activos altamente especulativos.

Herramientas Avanzadas para Maximizar tu Estrategia de Inversión

Además de las herramientas básicas, considera estas opciones avanzadas para llevar tu inversión al siguiente nivel:

1. Gestores Automáticos (Robo-Advisors)

Plataformas como Indexa Capital o Finizens gestionan tus inversiones automáticamente según tu perfil de riesgo, utilizando algoritmos para optimizar tus rendimientos.

2. Análisis Técnico y Fundamental

Utiliza herramientas como TradingView para realizar análisis técnico y plataformas como Morningstar para evaluar los fundamentos de acciones y fondos.

3. Software de Simulación

Simuladores como Portfolio Visualizer te permiten probar diferentes estrategias y ver cómo habrían funcionado en el pasado.

4. Criptomonedas Avanzadas

Explora oportunidades en DeFi (Finanzas Descentralizadas) utilizando plataformas como Aave o Uniswap, que ofrecen rendimientos competitivos en comparación con inversiones tradicionales.

| Plataforma | Tipo | Comisión Media (%) | Productos Disponibles | Ideal para |

|---|---|---|---|---|

| Indexa Capital | Robo-Advisor | 0.43 | Fondos Indexados | Inversores conservadores o moderados |

| Finizens | Robo-Advisor | 0.45 | Fondos Indexados | Inversores conservadores o moderados |

| MyInvestor | Banco/ETF | 0.00 | ETFs y Fondos | Inversores avanzados |

| eToro | Broker Online | 0.10 | Acciones, ETFs, Cripto | Inversores activos y diversificados |

Preguntas Frecuentes para Aprender a Invertir Bien

¿Qué significa invertir bien?

Invertir bien significa tomar decisiones financieras informadas para hacer crecer tu patrimonio a largo plazo, minimizando riesgos y maximizando los beneficios.

¿Cuáles son los primeros pasos para invertir bien?

Primero, define tus objetivos financieros y tolerancia al riesgo. Luego, investiga sobre diferentes opciones de inversión, como acciones, fondos indexados o bonos, para decidir cuál es la más adecuada para ti.

¿Es posible invertir bien con poco dinero?

Sí, hoy en día puedes empezar a invertir con cantidades pequeñas gracias a plataformas como Indexa Capital o MyInvestor. La clave es ser constante y aprovechar el interés compuesto.

¿Cómo identificar oportunidades para invertir bien?

Analiza tendencias del mercado, sectores en crecimiento como la tecnología o energías renovables, y diversifica tu portafolio para aprovechar oportunidades mientras reduces riesgos.

¿Invertir bien implica evitar riesgos por completo?

No, invertir bien no significa evitar riesgos por completo, sino gestionarlos de manera efectiva. Diversificar tus inversiones y mantener un horizonte a largo plazo son estrategias clave.

¿Qué herramientas ayudan a invertir bien?

Plataformas como robo-advisors, análisis técnico en TradingView y simuladores como Portfolio Visualizer son herramientas valiosas para invertir bien con base en datos.

Conclusión: Haz de la Inversión un Estilo de Vida

Invertir no es solo una actividad; es un hábito y una forma de pensar que puede transformar tu futuro financiero. La clave está en ser constante, aprender de cada experiencia y ajustarte a los cambios del mercado.

Recuerda, el tiempo en el mercado es más importante que el momento en el que entras. Comienza hoy, incluso si es con una pequeña cantidad, y deja que el interés compuesto haga su magia.

Espero que esta guía te inspire a tomar decisiones inteligentes y te motive a dar el primer paso hacia una inversión bien fundamentada. Si tienes dudas o necesitas más información, explora los recursos adicionales en este blog. ¡Éxito en tu camino hacia la libertad financiera!

Blog: nosgustainvertir.com

Empresas cotizadas: por qué existen y qué papel juegan realmente en el sistema financiero

Cuando hablamos de empresas cotizadas, casi siempre se repite la misma explicación sencilla: sa…

Recorte del Dividendo: Qué Hacer Cuando tu Empresa Paga Menos

Recorte del dividendo: pocas expresiones ponen tan nervioso a un inversor de largo plazo. Un día rev…

¿Vale la pena invertir en dividendos?

¿Te has preguntado alguna vez si realmente merece la pena invertir en dividendos? Para muchos i…

Impuestos sobre dividendos en España en 2025: guía completa para inversores

Cobrar dividendos mola, no te voy a engañar 😎. Ves dinero entrando en tu cuenta solo por tener accio…

Estrategias de inversión FED: qué hacen los grandes fondos cuando no bajan los tipos

Las estrategias de inversión FED se han convertido en un tema central para los mercados en 2025. Cad…

Burbujas económicas: cómo se forman y cómo detectarlas a tiempo

Las burbujas económicas han acompañado a los mercados financieros desde hace siglos. Surge…