Inversor Activo vs. Inversor Pasivo: ¿Cuál es la Mejor Estrategia para Maximizar tu Inversión?

En este artículo, te guiaremos a través de los pasos clave que sigue un inversor activo y exploraremos las acciones estratégicas de un inversor pasivo. Descubre las diferencias fundamentales entre ambas estrategias y decide cuál se alinea mejor con tus objetivos financieros para maximizar tu rentabilidad.

¿Qué es un Inversor Activo?

Ser un inversor activo significa sumergirte en el análisis exhaustivo de empresas, seleccionar cuidadosamente las que formarán parte de tu cartera y realizar un seguimiento constante de su desempeño. Es un enfoque dinámico que requiere dedicación y estrategia para aprovechar al máximo las oportunidades del mercado.

Ventajas del inversor activo

Yo siempre doy preferencia a las empresas que reparten dividendos para la elección de mi cartera a Largo Plazo y me enfocaré principalmente en ellas a la hora de escribir este artículo sobre el inversor activo.

Un inversor activo busca meticulosamente un bróker confiable para alojar su cartera de valores y realiza un análisis exhaustivo de las empresas que desea incluir. No se limita a una simple selección; estudia a fondo los informes trimestrales y anuales de las compañías para entender sus resultados, planes futuros, niveles de deuda, y otros factores clave. Además, se asegura de realizar un seguimiento continuo para tomar decisiones informadas.

La importancia de un análisis riguroso y la paciencia en la inversión activa

La elección de empresas se basa en un análisis riguroso, enfocándose en aquellas que ofrezcan un dividendo atractivo y sostenible a largo plazo. Para ello, revisa el historial de dividendos de los últimos 15 años, prefiriendo empresas con pagos crecientes o, al menos, estables. Es importante tener en cuenta que, en situaciones excepcionales como la crisis del coronavirus, incluso las empresas de alta calidad pueden suspender temporalmente sus dividendos debido a la falta de ingresos, algo comprensible en el contexto.

Estrategias de compra y la importancia de la paciencia a largo plazo

La paciencia es una virtud esencial para un inversor activo. Espera el momento adecuado para comprar acciones, aunque esto tome años. Cuando el precio de las acciones cae dentro de los márgenes preestablecidos, realiza la compra y, si la cotización sigue bajando, continúa comprando, aprovechando precios más bajos.

Un inversor a largo plazo debe ser paciente y no preocuparse si la cotización de sus acciones tarda en subir. El enfoque está en los dividendos, no en la revalorización inmediata de la acción. Mientras la empresa siga pagando dividendos, la estrategia es acumular acciones a precios atractivos, con el objetivo de nunca vender y vivir del rendimiento de los dividendos.

Es crucial mantenerse alejado del ruido mediático y publicitario, diseñado para provocar decisiones impulsivas de compra y venta. La mayoría de las noticias son distracciones que pueden generar nerviosismo y llevar a vender en momentos inoportunos, beneficiando a gobiernos, brókeres y al sistema financiero que no desea que alcances la libertad financiera.

Sigue fielmente los pasos de análisis, selección y seguimiento, manteniendo tus metas claras y viviendo de los dividendos. El camino hacia la independencia financiera puede variar en duración, dependiendo de la edad y la cantidad de ingresos que puedas destinar a la inversión, pero con determinación, comprensión y pasión por este mundo, es un objetivo alcanzable.

¿Qué es un inversor pasivo?

Analiza fondos de inversión de gestión activa, fondos indexados o ETFs, y realiza un seguimiento continuo de sus rendimientos, lo que permite despreocuparte de analizar individualmente empresas y tomar decisiones sobre qué comprar y a qué precio. Con esta estrategia, delegas la gestión en expertos o sigues un índice de referencia, simplificando así tu enfoque de inversión y reduciendo la carga de análisis personal.

Descubre si Esta Estrategia Es para Ti

Conocer en qué mercados invertir es clave: desde el S&P 500 hasta mercados mundiales, empresas emergentes, asiáticas, materias primas y renta fija. Todos estos mercados están al alcance a través de Fondos de Inversión o ETFs. Puedes optar por un ETF que abarque todo el mercado global o construir una cartera diversificada de fondos y ETFs, según tus preferencias.

Hay una gran variedad de empresas que ofrecen fondos y ETFs, pero dos gigantes destacan por su tamaño e influencia: Vanguard y BlackRock (iShares). Aunque sus fondos y carteras tienden a ser similares, a menudo replican índices importantes, lo que los convierte en opciones sólidas para muchos inversores.

Un inversor pasivo a largo plazo, generalmente, no se enfoca en obtener grandes dividendos. Algunos ETFs y Fondos de Inversión los distribuyen, mientras que otros no. El objetivo principal al invertir en fondos es la acumulación de capital y el crecimiento de la cotización, ya que, históricamente, la economía mundial tiende a crecer con el tiempo. Los mercados más relevantes para un inversor a largo plazo en Fondos o ETFs suelen ser el mercado mundial o el estadounidense, representado por el S&P 500.

Fondos de Inversión: La Decisión Clave entre Gestión Activa y Pasiva para Maximizar tu Rentabilidad

Un fondo de inversión de gestión activa es dirigido por una empresa y gestionado por uno o varios gestores que toman decisiones estratégicas para maximizar los rendimientos. En contraste, un fondo de gestión pasiva, conocido como fondo indexado, sigue automáticamente un índice de referencia y, por lo tanto, ofrece comisiones significativamente más bajas. Las comisiones en los fondos de gestión activa suelen ser más elevadas debido a la intervención activa y el análisis continuo que realizan los gestores, mientras que los fondos de gestión pasiva, al replicar un índice, mantienen costos operativos mínimos, lo que se traduce en menores comisiones para el inversor.

Un ETF (Exchange-Traded Fund) tiene comisiones bajas y funciona de manera similar a un fondo indexado, replicando un índice de referencia. Sin embargo, los ETFs no solo replican índices bursátiles, sino que también pueden abarcar una amplia variedad de mercados, incluyendo mercados mundiales, materias primas, divisas, renta fija, y más. Esta versatilidad permite a los inversores diversificar su cartera de manera eficiente y acceder a diferentes sectores y activos con costos reducidos, todo dentro de un solo producto financiero.

Cuando Entrar

Lo habitual es comprar cuando hay caídas en la cotización, aprovechando las bajas para adquirir a precios reducidos. Sin embargo, también es válido destinar una cantidad fija de dinero de manera periódica, independientemente de las fluctuaciones del mercado. Esta estrategia, conocida como «dollar-cost averaging,» permite despreocuparse de las caídas, ya que la tendencia alcista a largo plazo tiende a recuperarse incluso después de una crisis.

Es fundamental mantenerse alejado del ruido mediático. Vender en momentos de pánico solo cristaliza las pérdidas. Cuando inviertes a largo plazo, debes estar consciente de que el mercado tiene altibajos; en un día puedes estar ganando, y al siguiente, perdiendo. Sin embargo, a largo plazo, el resultado tiende a ser positivo.

Al igual que un inversor activo, el objetivo del inversor pasivo es generar ingresos adicionales o alcanzar la independencia financiera. Para ello, es esencial calcular cuánto dinero necesitas para vivir. Por ejemplo, si has invertido en un ETF que replica el S&P 500, con una rentabilidad histórica promedio de entre el 8% y el 10% anual, y necesitas 2,000 euros al mes para vivir, podrías vender anualmente un 4% de una cartera valorada en 500,000 euros. Esto te proporcionaría 24,000 euros al año, o 2,000 euros mensuales. Mientras tanto, el ETF seguiría generando una ganancia anual promedio de entre el 4% y el 8%, lo que te permitiría mantener tu independencia financiera. Sin embargo, dado el contexto de inflación actual, podría ser prudente apuntar a un ingreso mensual de 3,000 euros para asegurar un mayor margen de seguridad.

Conclusión: Inversor Activo o Pasivo

Tanto el inversor activo como el pasivo pueden lograr la tan anhelada libertad financiera. La clave está en la disciplina constante: ahorrar de manera regular, invertir con inteligencia, y mantener la calma durante las inevitables crisis del mercado. Ya sea que elijas ser un inversor activo, que toma las riendas de cada decisión, o un inversor pasivo, que confía en la estabilidad del mercado a largo plazo, el interés compuesto será tu mayor aliado. Con paciencia y perseverancia, el tiempo se encargará de llevarte hacia la independencia financiera que buscas.

Blog: invertirenbolsa.com

Empresas cotizadas: por qué existen y qué papel juegan realmente en el sistema financiero

Cuando hablamos de empresas cotizadas, casi siempre se repite la misma explicación sencilla: sa…

Educación financiera en jóvenes en la era de la complejidad económica

La educación financiera en jóvenes adquiere una relevancia creciente en una economía cada …

El Coste Invisible de la Pérdida de Poder Adquisitivo

La pérdida de poder adquisitivo se ha convertido en una de las grandes paradojas de la eco…

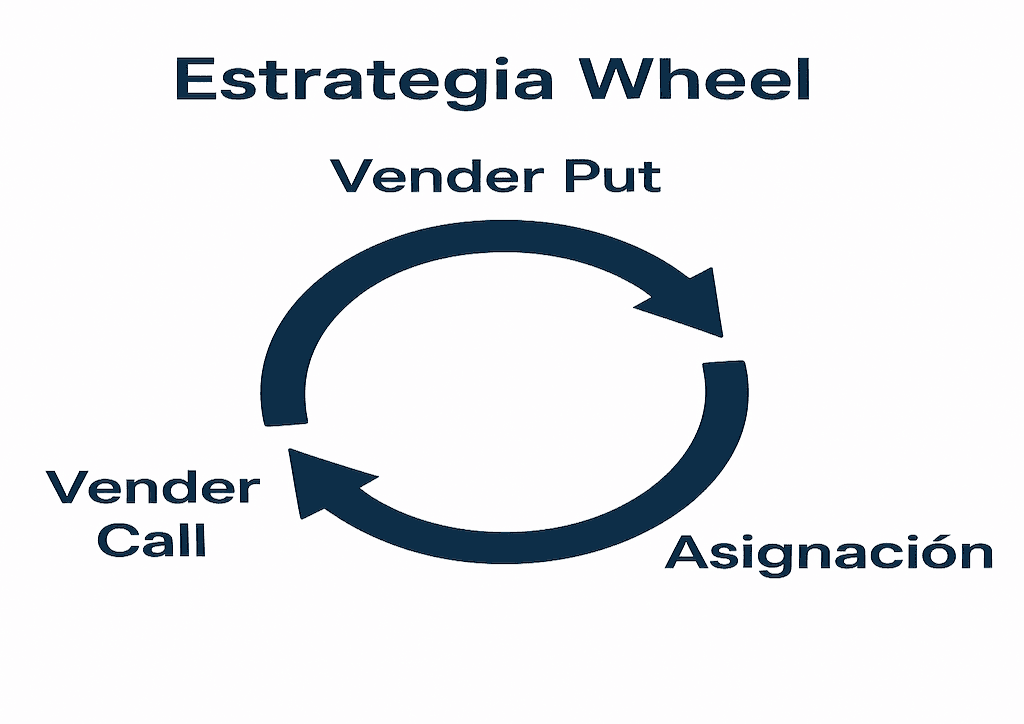

Estrategia Wheel con Opciones: Guía Completa para Generar Ingresos Vendiendo Puts y Calls

La inversión con opciones se ha popularizado enormemente en los últimos años, especialmente entre qu…

Apalancamiento Financiero: lo bueno, lo malo y cómo usarlo sin arruinarte

En el mundo de las inversiones, pocas herramientas despiertan tanto respeto —y temor— como el a…

Recorte del Dividendo: Qué Hacer Cuando tu Empresa Paga Menos

Recorte del dividendo: pocas expresiones ponen tan nervioso a un inversor de largo plazo. Un día rev…