La inversión en acciones es más que un vehículo financiero; es una oportunidad para formar parte del motor que impulsa la economía global. Participar en los mercados bursátiles significa invertir en innovación, progreso y en la construcción de un futuro económico sólido. En este artículo, exploraremos cómo las acciones no solo transforman patrimonios individuales, sino también economías enteras.

Desde pequeñas startups hasta gigantes multinacionales, las empresas cotizadas en bolsa abren sus puertas a millones de inversores. Esta democratización financiera ha cambiado las reglas del juego, permitiendo que cualquiera con visión y recursos acceda al crecimiento económico global. ¿Por qué no aprovechar esta oportunidad para aprender, crecer y construir tu camino hacia la libertad financiera? ¡Comencemos!

¿Qué es la Inversión en Acciones?

La inversión en acciones es el proceso mediante el cual un individuo adquiere una porción de propiedad en una empresa mediante la compra de sus acciones. Cada acción representa una pequeña parte del capital social de la empresa, otorgando al inversor ciertos derechos, como votar en juntas corporativas y recibir dividendos si se distribuyen.

Las acciones no son solo números en una pantalla; son participaciones tangibles en los esfuerzos y logros de las empresas. Al adquirir acciones, estás apostando por el éxito de una compañía y participando en su crecimiento. Esto las convierte en una herramienta poderosa para generar riqueza y diversificar el patrimonio personal.

Tipos de Acciones

1. Acciones Ordinarias

- Representan la mayor parte de las acciones emitidas.

- Otorgan derechos de voto y una participación proporcional en las ganancias mediante dividendos.

- Su valor puede fluctuar significativamente, lo que las hace ideales para quienes buscan mayores rendimientos y están dispuestos a asumir riesgos.

2. Acciones Preferentes

- Ofrecen dividendos más estables que las acciones ordinarias.

- No suelen otorgar derechos de voto.

- Se priorizan sobre las acciones ordinarias en caso de liquidación de la empresa.

Diferencias entre Acciones y Otros Instrumentos Financieros

A diferencia de los bonos o la renta fija, las acciones representan propiedad y no deuda. Esto significa que, mientras un inversor en bonos recibe pagos de intereses fijos, los accionistas tienen el potencial de beneficiarse de la apreciación del capital y dividendos variables, aunque a costa de asumir mayor riesgo.

Breve Historia del Mercado de Valores

El concepto de las acciones se remonta al siglo XVII, cuando la Compañía Neerlandesa de las Indias Orientales emitió las primeras acciones negociables. Desde entonces, los mercados bursátiles han evolucionado hasta convertirse en pilares fundamentales de las economías globales. Hoy, mercados como el NASDAQ, el NYSE y la Bolsa de Madrid son epicentros de la actividad económica.

Importancia Económica del Mercado de Acciones

El mercado de acciones desempeña un papel esencial en las economías globales, sirviendo como un indicador de la salud económica y como motor para la innovación y el progreso. Esta sección explora cómo las acciones conectan a inversores y empresas en un ciclo virtuoso de crecimiento económico.

Barómetro Económico Global

El mercado de valores actúa como un termómetro que mide la confianza de los inversores y la estabilidad económica. Los movimientos de las acciones reflejan cómo las economías responden a cambios en políticas gubernamentales, innovaciones tecnológicas y tendencias globales.

Ejemplo: Durante la pandemia, el auge de las empresas tecnológicas reflejó el cambio hacia el teletrabajo y la digitalización masiva. Al mismo tiempo, las caídas en sectores como el turismo y la energía mostraron los impactos inmediatos de las restricciones.

Impulso para la Innovación Empresarial

El Papel del Mercado en el Progreso Empresarial

El mercado de acciones no solo provee financiamiento, sino que también fomenta la innovación. Cuando las empresas emiten acciones, obtienen el capital necesario para invertir en investigación, desarrollo y expansión, creando un impacto positivo en la economía global.

Caso real: Tesla utilizó emisiones de acciones para financiar su desarrollo en vehículos eléctricos y energía solar, revolucionando la industria automotriz y energética.

Impacto en las PYMES

Las pequeñas y medianas empresas también encuentran en las acciones una herramienta para competir en mercados globales. A través de mercados secundarios o regionales, las PYMES pueden acceder a inversores interesados en apoyar proyectos locales o innovadores.

Comparación entre Financiación Bancaria y Emisión de Acciones

| Característica | Financiación Bancaria | Emisión de Acciones |

|---|---|---|

| Costo a Largo Plazo | Intereses recurrentes | No genera intereses |

| Control Empresarial | No afecta | Se diluye parcialmente |

| Flexibilidad | Limitada | Mayor disponibilidad de capital |

| Riesgo Empresarial | Alto, debido a deuda acumulada | Compartido entre accionistas |

Inversión Global e Innovación

Los mercados bursátiles permiten la movilización de capital a nivel global. Esto significa que los inversores pueden financiar proyectos y empresas en cualquier parte del mundo, fomentando la innovación y reduciendo las barreras económicas.

Consejo para inversores: Diversifica invirtiendo en mercados emergentes y sectores innovadores, como tecnología verde o inteligencia artificial.

Beneficios de Invertir en Acciones

La inversión en acciones es una de las herramientas más efectivas para aumentar el patrimonio a largo plazo, generar ingresos pasivos y diversificar riesgos. A continuación, exploramos los beneficios clave que la hacen tan atractiva para inversores de todos los niveles.

1. Crecimiento del Patrimonio a Largo Plazo

El mercado de valores ha demostrado ser una de las formas más efectivas de generar riqueza a largo plazo. A través del crecimiento del capital y la reinversión de dividendos, los inversores pueden beneficiarse del interés compuesto, donde los rendimientos acumulados generan aún más rendimientos.

Ejemplo: Si inviertes 1,000 € a una tasa promedio del 7 % anual durante 30 años, tu inversión podría crecer a más de 7,600 €.

2. Generación de Ingresos Pasivos

Las acciones que pagan dividendos son una fuente confiable de ingresos pasivos. Los dividendos representan una parte de las ganancias de la empresa que se distribuyen a los accionistas, proporcionando un flujo constante de efectivo.

Ejemplo práctico: Una cartera bien diseñada con acciones de empresas que pagan dividendos podría generar un rendimiento anual del 3-7 %, dependiendo de la composición.

Consejo: Reinvierte los dividendos para maximizar los beneficios del interés compuesto.

3. Flexibilidad y Diversificación

El mercado de acciones permite a los inversores elegir entre una amplia variedad de sectores, regiones y tamaños de empresas. Esto facilita la diversificación, que es clave para reducir el riesgo asociado con una inversión en particular.

Beneficio clave: Un portafolio diversificado amortigua las caídas en sectores específicos y estabiliza los rendimientos.

Tabla sugerida: Distribución de un portafolio diversificado según sectores (tecnología, salud, energía, bienes raíces).

4. Participación Activa en el Progreso Económico

Invertir en acciones es más que obtener ganancias; es una forma de participar en el éxito de las empresas que están transformando el mundo. Al comprar acciones, te conviertes en parte del viaje de crecimiento de una compañía, respaldando su misión e impacto.

Ejemplo: Invertir en empresas tecnológicas innovadoras puede permitirte ser parte de la transformación digital global.

Estrategias Fundamentales para la Inversión en Acciones

Invertir en acciones requiere más que capital: exige planificación, disciplina y una estrategia clara. Aquí exploramos las estrategias fundamentales que pueden ayudarte a construir un portafolio sólido y maximizar tus rendimientos.

1. Diversificación: Reduciendo el Riesgo

La diversificación consiste en invertir en diferentes sectores, regiones y tamaños de empresas para distribuir el riesgo. De esta forma, las pérdidas en un sector pueden compensarse con ganancias en otros.

Ejemplo: Un portafolio diversificado puede incluir acciones de tecnología en Estados Unidos, energías renovables en Europa y bienes de consumo en mercados emergentes.

Ejemplo de distribución de un portafolio diversificado por sectores

| Sector | Porcentaje (%) |

|---|---|

| Tecnología | 30 |

| Energías Renovables | 20 |

| Salud | 15 |

| Bienes de Consumo | 10 |

| Finanzas | 15 |

| Otros | 10 |

2. Inversión a Largo Plazo: Paciencia Recompensada

El tiempo es un aliado poderoso en la inversión. Mantener tus inversiones a largo plazo permite que el interés compuesto amplifique tus rendimientos y minimiza el impacto de las fluctuaciones diarias del mercado.

Consejo: No intentes cronometrar el mercado; enfócate en empresas con fundamentos sólidos y mantén la calma durante las correcciones del mercado.

3. Dollar-Cost Averaging (DCA): Consistencia en la Inversión

El DCA implica invertir cantidades fijas en intervalos regulares, independientemente del precio de las acciones. Esto reduce el impacto de la volatilidad del mercado y te permite acumular más acciones cuando los precios son bajos.

Beneficio clave: Es ideal para inversores principiantes o aquellos con ingresos regulares que desean construir un portafolio gradualmente.

4. Análisis Fundamental y Técnico: Tomando Decisiones Informadas

Análisis Fundamental

Evalúa la salud financiera y las perspectivas de crecimiento de una empresa. Factores clave incluyen ingresos, utilidades, deuda y flujo de efectivo.

Análisis Técnico

Estudia patrones de precios y volumen para predecir movimientos futuros. Es útil para identificar puntos óptimos de entrada y salida.

Herramientas recomendadas:

- Morningstar para análisis fundamental.

- TradingView para análisis técnico.

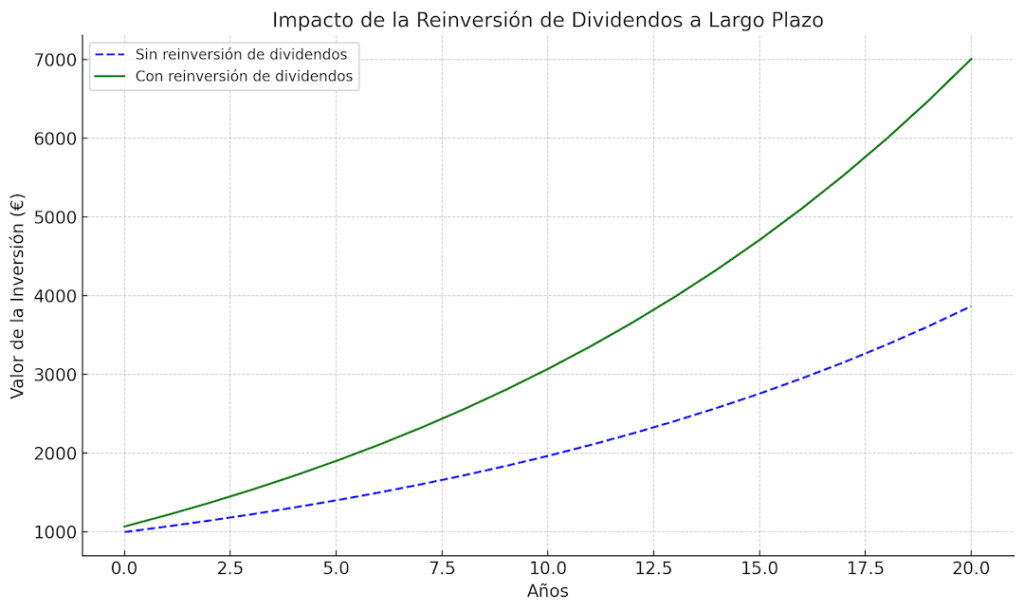

5. Reinversión de Dividendos: Potenciando tus Rendimientos

Las acciones que pagan dividendos son una excelente opción para generar ingresos pasivos. Reinvertir estos dividendos en lugar de retirarlos acelera el crecimiento de tu portafolio.

Ejemplo: Invertir 1,000 € en una acción con un dividendo anual del 5 % y reinvertir esos dividendos podría duplicar tu inversión en menos de 15 años.

Factores de Riesgo en la Inversión en Acciones

La inversión en acciones ofrece grandes oportunidades de crecimiento, pero no está exenta de riesgos. Entender estos factores y aprender a mitigarlos es esencial para proteger tu patrimonio y maximizar los rendimientos. Aquí te presentamos los riesgos más comunes y cómo enfrentarlos.

1. Volatilidad del Mercado

El precio de las acciones puede fluctuar considerablemente debido a factores como cambios económicos, decisiones políticas o eventos globales inesperados. Aunque estas fluctuaciones pueden ser preocupantes, son una parte normal del mercado.

Estrategia de mitigación: Enfócate en una inversión a largo plazo y evita tomar decisiones impulsivas basadas en movimientos diarios del mercado.

2. Riesgo de la Empresa

Las empresas pueden enfrentar problemas internos como mala gestión, quiebra o pérdida de competitividad en su sector. Estos factores pueden afectar significativamente el valor de las acciones.

Consejo: Investiga a fondo las empresas antes de invertir y diversifica tu portafolio para reducir la exposición a problemas específicos de una compañía.

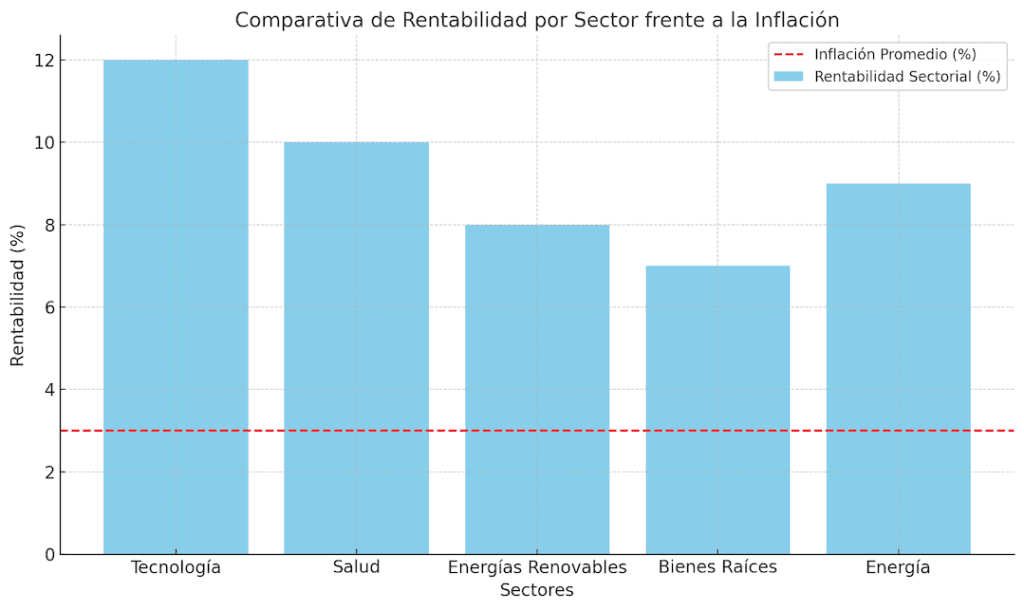

3. Inflación

Aunque las acciones tienden a superar la inflación a largo plazo, ésta puede erosionar el poder adquisitivo de tus rendimientos si no estás adecuadamente diversificado.

Estrategia de mitigación: Incluye acciones de sectores que tienden a beneficiarse en entornos inflacionarios, como energía o bienes raíces.

4. Riesgo Cambiario

Si inviertes en mercados internacionales, los cambios en los tipos de cambio pueden impactar negativamente tus rendimientos. Esto es especialmente relevante cuando la moneda local del país donde inviertes se deprecia frente a la tuya.

Estrategia: Considera utilizar fondos de inversión o ETFs con cobertura cambiaria.

5. Riesgos Regulatorios y Políticos

Las decisiones gubernamentales, como cambios en impuestos o regulaciones, pueden afectar sectores completos del mercado.

Ejemplo: Nuevas normativas sobre emisiones de carbono pueden impactar a empresas energéticas tradicionales.

Consejo: Mantente informado sobre políticas relevantes y ajusta tu portafolio según sea necesario.

6. Eventos Globales Inesperados

Pandemias, conflictos geopolíticos o desastres naturales son ejemplos de eventos inesperados que pueden afectar los mercados globales.

Estrategia: Mantén una reserva de efectivo en tu portafolio para aprovechar oportunidades durante correcciones del mercado.

Riesgos principales, su impacto potencial y estrategias de mitigación

| Riesgo | Impacto Potencial | Estrategias de Mitigación |

|---|---|---|

| Volatilidad del Mercado | Pérdidas significativas a corto plazo | Invertir a largo plazo, evitar decisiones impulsivas |

| Riesgo de la Empresa | Caída del valor de las acciones específicas | Diversificar el portafolio, investigar empresas |

| Inflación | Erosión del poder adquisitivo de los rendimientos | Invertir en sectores resistentes a la inflación |

| Riesgo Cambiario | Pérdidas por cambios desfavorables en el tipo de cambio | Usar fondos o ETFs con cobertura cambiaria |

| Riesgos Regulatorios y Políticos | Disminución del valor de sectores enteros | Estar informado y ajustar el portafolio |

| Eventos Globales Inesperados | Impacto negativo generalizado en el mercado | Mantener reserva de efectivo para oportunidades |

Herramientas y Recursos para Invertir Mejor en Acciones

La tecnología ha revolucionado la inversión en acciones, proporcionando herramientas que hacen más accesible, eficiente y efectiva la gestión de tus inversiones. Aquí exploramos algunas de las mejores opciones para principiantes y avanzados.

1. Robo-Advisors: Inversiones Automatizadas

Los robo-advisors son plataformas que gestionan tus inversiones automáticamente, basándose en tu perfil de riesgo y objetivos financieros. Son ideales para quienes desean una experiencia de inversión sin complicaciones.

Ejemplo de plataformas:

- Indexa Capital: Ofrece carteras diversificadas con bajos costos.

- Finizens: Se especializa en fondos indexados con estrategias a largo plazo.

Ventaja: Permiten invertir desde cantidades pequeñas con costos reducidos.

2. Plataformas de Trading: Control Total

Si prefieres tomar decisiones activas, las plataformas de trading son tu mejor opción. Ofrecen acceso a mercados globales y herramientas avanzadas de análisis.

Ejemplo de plataformas:

- Interactive Brokers: Ideal para inversores avanzados que buscan tarifas competitivas.

- eToro: Perfecto para principiantes gracias a su función de trading social.

Consejo: Compara las tarifas y funcionalidades antes de elegir una plataforma.

3. Herramientas de Análisis: Decisiones Informadas

El análisis es clave para el éxito en la inversión. Las siguientes herramientas te ayudarán a evaluar empresas y mercados:

- Morningstar: Ofrece análisis fundamental detallado y calificaciones de acciones.

- TradingView: Excelente para análisis técnico y seguimiento de gráficos.

Sugerencia: Combina análisis técnico y fundamental para obtener una visión más completa.

4. Simuladores de Inversión: Práctica sin Riesgos

Los simuladores permiten probar estrategias de inversión sin arriesgar dinero real. Son ideales para aprender y ganar confianza antes de invertir en mercados reales.

Ejemplo de simuladores:

- Investopedia Simulator: Simula inversiones en mercados globales.

- Portfolio Visualizer: Evalúa estrategias de diversificación y rendimiento.

Ventaja: Ayudan a desarrollar habilidades sin el estrés de posibles pérdidas.

5. Recursos Educativos

El conocimiento es una de las herramientas más poderosas. Aprovecha cursos, libros y comunidades para aprender más sobre la inversión en acciones.

Ejemplo de recursos:

- Libros:

- El inversor inteligente de Benjamin Graham.

- Como Invertir en bolsa partiendo de cero De Gregorio Hernández.

- Un paso por delante de Wall Street de Peter Lynch

- Cursos en línea: Coursera y Udemy ofrecen programas sobre análisis financiero y estrategias de inversión.

Comparativa de plataformas de inversión, destacando costos, funcionalidades y perfiles ideales

| Plataforma | Perfil Ideal | Costos | Funcionalidades Destacadas |

|---|---|---|---|

| Indexa Capital | Principiantes y conservadores | Comisión media: 0.43% | Gestión automatizada, fondos indexados |

| Finizens | Inversores a largo plazo | Comisión media: 0.45% | Fondos diversificados, bajos costos |

| Interactive Brokers | Avanzados | Tarifas competitivas según volumen | Acceso a mercados globales, herramientas avanzadas |

| eToro | Principiantes y sociales | Spread sobre operaciones | Trading social, interfaz amigable |

Preguntas Frecuentes sobre la Inversión en Acciones

¿Qué es la inversión en acciones?

La inversión en acciones consiste en adquirir participaciones de una empresa, convirtiéndote en copropietario y obteniendo beneficios como dividendos o revalorización.

¿Cuánto dinero necesito para empezar con la inversión en acciones?

No necesitas mucho para comenzar con la inversión en acciones. Hoy en día, puedes invertir desde 100 € utilizando plataformas accesibles.

¿Cómo diversificar mi portafolio en la inversión en acciones?

Para diversificar tu portafolio en la inversión en acciones, invierte en diferentes sectores, regiones y tamaños de empresas para reducir riesgos.

¿Es mejor la inversión en acciones individuales o fondos indexados?

Depende de tu experiencia. La inversión en acciones individuales ofrece control total, mientras que los fondos son ideales para diversificación automática.

¿Qué herramientas necesito para la inversión en acciones?

Plataformas como eToro, Interactive Brokers y herramientas como Morningstar y TradingView son esenciales para la inversión en acciones.

¿Cuáles son los riesgos principales en la inversión en acciones?

Los riesgos incluyen volatilidad del mercado, cambios regulatorios y problemas inflacionarios. Diversificar y planificar ayuda a mitigarlos.

Conclusión: Participa en el Futuro Financiero

La inversión en acciones no es solo una estrategia para hacer crecer tu patrimonio, sino una forma de participar activamente en el progreso económico global. Con las herramientas y estrategias adecuadas, puedes convertirte en un inversor exitoso, alcanzar tus metas financieras y apoyar a las empresas que están transformando el mundo.

Recuerda, el conocimiento y la paciencia son tus mejores aliados en el mercado de valores. Empieza poco a poco, diversifica tu portafolio y mantén un enfoque a largo plazo.

¡Empieza hoy! Da el primer paso hacia tu libertad financiera explorando las plataformas de inversión recomendadas y educándote sobre las oportunidades que ofrece el mercado de acciones. Cuanto antes comiences, más cerca estarás de convertir tus metas en realidad. ¡El momento es ahora! 🚀

Blog: nosgustainvertir.com

Empresas cotizadas: por qué existen y qué papel juegan realmente en el sistema financiero

Cuando hablamos de empresas cotizadas, casi siempre se repite la misma explicación sencilla: sa…

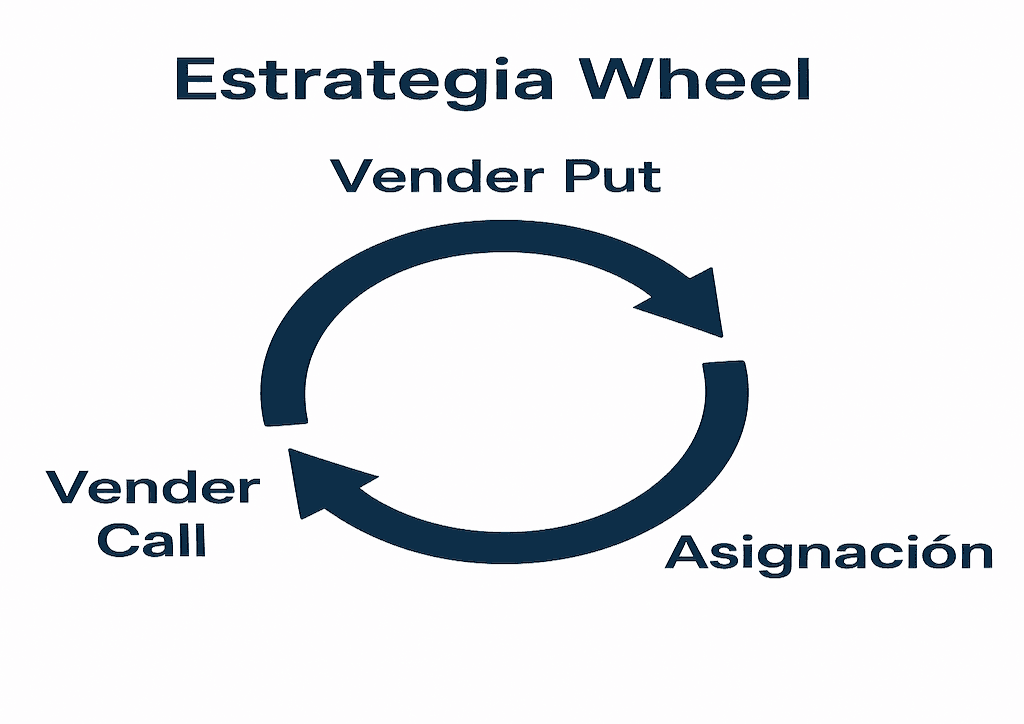

Estrategia Wheel con Opciones: Guía Completa para Generar Ingresos Vendiendo Puts y Calls

La inversión con opciones se ha popularizado enormemente en los últimos años, especialmente entre qu…

¿Vale la pena invertir en dividendos?

¿Te has preguntado alguna vez si realmente merece la pena invertir en dividendos? Para muchos i…

Cómo generar ingresos pasivos con dividendos: el plan para llegar a 1000 € al año

¿Te imaginas abrir tu cuenta del broker y ver que cada mes recibes dinero sin hacer nada más que man…

Las 10 Mejores Acciones con Dividendos Mensuales en 2025 para Ingresos Constantes

En el mundo de la inversión en dividendos, pocas cosas resultan tan atractivas como recibir ingresos…

Ranking 2025: las Mejores Aristócratas del Dividendo para Largo Plazo

En el mundo de la inversión a largo plazo, pocas estrategias generan tanta confianza como la de inve…