Charlie Munger dejó una marca indeleble en el mundo de las inversiones. Como vicepresidente de Berkshire Hathaway y compañero de confianza de Warren Buffett, sus principios, estrategias y filosofía personal se han convertido en un faro para los inversores modernos. En este artículo, exploramos cómo inversión y sabiduría se entrelazaron en su vida para dejar un legado que sigue inspirando a generaciones.

Inversión y Sabiduría: La Filosofía de Vida y Negocios de Charlie Munger

Munger no solo construyó riqueza; también construyó un marco ético y estratégico para invertir y vivir. Estos son los pilares que definieron su éxito:

- Aprendizaje Continuo y Lectura Constante:

Para Munger, el conocimiento era el activo más valioso. Afirmaba que “El conocimiento se acumula, como el interés compuesto,” y su hábito de leer incansablemente le permitió tomar decisiones bien fundamentadas. Lectura sugerida de Charlie Munger: El inversor Completo. - El Poder del Interés Compuesto:

Su enfoque en el largo plazo lo llevó a aprovechar la magia del interés compuesto, una estrategia que convirtió a Berkshire Hathaway en un gigante financiero. Guía sobre como invertir a largo plazo. - Ética e Integridad:

Munger defendía que la honestidad y la reputación eran activos más valiosos que cualquier inversión financiera. Este principio no solo fortaleció a Berkshire Hathaway, sino que también cimentó su legado como un líder confiable.

Éxitos Financieros y Estrategias de Inversión y Sabiduría

La carrera de Munger estuvo marcada por decisiones financieras visionarias que no solo generaron riqueza, sino también lecciones prácticas para los inversores:

- El Caso de Wesco y Fannie Mae:

Durante la crisis de ahorros y préstamos, Munger utilizó Wesco para invertir estratégicamente en Fannie Mae, evitando las turbulencias del mercado y demostrando su habilidad para gestionar riesgos. - Berkshire Hathaway y su Portafolio:

Bajo su dirección, Berkshire Hathaway gestionó miles de millones en activos, destacando inversiones estratégicas en empresas como Coca-Cola y American Express. Además, en el Daily Journal, Munger mostró su preferencia por un portafolio compacto, con cuatro tenencias clave al momento de su fallecimiento. - Alibaba: Una Elección Controversial:

Su inversión en Alibaba marcó un ejemplo de cómo equilibrar riesgos y oportunidades en mercados emergentes, incluso en escenarios políticamente complejos.

Citas Memorables que Resumen su Sabiduría

Munger no solo actuaba con inteligencia; también sabía cómo articular sus ideas de manera brillante. Algunas de sus citas más impactantes incluyen:

- “Se necesita carácter para sentarse con todo ese efectivo y no hacer nada.”

- “Quiero aprender tanto como pueda de manera vicaria. Es demasiado doloroso hacerlo a través de dificultades personales.”

- “En toda mi vida, no he conocido a personas sabias que no leyeran todo el tiempo.” Libro Recomendado: Poor Charlie’s Almanack.

Lecciones Clave para los Inversores Modernos

Munger dejó un conjunto de principios que son tan relevantes hoy como lo fueron durante su vida:

- Adopta el aprendizaje continuo: En un mercado en constante cambio, estar informado es una ventaja.

- Piensa a largo plazo: Aprovecha el interés compuesto y mantén la paciencia.

- Sé adaptable: Los mercados evolucionan; los inversores deben hacerlo también.

- Actúa con prudencia: Analiza cada decisión y evita las modas pasajeras.

- Mantén la ética: Una buena reputación es una inversión sostenible.

Artículos artículos recomendados de inversión:

Qué es la Bolsa de Valores y Cómo Puedes Empezar a Invertir

¿Qué Probabilidades de Éxito Tiene la Estrategia en Dividendos a Largo Plazo?

Aprender a Invertir en Bolsa: La Guía que Nunca Te Enseñaron en la Escuela

Conclusión: El Legado de Inversión y Sabiduría de Charlie Munger

Charlie Munger nos enseñó que el éxito no se mide solo en riqueza acumulada, sino en cómo se logra. A través de la combinación de inversión y sabiduría, Munger dejó un legado que sigue guiando a los inversores hacia un futuro más informado, ético y estratégico.

Aprende más sobre cómo aplicar los principios de Munger en tus propias finanzas explorando. Blog: nosgustainvertir.com

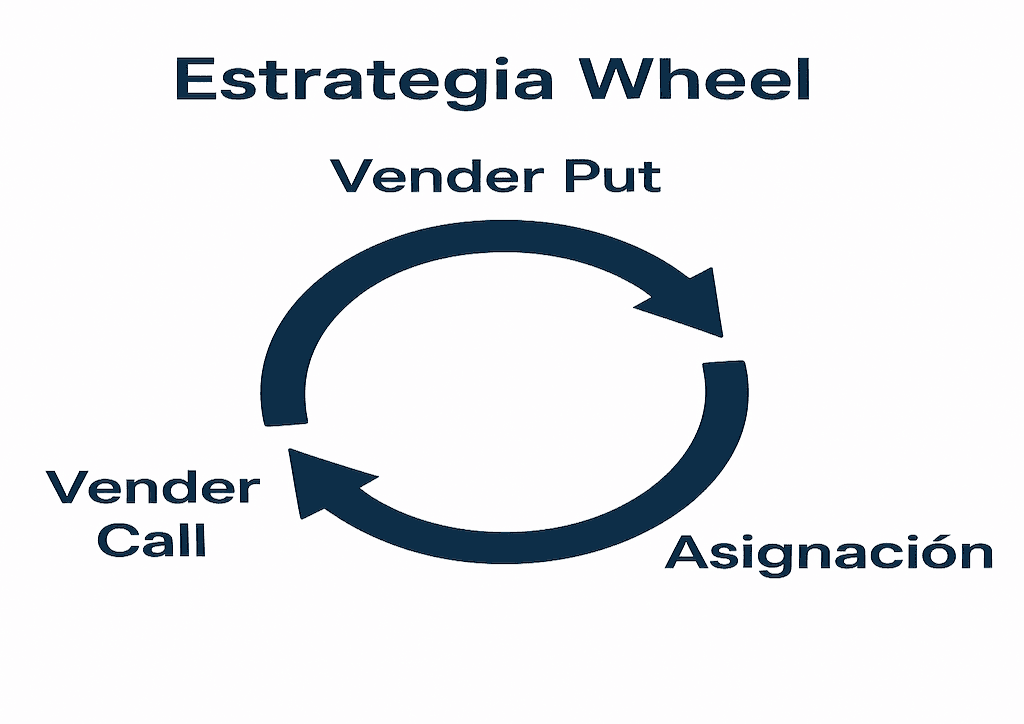

Estrategia Wheel con Opciones: Guía Completa para Generar Ingresos Vendiendo Puts y Calls

La inversión con opciones se ha popularizado enormemente en los últimos años, especialmente entre qu…

Apalancamiento Financiero: lo bueno, lo malo y cómo usarlo sin arruinarte

En el mundo de las inversiones, pocas herramientas despiertan tanto respeto —y temor— como el a…

Cómo Invertir en Renta Fija: Guía Completa para Principiantes

Invertir no tiene por qué ser complicado. Si estás dando tus primeros pasos en el mundo de las finan…

Estrategias de inversión FED: qué hacen los grandes fondos cuando no bajan los tipos

Las estrategias de inversión FED se han convertido en un tema central para los mercados en 2025. Cad…

La Psicología Oculta del Trading: Cómo Piensan los Traders Consistentes

Muchos traders buscan el indicador perfecto o la estrategia infalible que les garantice beneficios. …

¿Estamos ante una Burbuja en los Dividendos? Claves para no Invertir a Ciegas en el Mercado Actual

Cada vez se habla más de una posible burbuja en los dividendos, y no es para menos. Las accione…