Invertir es un pilar fundamental en el camino hacia la libertad financiera, pero está lleno de desafíos, especialmente cuando enfrentamos los errores al invertir. Desde novatos hasta veteranos, todos estamos expuestos a caer en trampas que pueden frenar nuestras metas económicas.

En este artículo, desglosamos los errores más comunes al invertir y te ofrecemos estrategias prácticas para evitarlos. Con este conocimiento, no solo protegerás tu portafolio, sino que también estarás mejor preparado para tomar decisiones financieras inteligentes y sostenibles.

Descubre cómo convertirte en un inversor informado, capaz de identificar oportunidades mientras esquiva los obstáculos que pueden surgir en el camino hacia el éxito financiero.

Índice de Contenido

- Errores Comunes al No Tener un Plan

- Cómo Evitar que las Emociones Influyan en Tus Decisiones

- La Falta de Diversificación: Un Error al Invertir

- Cómo Evitar el Error de Ignorar los Costos y Comisiones

- Seguir Tendencias o Consejos sin Fundamento

- Por Qué Es Importante Revisar y Ajustar Tu Cartera

- Mantén Expectativas Realistas con una Estrategia Informada

No Tener un Plan de Inversión: Un Error al Invertir Que Puedes Evitar

Invertir sin un plan es uno de los errores al invertir más frecuentes, pero también más fáciles de prevenir con las herramientas adecuadas. Sin una estrategia clara, las decisiones tienden a ser impulsivas, basadas en emociones como el miedo o la avaricia. Esto no solo pone en riesgo tu capital, sino que también dificulta alcanzar metas financieras concretas.

Este problema afecta a inversores de todos los niveles. Desde los principiantes que buscan aprovechar una tendencia rápida, hasta los más experimentados que se confían de su intuición sin reevaluar sus objetivos. La ausencia de un plan no solo puede desviar tu camino hacia el éxito financiero, sino también exponer tu portafolio a riesgos innecesarios.

Por Qué Es Esencial un Plan de Inversión

Un plan de inversión es tu hoja de ruta. Define tus objetivos, evalúa cuánto riesgo estás dispuesto a asumir y establece un horizonte temporal para tus metas. Aquí está el impacto que tiene un plan:

- Claridad de objetivos: Evitas invertir sin propósito o siguiendo modas pasajeras.

- Mitigación de riesgos: Un plan reduce la probabilidad de decisiones impulsivas o riesgos innecesarios.

- Seguimiento del progreso: Puedes medir qué tan cerca estás de alcanzar tus metas financieras.

Errores Comunes al Invertir Sin un Plan

Un plan de inversión sólido es la base de cualquier estrategia financiera exitosa. No tener un plan es uno de los errores al invertir más frecuentes y puede llevar a decisiones impulsivas y resultados inesperados. Aquí exploraremos por qué es importante tener una estrategia clara y cómo evitar este error.

1. Falta de Metas Claras

Sin objetivos específicos, es difícil evaluar si tus inversiones están funcionando. Esto puede llevarte a seguir modas o consejos poco informados.

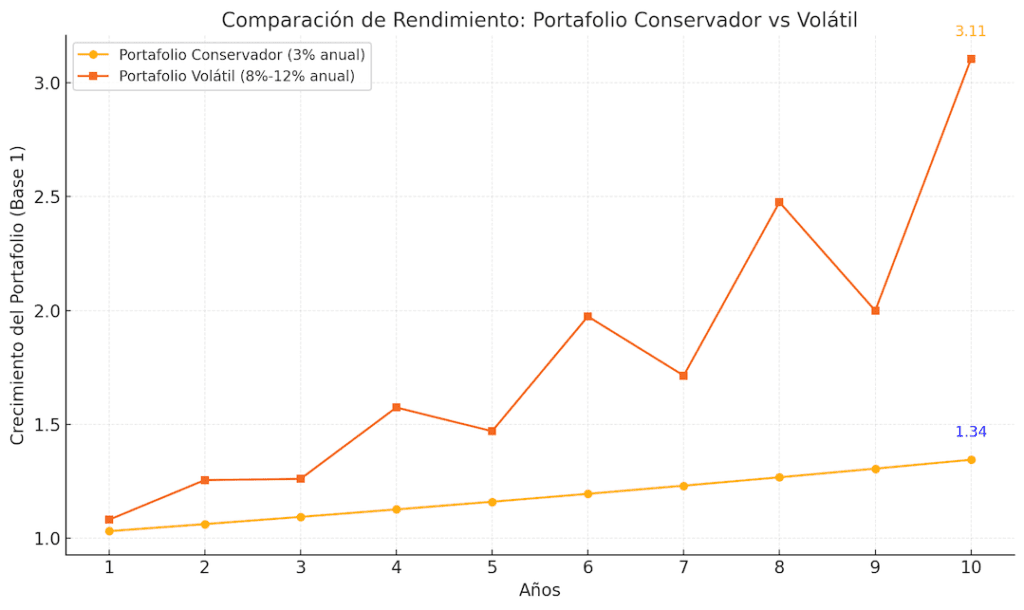

2. Exceso de Riesgo o Precaución

Invertir demasiado en activos volátiles o evitar por completo el riesgo puede limitar tus retornos.

3. Reacción Emocional al Mercado

Cambiar de estrategia cada vez que los mercados fluctúan, sin una guía clara, es una receta para el fracaso.

4. Falta de Diversificación

Sin una estrategia definida, es común concentrar todos los recursos en un único activo o sector.

Cómo Crear un Plan de Inversión Sólido

1. Define Tus Objetivos Financieros

Tener metas claras es la base de cualquier estrategia. Aquí hay algunos ejemplos de objetivos comunes:

| Objetivo Financiero | Horizonte Temporal | Nivel de Riesgo Sugerido |

|---|---|---|

| Ahorro para la jubilación | Largo plazo (15+ años) | Moderado a alto |

| Compra de vivienda | Corto plazo (3-5 años) | Bajo |

| Educación de los hijos | Medio plazo (5-10 años) | Moderado |

| Crecimiento del patrimonio | Largo plazo (10+ años) | Moderado a alto |

2. Evalúa Tu Tolerancia al Riesgo

Define cuánto riesgo puedes asumir sin comprometer tu tranquilidad. Pregúntate:

- ¿Cómo reaccionarías si el mercado cayera un 20%?

- ¿Prefieres estabilidad aunque implique menores retornos?

3. Establece Tu Horizonte de Inversión

El tiempo es un factor clave. Tus estrategias deben adaptarse a cuánto tiempo tienes hasta necesitar el dinero:

- Corto plazo (<5 años): Prioriza estabilidad. Ejemplo: bonos o cuentas de ahorro de alto interés.

- Medio plazo (5-10 años): Combina activos seguros con algunos de mayor riesgo.

- Largo plazo (>10 años): Puedes asumir más riesgos para buscar mayores retornos.

4. Diversifica Tu Portafolio

La diversificación reduce riesgos. Aquí un ejemplo de distribución:

| Clase de Activo | Porcentaje Sugerido |

|---|---|

| Acciones | 40% |

| Bonos | 30% |

| Bienes raíces | 20% |

| Efectivo o equivalentes | 10% |

5. Aprende Continuamente y Mantente Informado

La educación financiera es clave para tomar decisiones informadas. Consulta fuentes confiables, asiste a seminarios o lee libros sobre inversiones.

6. Revisa y Ajusta Regularmente

Tu plan no debe ser estático. Cambios en tu vida, como un nuevo trabajo o una familia en crecimiento, pueden requerir ajustes. También, los mercados evolucionan y es importante adaptarse.

Dejarse Llevar por las Emociones: Un Error al Invertir Muy Común

Las emociones son un componente natural de nuestras vidas, pero cuando hablamos de inversiones, pueden convertirse en un obstáculo importante. Este es uno de los errores al invertir que más afecta tanto a principiantes como a inversores experimentados.

El miedo suele manifestarse en momentos de incertidumbre, como caídas del mercado, llevando a ventas apresuradas que consolidan pérdidas. Por otro lado, la avaricia puede empujar a asumir riesgos innecesarios, buscando beneficios rápidos en lugar de seguir estrategias fundamentadas. Ambos extremos nublan el juicio, desviando a los inversores de sus objetivos y estrategias iniciales.

Impacto de las Emociones en las Inversiones

El efecto de las emociones en la toma de decisiones financieras no debe subestimarse. Aquí hay ejemplos comunes de cómo las emociones influyen negativamente:

| Emoción | Comportamiento Común | Consecuencia |

|---|---|---|

| Miedo | Venta de activos durante caídas del mercado | Consolidación de pérdidas; pérdida de recuperación. |

| Avaricia | Compra de activos sobrevalorados por miedo a «perderse algo» | Riesgo elevado y posibles pérdidas significativas. |

| Ansiedad | Paralización ante decisiones importantes | Oportunidades perdidas por inacción. |

Cómo Evitar los Errores al Invertir por Emociones

Las emociones pueden ser una barrera significativa en la toma de decisiones financieras acertadas. Evitar los errores al invertir provocados por el miedo, la avaricia o la ansiedad es clave para mantener una estrategia sólida. A continuación, te mostramos cómo controlar tus emociones y tomar decisiones basadas en datos y lógica.

1. Planifica y Adhiérete a Tu Estrategia

Un plan bien estructurado actúa como una brújula cuando las emociones intentan desviarte. Define tus objetivos, selecciona tus inversiones basándote en esos objetivos y, lo más importante, mantente fiel a tu estrategia a menos que haya un cambio significativo en tus metas o circunstancias.

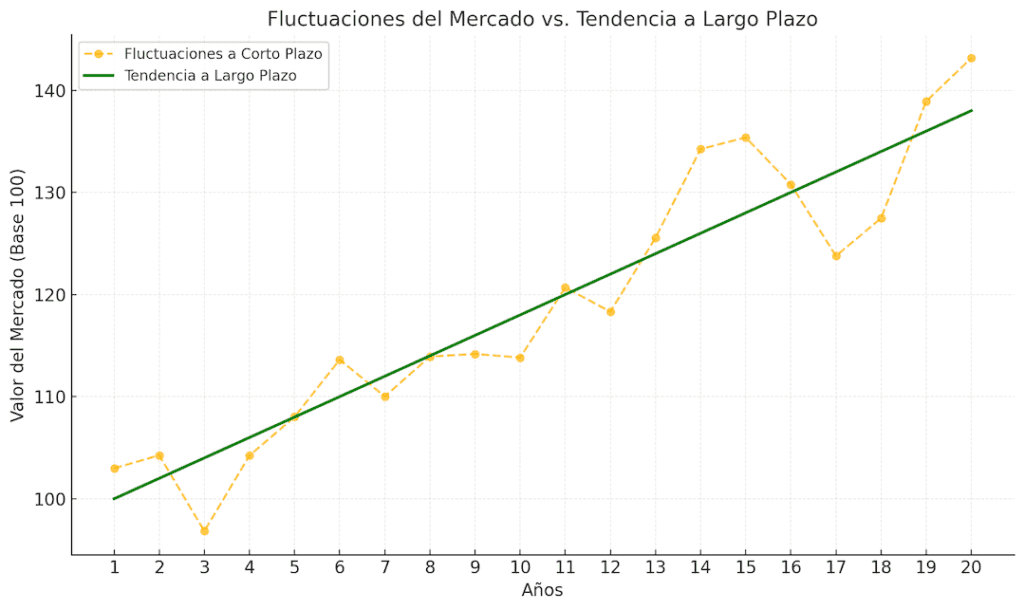

2. Conoce la Historia del Mercado

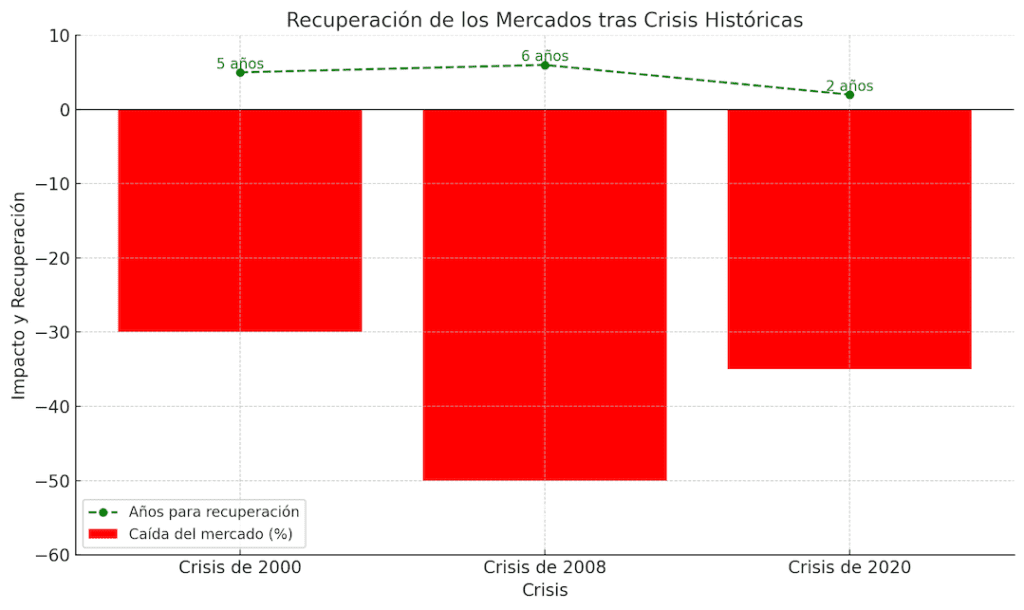

Entender que los mercados tienen ciclos naturales de altibajos puede ayudarte a mantener la calma durante periodos de volatilidad. Por ejemplo:

- Crisis de 2008: Aunque los mercados cayeron dramáticamente, quienes mantuvieron sus inversiones recuperaron valor con el tiempo.

- Tendencia a largo plazo: Los índices globales han mostrado un crecimiento sostenido, a pesar de fluctuaciones temporales.

3. Establece Mecanismos de Control

Usar herramientas como órdenes de stop-loss o fijar límites para tus inversiones puede protegerte de pérdidas significativas cuando las emociones amenazan con tomar el control.

4. Mantén la Perspectiva a Largo Plazo

Recuerda que las inversiones no se tratan de obtener ganancias rápidas, sino de construir riqueza a largo plazo. Evita tomar decisiones basadas únicamente en el desempeño de corto plazo y concéntrate en tus objetivos finales.

5. Busca Educación y Asesoramiento Profesional

Mantente informado sobre las tendencias del mercado y las herramientas de inversión disponibles. Además, considera consultar con un asesor financiero cuando sientas que las emociones nublan tu juicio. Una perspectiva externa puede ofrecer claridad y equilibrio.

6. Reconoce y Gestiona Tus Emociones

El primer paso para controlar tus emociones es reconocerlas. Si notas que el miedo o la avaricia están influyendo en tus decisiones:

- Tómate un tiempo para reflexionar antes de actuar.

- Revisa tu plan de inversión y considera si la decisión es coherente con tus objetivos.

- Apóyate en datos y análisis objetivos en lugar de dejarte llevar por sensaciones subjetivas.

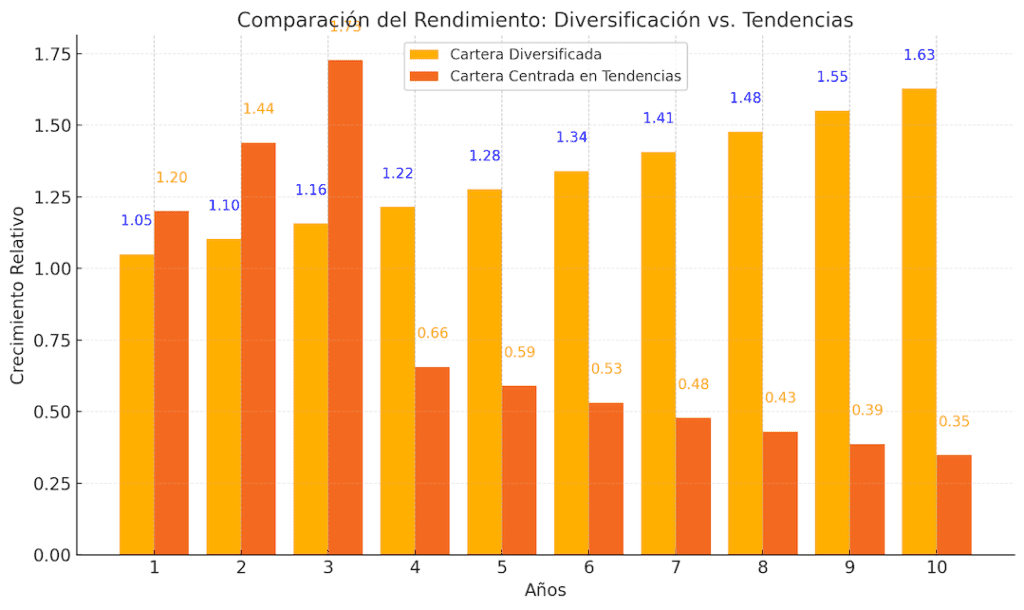

La Falta de Diversificación: Uno de los Errores al Invertir Más Comunes

Uno de los errores más comunes al invertir es no diversificar adecuadamente. Concentrar tu capital en unas pocas inversiones o en un solo sector aumenta significativamente el riesgo. Como dice el dicho, «no pongas todos los huevos en una sola canasta». Si esa canasta cae, todo se pierde.

La falta de diversificación expone a los inversores a la posibilidad de que un mal desempeño en un sector o activo tenga un impacto devastador en toda su cartera. En cambio, una estrategia de diversificación bien ejecutada minimiza los riesgos al repartir tus inversiones en diferentes clases de activos, regiones y sectores económicos.

Por Qué la Diversificación es Esencial para Evitar Errores al Invertir

La diversificación es una herramienta clave para proteger tu cartera. A continuación, se muestra cómo contribuye a mitigar riesgos:

- Reducción de Riesgo: Es poco probable que todos los sectores o activos caigan al mismo tiempo.

- Rendimiento Balanceado: Las pérdidas en una inversión pueden ser compensadas por ganancias en otras.

- Estabilidad en el Largo Plazo: Una cartera diversificada es más resistente a fluctuaciones económicas y eventos inesperados.

Cómo Evitar el Error de la Falta de Diversificación

Evitar este error requiere planificación y conocimiento de cómo estructurar una cartera. Aquí hay estrategias efectivas para diversificar:

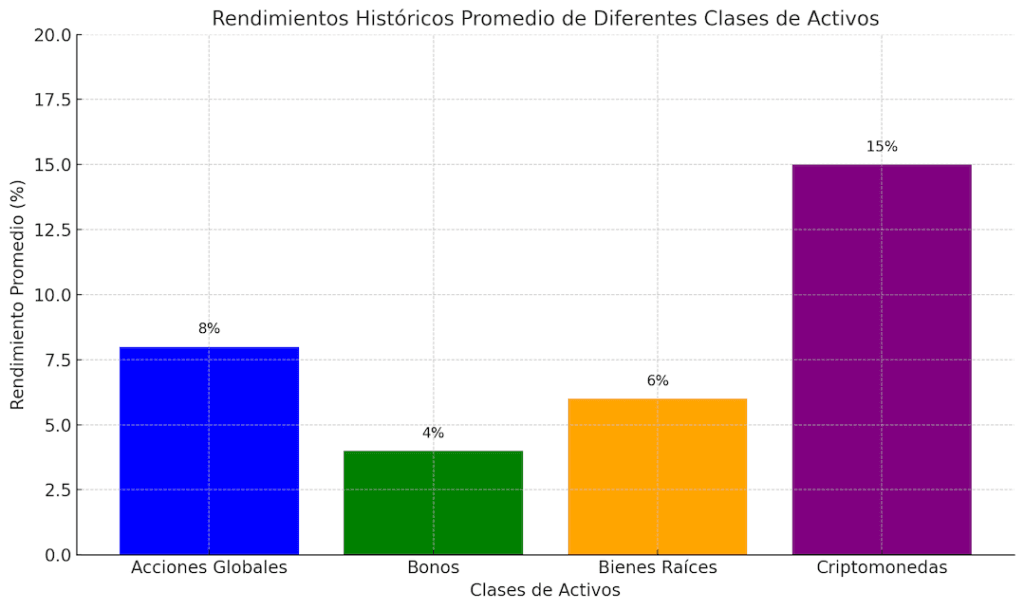

1. Invierte en Diferentes Clases de Activos

No te limites a un solo tipo de inversión. Considera incluir en tu cartera:

- Acciones: Ofrecen crecimiento a largo plazo, pero son más volátiles.

- Bonos: Proporcionan ingresos estables y menor volatilidad.

- Bienes Raíces: Actúan como un activo tangible con protección contra la inflación.

- Criptomonedas e inversiones alternativas: Ofrecen potencial de alto retorno, pero con mayor riesgo.

2. Diversifica Geográficamente

Invertir en mercados internacionales puede protegerte de la volatilidad de tu economía local. Por ejemplo:

- Mercados desarrollados: Ofrecen estabilidad.

- Mercados emergentes: Representan oportunidades de crecimiento acelerado.

3. Sectorización Estratégica

Divide tu capital entre sectores clave, como tecnología, salud, energía o bienes de consumo. Mientras unos sectores pueden sufrir caídas, otros pueden prosperar.

Ejemplo de Diversificación

| Clase de Activo | Porcentaje Sugerido |

|---|---|

| Acciones Globales | 40% |

| Bonos | 30% |

| Bienes Raíces | 20% |

| Efectivo/Alternativos | 10% |

4. Considera el Tamaño de las Empresas

Varía tus inversiones entre:

- Grandes corporaciones: Estables pero con menor crecimiento.

- Pequeñas y medianas empresas: Más volátiles, pero con mayor potencial de rendimiento.

5. Rebalancea tu Cartera Regularmente

Revisar tu cartera cada cierto tiempo garantiza que mantengas un equilibrio adecuado. Cambios en los mercados pueden desbalancear tu portafolio, por lo que ajustarlo es fundamental para seguir diversificado.

6. Aprovecha Fondos de Inversión y ETFs

Estos instrumentos financieros son ideales para quienes buscan diversificación instantánea. Invierten en una amplia gama de activos y eliminan el trabajo de seleccionar cada inversión.

Por Qué Evitar la Falta de Diversificación es Clave

Cuando diversificas tu cartera, reduces tu dependencia de una inversión individual y fortaleces tu resiliencia financiera frente a eventos inesperados. Esto no solo protege tu patrimonio, sino que también aumenta tus probabilidades de éxito a largo plazo.

Ignorar los Costos y Comisiones: Un Error Común al Invertir

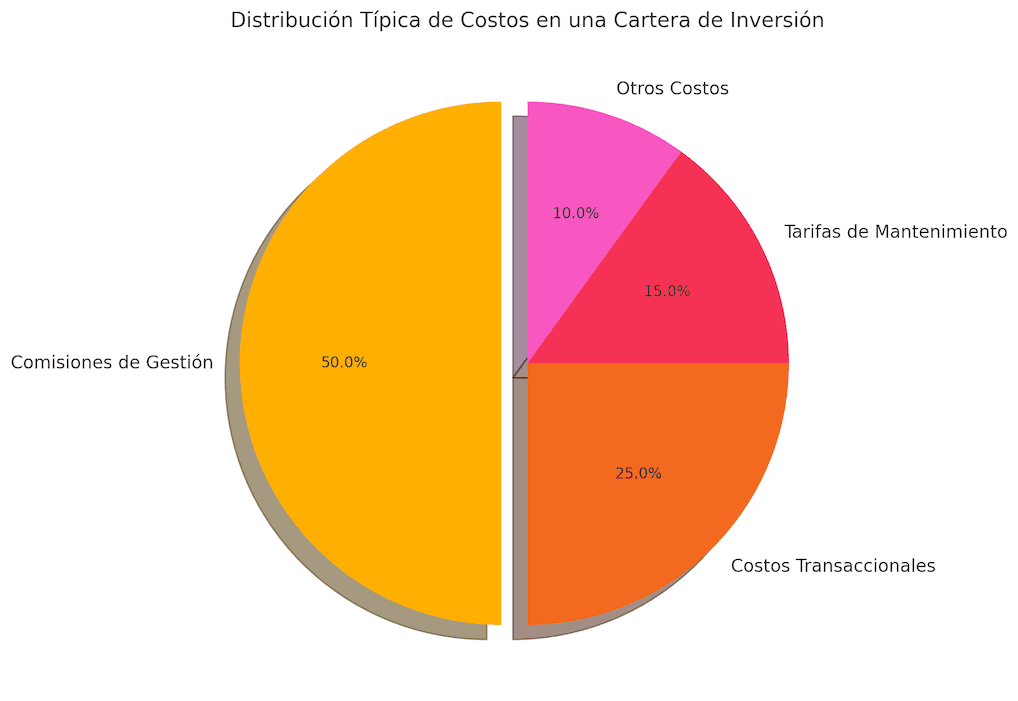

Uno de los errores más subestimados al invertir es no prestar suficiente atención a los costos y comisiones asociados. Aunque pueden parecer insignificantes al principio, estos costos pueden acumularse y erosionar una parte importante de tus ganancias a lo largo del tiempo.

Desde comisiones de compra y venta hasta tarifas de gestión y costos de mantenimiento, cada cargo adicional reduce el rendimiento neto de tu cartera. Ignorar estos factores puede ser un error costoso que afecta tus objetivos financieros a largo plazo.

Impacto de los Costos y Comisiones en las Inversiones

Los costos no solo disminuyen tus retornos, sino que también pueden impactar negativamente en la magia del interés compuesto. Aquí hay un ejemplo práctico para ilustrarlo:

| Escenario | Inversión Inicial | Rendimiento Anual (6%) | Costo Anual (1%) | Valor Final (20 años) |

|---|---|---|---|---|

| Sin Comisiones | $10,000 | $32,071 | $0 | $32,071 |

| Con Costos del 1% | $10,000 | $26,870 | $1,201 | $26,870 |

Como puedes ver, incluso un costo aparentemente pequeño del 1% puede reducir significativamente el rendimiento a largo plazo.

Cómo Evitar los Errores al Invertir Relacionados con Costos y Comisiones

Ignorar los costos y comisiones es uno de los errores al invertir que más puede impactar tus ganancias a largo plazo. Estos gastos, aunque parezcan pequeños, pueden erosionar significativamente tus rendimientos. A continuación, te mostramos cómo identificarlos y minimizarlos para maximizar el potencial de tus inversiones.

1. Compara Opciones Antes de Elegir

Investiga plataformas y productos financieros para encontrar las opciones más rentables. A menudo, los costos varían considerablemente entre diferentes servicios de inversión.

2. Entiende la Estructura de Tarifas

Antes de comprometerte, lee detenidamente las condiciones y asegúrate de entender las tarifas. Esto incluye:

- Comisiones de compra y venta.

- Tarifas de gestión anual.

- Penalizaciones por retiro anticipado.

3. Elige Fondos de Índice y ETFs de Bajo Costo

Estos instrumentos tienen tarifas de gestión significativamente más bajas que los fondos gestionados activamente, lo que se traduce en mayores ahorros a largo plazo.

Inversiones Activas vs. Pasivas

Un enfoque de inversión pasivo, como los fondos de índice, suele implicar menos costos transaccionales. Por otro lado, las estrategias activas pueden ser más costosas debido a comisiones de gestión y transacciones frecuentes. Evalúa cuál se adapta mejor a tus objetivos financieros.

| Estrategia | Costos | Retornos Promedio | Nivel de Gestión |

|---|---|---|---|

| Pasiva | Baja | Moderada (indexada) | Menos intervención |

| Activa | Alta | Variable | Requiere más atención |

4. Negocia Tarifas

Si trabajas con un asesor financiero, no temas negociar tarifas. Muchos asesores están dispuestos a ajustar sus comisiones, especialmente si gestionan grandes cantidades de dinero.

5. Revisa Regularmente los Costos de Tu Cartera

Haz una revisión periódica para asegurarte de que los costos asociados a tus inversiones sigan siendo competitivos. Lo que era adecuado hace unos años podría no serlo ahora.

6. Evita las Transacciones Frecuentes

Realizar operaciones con demasiada frecuencia genera costos transaccionales innecesarios. Adopta una estrategia a largo plazo con menor rotación de activos.

Por Qué Evitar Este Error Es Clave

En el mundo de las inversiones, no solo importa cuánto ganas, sino cuánto conservas. Al prestar atención a los costos y comisiones, puedes maximizar el rendimiento neto de tu cartera y alcanzar tus metas financieras de manera más eficiente.

Seguir Tendencias o Consejos sin Fundamento: Un Error Común al Invertir

Uno de los errores al invertir más peligrosos es dejarse llevar por las tendencias del mercado o seguir consejos de fuentes no confiables sin una base sólida. Este error, impulsado por el temor de perder oportunidades o el deseo de obtener ganancias rápidas, puede llevar a decisiones precipitadas que comprometan tu estrategia de inversión y generen pérdidas significativas.

Invertir basándote únicamente en modas o en información no verificada es un camino directo hacia resultados desastrosos. Además, este comportamiento puede desviar tu atención de lo que realmente importa: construir una cartera sólida, diversificada y alineada con tus objetivos financieros.

Por Qué Seguir Tendencias Puede Ser Un Error al Invertir

El mercado está lleno de modas pasajeras y recomendaciones dudosas. Aquí hay ejemplos comunes de este error:

| Tendencia o Consejo Infundado | Riesgo Potencial |

|---|---|

| «Invertir en activos sobrevalorados» | Comprar en el punto más alto y sufrir pérdidas al caer el mercado. |

| «Recomendaciones de foros» | Información incompleta o manipulada que puede llevar a errores. |

| «Ganancias rápidas en criptomonedas» | Volatilidad extrema que no todos los inversores están preparados para manejar. |

Cómo Evitar los Errores al Invertir Siguiendo Consejos o Tendencias sin Fundamento

Seguir consejos o tendencias sin una base sólida es uno de los errores al invertir que puede tener consecuencias graves. Para proteger tu cartera y tomar decisiones fundamentadas, es importante aprender a filtrar la información y desarrollar un enfoque crítico. Aquí te explicamos cómo hacerlo.

1. Realiza Tu Propia Investigación

Antes de invertir en cualquier activo, asegúrate de:

- Entender el modelo de negocio o los fundamentos del activo.

- Investigar los riesgos asociados y su desempeño histórico.

2. Obtén Información de Fuentes Confiables

No confíes únicamente en foros o redes sociales para tus decisiones de inversión. Utiliza:

- Informes financieros oficiales.

- Análisis de expertos reconocidos.

- Fuentes como Bloomberg, Morningstar o informes gubernamentales.

3. Consulta a un Asesor Financiero Profesional

Los expertos pueden ofrecerte perspectivas objetivas y personalizadas, especialmente cuando se trata de inversiones complejas o de gran magnitud.

El Papel del Escepticismo en Evitar Errores al Invertir

Un enfoque crítico y escéptico es crucial para filtrar consejos poco fiables. Aquí algunos puntos clave:

- Cuidado con las promesas de ganancias rápidas: Si algo parece demasiado bueno para ser verdad, probablemente lo sea.

- Evita la presión de actuar inmediatamente: Tomarte el tiempo para analizar una oportunidad suele prevenir errores.

4. Enfócate en el Largo Plazo

El éxito en las inversiones generalmente proviene de una estrategia bien pensada y sostenida en el tiempo, no de reaccionar a las fluctuaciones del mercado. Recuerda:

- La paciencia es clave para aprovechar el crecimiento compuesto.

- Las decisiones a corto plazo suelen estar influenciadas por emociones o presión social.

5. Mantén una Cartera Diversificada

No pongas todo tu capital en una sola tendencia o recomendación. Una cartera diversificada distribuye el riesgo y protege contra pérdidas inesperadas.

Evitar seguir tendencias o consejos infundados requiere disciplina, investigación y un enfoque estratégico. Al mantener la calma y centrarse en datos confiables, puedes evitar uno de los errores más costosos al invertir y construir una cartera sólida que resista el paso del tiempo.

No Revisar y Ajustar la Cartera Regularmente: Un Error Común al Invertir

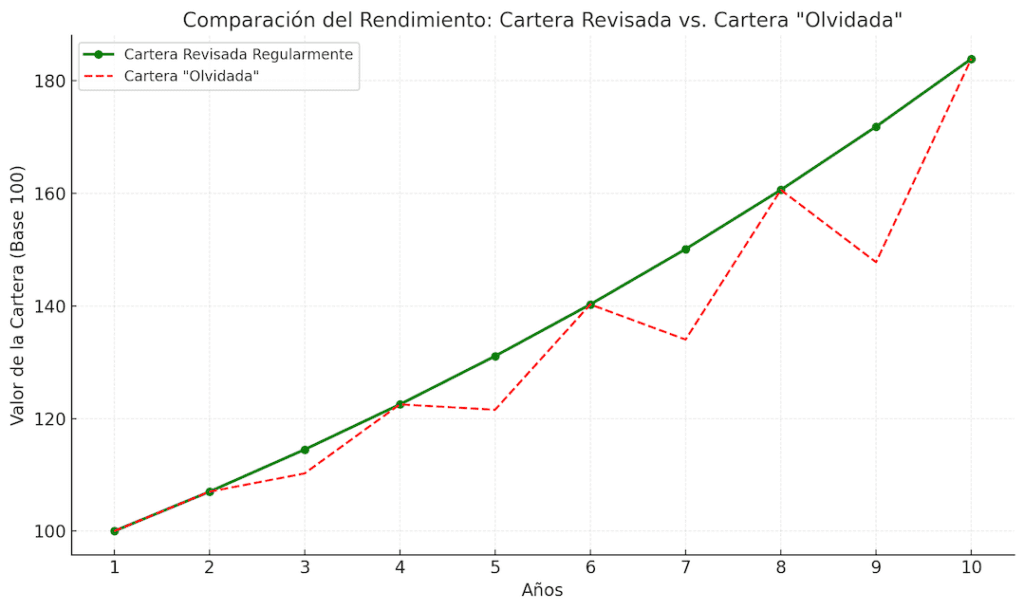

Uno de los errores al invertir más subestimados es no realizar revisiones periódicas de la cartera. Adoptar una mentalidad de «invertir y olvidar» puede parecer conveniente, pero este enfoque puede llevar a desequilibrios significativos y a una exposición no deseada a riesgos financieros.

Los mercados financieros cambian constantemente, al igual que tus circunstancias personales y tus metas a largo plazo. Lo que fue una asignación adecuada de activos al principio puede volverse ineficaz o incluso contraproducente con el tiempo.

Por Qué Es Importante Revisar y Ajustar Tu Cartera para Evitar Errores al Invertir

No revisar y ajustar tu cartera regularmente es uno de los errores al invertir que puede pasar desapercibido, pero sus consecuencias pueden ser significativas. Mantener tu cartera alineada con tus objetivos financieros y las condiciones del mercado es clave para evitar desequilibrios y riesgos innecesarios.

| Problema | Impacto Potencial |

|---|---|

| Desequilibrio en la Asignación de Activos | Mayor exposición al riesgo o pérdida de oportunidades de crecimiento. |

| Cambio en los Objetivos Financieros | La cartera deja de reflejar tus metas actuales. |

| Desempeño Insatisfactorio de Inversiones | Algunas inversiones pueden rezagarse y afectar el rendimiento total. |

Cómo Evitar Este Error al Invertir

Para mantener tu cartera optimizada y alineada con tus objetivos, sigue estas estrategias:

1. Realiza Revisiones Periódicas

Establece un horario regular para revisar tu cartera. Puedes optar por hacerlo:

- Trimestralmente: Ideal para quienes están muy involucrados en sus inversiones.

- Semestralmente o Anualmente: Adecuado para estrategias de inversión a largo plazo.

2. Evalúa la Asignación de Activos

Durante cada revisión, verifica si tu asignación actual sigue alineada con:

- Tus objetivos financieros.

- Tu tolerancia al riesgo.

- Las condiciones actuales del mercado.

Por ejemplo, si las acciones han tenido un rendimiento superior al esperado, podrían representar un porcentaje mayor en tu cartera, aumentando tu exposición al riesgo.

3. Rebalancea Cuando Sea Necesario

El rebalanceo implica ajustar tu cartera para devolverla a su distribución inicial o deseada. Esto puede incluir:

- Vender activos que han superado su objetivo.

- Comprar más de aquellos que están por debajo del objetivo.

Factores Adicionales a Considerar

4. Cambios en Tu Vida Personal

Eventos como un nuevo trabajo, matrimonio, nacimiento de un hijo o jubilación pueden afectar tus metas y tolerancia al riesgo. Ajusta tu cartera para reflejar estos cambios.

5. Monitorea el Rendimiento de Inversiones Individuales

No todas las inversiones cumplen las expectativas. Revisa aquellas que han tenido un rendimiento consistentemente bajo y considera si vale la pena mantenerlas o buscar alternativas más prometedoras.

6. Mantente Informado Sobre el Mercado

Las condiciones económicas y del mercado pueden tener un impacto significativo en tu cartera. Mantente actualizado sobre eventos relevantes, como cambios en las tasas de interés, inflación o regulaciones.

El Papel del Asesoramiento Profesional

Si sientes que no tienes el tiempo o los conocimientos necesarios para revisar y ajustar tu cartera, un asesor financiero puede ayudarte. Este profesional puede proporcionar:

- Perspectivas objetivas.

- Análisis detallados de tu cartera.

- Recomendaciones personalizadas.

Beneficios de Revisar y Ajustar Tu Cartera

- Optimización del Rendimiento: Garantiza que tu cartera aproveche las mejores oportunidades disponibles.

- Reducción del Riesgo: Evita una exposición excesiva a sectores o activos volátiles.

- Alineación con Tus Metas: Mantiene tus inversiones enfocadas en tus objetivos financieros.

Realizar revisiones periódicas y ajustes en tu cartera no es solo una buena práctica, sino una necesidad para cualquier inversor que desee mantener una estrategia sólida y adaptada a las circunstancias cambiantes. Este enfoque te ayuda a evitar uno de los errores más comunes al invertir y a maximizar el potencial de tus inversiones.

Tener Expectativas Poco Realistas: Un Error Frecuente al Invertir

Uno de los errores al invertir más comunes es establecer expectativas poco realistas, ya sea en términos de rendimientos o en la evaluación de riesgos. Muchos inversores novatos esperan obtener ganancias extraordinarias en cortos períodos, lo que puede llevarlos a asumir riesgos innecesarios. Por otro lado, subestimar los riesgos asociados con una inversión puede resultar en grandes decepciones y pérdidas financieras.

Estas expectativas poco realistas no solo afectan tus decisiones, sino que también pueden sabotear tu capacidad de mantener una estrategia consistente a largo plazo.

Cómo las Expectativas Poco Realistas Impactan Tus Inversiones

| Expectativa Poco Realista | Riesgo Asociado |

|---|---|

| Rendimientos excesivos en poco tiempo | Inversiones riesgosas y especulativas que pueden generar pérdidas. |

| Subestimación de riesgos | Falta de preparación para caídas del mercado o pérdidas inesperadas. |

| Comparación constante con otros inversores | Estrés y cambios impulsivos en la estrategia. |

Cómo Evitar Este Error al Invertir

Adoptar un enfoque realista es fundamental para evitar este error. Aquí tienes estrategias clave:

1. Estudia el Historial del Mercado

Conocer los rendimientos históricos promedio de diferentes clases de activos es clave para establecer expectativas informadas. Por ejemplo:

- Acciones globales: Retornos promedio del 7-10% anual a largo plazo.

- Bonos: Retornos promedio del 3-5%.

- Inversiones inmobiliarias: Variabilidad dependiendo de la ubicación y mercado.

2. Considera Escenarios de Mejor y Peor Caso

Antes de invertir, pregúntate:

- ¿Cuál es el mejor resultado posible?

- ¿Qué pasa si pierdo el 20-30% de mi inversión inicial?

Prepararte para diferentes escenarios te ayuda a mantener expectativas equilibradas y a tomar decisiones más fundamentadas.

3. Entiende la Volatilidad del Mercado

Reconoce que las fluctuaciones en el mercado son normales. Es importante:

- Evitar la tentación de reaccionar a las caídas momentáneas.

- Centrarse en una visión de largo plazo, donde los retornos tienden a estabilizarse.

4. Evalúa Tu Propio Rendimiento

No compares tus rendimientos con los de otros inversores o índices de mercado. Enfócate en:

- Tus objetivos personales.

- Tu progreso hacia metas específicas.

- Tu tolerancia al riesgo y contexto financiero.

5. Consulta a un Experto

Si te resulta difícil establecer metas realistas, un asesor financiero puede ayudarte a:

- Evaluar tu situación actual.

- Proponer estrategias adaptadas a tus necesidades.

- Establecer expectativas basadas en datos reales del mercado.

Mantén Expectativas Realistas para Evitar Errores al Invertir

Establecer expectativas poco realistas es uno de los errores al invertir que más puede afectar tu progreso financiero. Tener una visión informada y basada en datos sobre el rendimiento esperado y los riesgos asociados es clave para mantener una estrategia sostenible. Aquí te mostramos cómo lograrlo.

6. Revisa y Ajusta Tus Objetivos Regularmente

A medida que cambian tus circunstancias personales (como un aumento en ingresos, jubilación, o cambios familiares) o las condiciones del mercado, ajusta tus expectativas y metas en consecuencia.

7. Continúa Educándote

Cuanto más aprendas sobre mercados e inversiones, más podrás ajustar tus expectativas basándote en datos reales y menos en emociones o tendencias.

Beneficios de Tener Expectativas Realistas

- Reducción del Estrés: Te enfocas en lo que puedes controlar en lugar de perseguir metas imposibles.

- Decisiones Consistentes: Menos probabilidad de abandonar tu estrategia a largo plazo por decepciones a corto plazo.

- Éxito a Largo Plazo: Una mentalidad realista fomenta una inversión sostenible y alineada con tus objetivos.

Evitar expectativas poco realistas es clave para mantener una estrategia sólida y sostenible. Al informarte sobre los rendimientos históricos, comprender los riesgos y centrarte en tus objetivos personales, puedes evitar este error al invertir y maximizar tus posibilidades de éxito financiero.

Conclusión: Evitar los Errores al Invertir Es la Clave del Éxito

En el viaje hacia la independencia financiera, invertir no solo es una herramienta para construir riqueza, sino también una oportunidad para el desarrollo personal. A lo largo de este artículo, hemos abordado los errores al invertir más comunes y cómo evitarlos. Con una estrategia informada, puedes convertir estos obstáculos en aprendizajes clave.

La Educación Continua Es Clave para el Éxito

El mundo de las inversiones está en constante cambio. Mantenerse informado y educado es esencial para evitar los errores al invertir y tomar decisiones acertadas. La educación no termina con la lectura de este artículo; más bien, es el inicio de un hábito continuo de aprendizaje.

Si buscas profundizar en el mundo de las inversiones y evitar los errores más comunes, te recomiendo leer «El inversor inteligente» de Benjamin Graham, una obra clásica para desarrollar estrategias sólidas, y «La psicología del dinero» de Morgan Housel, que te ayudará a entender cómo las emociones y comportamientos influyen en tus decisiones financieras. ¡Ambos son esenciales para cualquier inversor!

Reflexiona Sobre Tu Cartera y Actúa

Para avanzar, es importante pasar del conocimiento a la acción:

- Revisa tu cartera actual: ¿Estás cometiendo alguno de los errores que hemos discutido?

- Realiza ajustes: Si es necesario, adapta tus inversiones para alinearlas con tus objetivos.

- Establece metas claras: Asegúrate de que tu estrategia de inversión refleje tus necesidades a largo plazo.

Involúcrate en el Mundo de las Inversiones

No tengas miedo de buscar apoyo o aprender de otros:

- Busca asesoramiento profesional: Un experto puede ayudarte a personalizar tu estrategia y a evitar los errores comunes al invertir.

- Participa en comunidades: Únete a grupos de discusión, talleres o clubes de inversión para intercambiar ideas y experiencias.

Invierte con Confianza y Sabiduría

Con el conocimiento adquirido, estás mejor preparado para tomar decisiones informadas. Evitar los errores al invertir no solo protege tu patrimonio, sino que también te acerca a tus metas financieras. Con una mentalidad de aprendizaje continuo y acción decisiva, el éxito está a tu alcance.

Blog: nosgustainvertir.com

Empezar a Invertir a Largo Plazo en Dividendos: El Camino Hacia la Libertad Financiera

Si alguna vez te has preguntado cómo empezar a invertir a largo plazo en dividendos y si realmente e…

Los medios de comunicación y su impacto en nuestras inversiones

Los medios de comunicación y su impacto en nuestras inversiones son temas que no deben pas…

Psicología del Inversor: Descubriendo los Secretos Detrás de las Decisiones Financieras

La psicología del inversor es un campo fascinante que revela cómo nuestras emociones y ses…

Cómo Actuar Ante Una Caída en Bolsa: Estrategias para Inversores

Cuando abrimos nuestra cuenta de inversión y vemos una caída del 20%, el pánico puede ser la reacció…

Mentalidad Inversora: Cómo Controlar tus Emociones para el Éxito Financiero

La mentalidad inversora es clave para alcanzar el éxito a largo plazo. Las emociones como …

Qué Hacer Si Te Toca la Lotería: Consejos para Gestionar Tu Dinero Inteligentemente

Cuando te toca la lotería, la emoción y la euforia pueden llevarte a tomar decisiones rápidas e impu…