La psicología del inversor es un campo fascinante que revela cómo nuestras emociones y sesgos cognitivos pueden influir en nuestras decisiones de inversión. Aunque solemos pensar que las inversiones están regidas solo por números y datos, la realidad es que nuestras emociones juegan un papel clave en cada decisión que tomamos. Ya sea el miedo, la codicia o la euforia, nuestra mente es la protagonista de una danza constante entre la racionalidad y las emociones.

En este artículo, exploraremos los principales factores psicológicos que afectan a los inversores, cómo puedes reconocer y manejar estos impulsos, y te daremos algunas estrategias para tomar decisiones más informadas y equilibradas.

1. La Psicología del Inversor: Emociones que Afectan las Decisiones Financieras

Invertir no solo se trata de entender los mercados, sino también de entendernos a nosotros mismos. La psicología del inversor explora cómo factores emocionales como la aversión al riesgo, el miedo y la codicia pueden impactar en nuestras elecciones financieras.

Cada vez que tomamos una decisión de inversión, lo hacemos con una mezcla de razón y emoción. El problema es que, muchas veces, las emociones pueden llevarnos a tomar decisiones que no son necesariamente las más adecuadas. De ahí la importancia de gestionar nuestras emociones para poder invertir de manera más racional y estratégica.

2. Sesgos Cognitivos: La Chispa que Enciende el Fuego

En el mundo de la psicología del inversor, los sesgos cognitivos son patrones de pensamiento que nos hacen cometer errores sistemáticos en nuestras decisiones. Estos sesgos actúan como trampas mentales que distorsionan nuestra percepción de la realidad, llevándonos a decisiones poco racionales.

a. Sesgo de Confirmación

El sesgo de confirmación es uno de los más comunes. Consiste en buscar o interpretar información que confirma nuestras creencias previas, ignorando o desestimando cualquier dato que las contradiga. Por ejemplo, si creemos que una inversión va a ser rentable, tendemos a buscar solo información que respalde esa creencia, dejando de lado los riesgos potenciales.

b. Sesgo de Anclaje

El sesgo de anclaje nos lleva a aferrarnos a una información inicial (el “ancla”) como punto de referencia para tomar decisiones, aunque esta información sea irrelevante o inexacta. Por ejemplo, si vemos que una acción estaba en su punto más alto hace un mes, podemos quedarnos anclados a ese precio y esperar que vuelva a subir, ignorando las condiciones actuales del mercado.

c. Sesgo de Disponibilidad

Este sesgo nos lleva a sobreestimar la probabilidad de eventos que son más fáciles de recordar, en lugar de analizar de manera objetiva. Si recientemente hemos escuchado sobre una gran crisis financiera, podríamos estar más inclinados a creer que otra crisis está a la vuelta de la esquina, incluso si los fundamentos económicos no apuntan hacia esa dirección.

3. El Poder de las Emociones en la Psicología del Inversor

Cuando invertimos, nuestras emociones juegan un papel clave en nuestras decisiones. En muchos casos, son nuestras emociones las que nos hacen desviarnos de nuestros objetivos de inversión a largo plazo.

a. Codicia

La codicia puede ser un enemigo poderoso. Cuando vemos la posibilidad de obtener grandes ganancias, es fácil sentirnos tentados a tomar decisiones arriesgadas sin hacer un análisis adecuado. La codicia puede llevarnos a ignorar los riesgos, pensando solo en las recompensas.

b. Miedo

El miedo es otra emoción dominante en la inversión. En tiempos de incertidumbre, como durante una caída del mercado, el miedo puede llevarnos a tomar decisiones apresuradas, como vender nuestras inversiones en el peor momento. El miedo, especialmente a las pérdidas, es una de las razones más comunes por las que los inversores fracasan.

c. Euforia

La euforia aparece cuando obtenemos ganancias importantes o cuando vemos una tendencia positiva en el mercado. Aunque es positivo sentirse optimista, el problema con la euforia es que puede llevarnos a sobrevalorar nuestras capacidades o a subestimar los riesgos, lo que podría resultar en decisiones imprudentes.

4. Cómo Manejar las Emociones y Sesgos en las Inversiones

Para ser un inversor exitoso, es fundamental aprender a manejar nuestras emociones y a evitar que los sesgos cognitivos dominen nuestras decisiones. Aquí te dejamos algunas estrategias clave:

a. Mantén una Perspectiva a Largo Plazo

Recuerda que la inversión es un proceso que se desarrolla con el tiempo. Evita tomar decisiones basadas en las fluctuaciones diarias del mercado. En lugar de reaccionar ante cada movimiento, mantén una visión de largo plazo y concéntrate en tus objetivos financieros.

b. Diversifica tus Inversiones

La diversificación es clave para reducir el riesgo y mantener la calma. Al distribuir tus inversiones en diferentes activos, puedes proteger tu cartera de las fluctuaciones extremas en un solo mercado o sector.

c. Define Límites

Antes de invertir, establece límites claros sobre cuánto estás dispuesto a perder o ganar en una inversión. Tener estos límites te ayudará a mantener la disciplina y evitar tomar decisiones emocionales cuando el mercado sea volátil.

d. Evita las Decisiones Impulsivas

Las decisiones impulsivas suelen estar guiadas por emociones fuertes como el miedo o la codicia. Tómate tu tiempo para analizar cada decisión de inversión con calma y de manera objetiva. No te dejes llevar por la euforia del momento o el pánico.

5. Psicología del Inversor: Cómo los Inversores a Corto y Medio Plazo Viven una Montaña Rusa Emocional

Invertir a corto o medio plazo puede ser una experiencia emocionalmente intensa. Las subidas y bajadas constantes del mercado pueden generar una montaña rusa de emociones, desde el miedo a la euforia. Aquí algunos ejemplos de cómo estas emociones afectan a los inversores:

- La codicia: Suele aparecer cuando un activo se está revalorizando rápidamente. Los inversores sienten la tentación de arriesgarse más para no perder la oportunidad de obtener ganancias.

- La ansiedad: Los cambios bruscos en el mercado generan incertidumbre y ansiedad, especialmente cuando se invierte a corto plazo.

- El miedo: Aparece cuando los precios caen repentinamente y los inversores temen perder su capital. Esto puede llevar a ventas masivas en el peor momento.

La clave para los inversores en este entorno es mantener la calma y no dejarse llevar por las emociones del día a día.

Conclusión: La Psicología del Inversor como Herramienta Clave para el Éxito Financiero

Entender la psicología del inversor y cómo nuestras emociones afectan nuestras decisiones es fundamental para tener éxito en el mundo de las inversiones. Al reconocer los sesgos cognitivos y aprender a manejar nuestras emociones, podemos tomar decisiones más informadas y racionales, evitando caer en trampas comunes como el miedo y la codicia.

Recuerda, la inversión es un proceso a largo plazo, y tu capacidad para mantener la calma y ser disciplinado es clave para alcanzar tus objetivos financieros. ¡Controla tus emociones, sigue tu estrategia y disfruta del viaje hacia el éxito financiero!

Scalable Capital – Gestiona tus Inversiones con Psicología y Estrategia

Para aplicar lo que has aprendido sobre la psicología del inversor y gestionar tus emociones de manera efectiva, es clave contar con una plataforma de inversión que te ofrezca estabilidad y herramientas automatizadas. Scalable Capital te permite automatizar tus inversiones y tomar decisiones más informadas sin dejarte llevar por las emociones del día a día.

Beneficios de Scalable Capital:

- Automatización de inversiones: Planes de ahorro automatizados que te permiten mantener una estrategia estable sin el estrés de gestionar cada movimiento.

- Diversificación: Acceso a una amplia gama de ETFs y acciones, para que puedas diversificar tus inversiones y reducir el riesgo emocional.

- Bajos costes: Inversión sin comisiones en acciones y ETFs, lo que te permite maximizar tu rentabilidad a largo plazo.

Haz clic aquí para descubrir cómo Scalable Capital puede ayudarte a ser un inversor más racional y exitoso.

Blog: nosgustainvertir.com

Empresas cotizadas: por qué existen y qué papel juegan realmente en el sistema financiero

Cuando hablamos de empresas cotizadas, casi siempre se repite la misma explicación sencilla: sa…

Educación financiera en jóvenes en la era de la complejidad económica

La educación financiera en jóvenes adquiere una relevancia creciente en una economía cada …

El Coste Invisible de la Pérdida de Poder Adquisitivo

La pérdida de poder adquisitivo se ha convertido en una de las grandes paradojas de la eco…

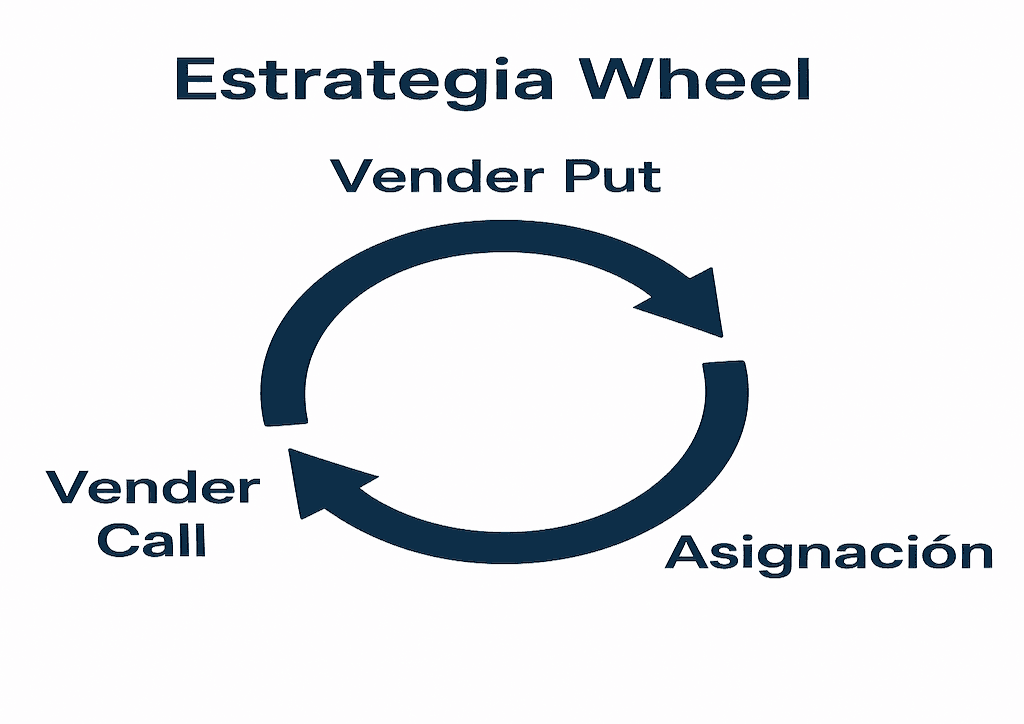

Estrategia Wheel con Opciones: Guía Completa para Generar Ingresos Vendiendo Puts y Calls

La inversión con opciones se ha popularizado enormemente en los últimos años, especialmente entre qu…

Apalancamiento Financiero: lo bueno, lo malo y cómo usarlo sin arruinarte

En el mundo de las inversiones, pocas herramientas despiertan tanto respeto —y temor— como el a…

Recorte del Dividendo: Qué Hacer Cuando tu Empresa Paga Menos

Recorte del dividendo: pocas expresiones ponen tan nervioso a un inversor de largo plazo. Un día rev…